Отчет PnL. Как его составить и что он дает бизнесу

- 20.12.23

- 21906

- Читать ≈ 20 минут

Содержание статьи

1. Из чего составить отчет о прибылях и убытках

2. 3 взять вопрос, на который отвечает отчет о прибылях и убытках

3. Как администрация отчета о прибылях и убытках

4. Что можно сделать с помощью отчета о прибылях и убытках

5. Резюме

Отчет P&L (Profit and loss), или отчет о прибылях и убытках, показывает, сколько доходов и расходов было у компании за определенный период и какую прибыль она заработала. Это один из трех основных финансовых отчетов наряду с балансом и отчетом о движении денежных средств. Финансистам он известен под разными названиями:

- общепринятое — отчет о прибылях и убытках (ОПУ или ОПиУ);

- официальное — отчет о финансовых результатах;

- иностранное — PnL, PL или P&L.

Рассказываем, зачем его составлять, какую пользу можно из него извлечь и какие показатели он в себя включает.

Из чего состоит отчет P&L

Отчет PnL полностью посвящен доходам и расходам. Чтобы принимать верные управленческие решения, предпринимателю важно понимать финансовый, а не повседневный смысл терминов «доходы» и «расходы». Это немного сложнее, чем кажется на первый взгляд.

Что такое доходы

Доходы — это деньги, полученные или заработанные в результате деятельности компании за определенный период времени. Первое, на чем важно остановиться в этом определении, — это формулировка «полученные или заработанные». Есть два подхода к учету доходов: кассовый и по начислению.

1. Кассовый метод учитывает доходы по факту оплаты. Считается, что событие приносит доход в ту же дату, когда компания получила платеж от покупателя. По такому методу разрешено строить отчетность ограниченному кругу компаний: например, малому бизнесу, у которого средняя выручка в течение четырех кварталов не превышает миллион рублей, или резидентам «Сколково». Большинство предприятий обязаны вести учет по второму методу.

2. Метод начисления — более распространенный, в нем доходы признаются только тогда, когда фактически оказана услуга, отгружен товар. То есть даже если платежа еще не было, а услуга уже оказана, мы имеем право признать это событие доходом.

Метод начисления предпринимателю гораздо труднее понять. Основная причина — большой временной лаг между фактом того, что он заработал доход и увидел это на бумаге, и моментом, когда он получил живые деньги. Например, компания работает по постоплате и закрыла за месяц три крупных заказа — но денег в кассе нет и не будет до следующего месяца, когда клиенты внесут оплату. Или наоборот: у одного из наших клиентов туристический бизнес, в котором много предоплат. Предприниматель не всегда понимал, сколько фактически заработал, а сколько получил авансом, у него складывалось обманчивое впечатление финансового благополучия, и он тратил больше денег, чем мог себе позволить.

Важно понимать, что доход — это деньги, заработанные именно в результате деятельности компании. Например, предприниматель может взять кредит. В этом случае на его банковский счет придет большая сумма, но никакого отношения к доходу она не имеет, потому что не является результатом деятельности компании. То есть не любое поступление можно рассматривать как доход.

Что такое расходы

Расходы в финансовом учете неразрывно связаны с доходами. Это не просто траты, а стоимость ресурсов, оплаченных или использованных для получения доходов за определенный период времени. Поэтому абсолютно нормально, что расходы предшествуют доходам: например, чтобы продать стул, нужно сначала купить сырье и заплатить мастеру зарплату.

В учете расходов тоже есть два метода: кассовый (расходом считается уплаченная сумма) и по начислению (расход признается, когда купили сырье или получили услугу). Важно помнить, что расходы должны соответствовать доходам, то есть они должны быть приведены к одному периоду времени и учитываться аналогичным методом. Поэтому необходимо с самого начала зафиксировать в управленческой политике применяемый метод.

Чтобы правильно построить отчет PnL, нужно учитывать, что не всякое поступление будет доходом, не всякая выплата — расходом. Учет доходов и расходов — кропотливая и непростая, но очень важная для правильного расчета прибыли работа.

3 глобальных вопроса, на которые отвечает отчет P&L

Корректно составленный отчет PnL дает ответы на 3 важных вопроса.

Вопрос 1. Сколько зарабатывает бизнес

Часто предприниматели не могут назвать точную сумму своей прибыли. Распространенная ошибка — измерять прибыль бизнеса как разницу между полученными и потраченными деньгами. Но на практике полученное и заработанное — это разные понятия, и рассчитать прибыль не так просто, как кажется. Чтобы глубоко разбираться в бизнесе, нужно для начала понять, какой финансовый результат приносит компания. И здесь будет полезен именно отчет PnL — он расскажет, сколько заработала компания и заработала ли вообще или столкнулась с убытком, несмотря на то что на счетах все еще есть деньги.

Вопрос 2. Почему бизнес зарабатывает именно столько

После того, как предприниматель разобрался с первым вопросом и рассчитал, сколько заработал за год, возникают новые вопросы — а это много или мало? И почему он заработал именно столько, а не больше и не меньше? Отчет PnL как раз позволяет понять, как формируется доходная часть бюджета, из каких статей состоит расходная, и за счет каких показателей прибыль растет или падает.

Вопрос 3. Какие направления приносят прибыль

Как правило, даже небольшой бизнес можно разделить на направления, и собирать доходы и расходы по каждому блоку. Например, в консалтинговой компании может быть раздельный учет по отделам юридического, финансового и операционного консалтинга, в архитектурном бюро — учет по крупным проектам.

Стоит ли тратить на это время? Да. Каждое направление может расти в одном и том же бизнесе по-разному. Например, за год прибыль компании выросла на 10%. При этом продажи детских игрушек растут высокими темпами, а продажи детской мебели — наоборот, убыточны в течение последних месяцев, и без учета этого сегмента совокупная прибыль компании могла бы составить не 10, а целых 15%. Такая аналитика помогает разобраться, как реально обстоят дела в бизнесе, и решить, куда направить фокус внимания и не стоит ли вообще закрыть убыточные направления и сосредоточиться на прибыльных.

>15 000 раз

Как составить отчет P&L

В России распространены два способа построения отчета: по Российским стандартам бухгалтерского учета (РСБУ) и по Международным стандартам финансовой отчетности (МСФО). Первый обязателен для всех компаний, а МСФО — для тех, чьи акции торгуются на биржах.

Структура отчета по РСБУ

Отчет по РСБУ начинают составлять с выручки, то есть дохода по основной деятельности, или операционного дохода. После этого из выручки вычитаются операционные расходы, то есть те, которые напрямую связаны с основной деятельностью: сырье, аренда помещений, зарплата сотрудников, реклама. В системе РСБУ операционные расходы делятся на:

- производственные — часто их называют себестоимостью;

- коммерческие — это расходы на продажу продукции, ее хранение и доставку;

- управленческие — расходы на функционирование компании (содержание бухгалтерии, юристов, кадровиков).

Выручка за вычетом себестоимости называется валовой прибылью, а выручка за вычетом всех операционных расходов — операционная прибыль (прибыль от продаж), которая показывает, эффективна ли основная деятельность компании.

После этого прибыль корректируется на прочие доходы и расходы. Например, мебельное производство может получать два вида доходов: от реализации мебели (это будет операционная прибыль) и от сдачи в аренду неиспользуемых производственных помещений. Так возникает прочий доход, который не связан с производством стульев и не относится к выручке.

Следующие расходы — это проценты по кредитам. По сути они тоже часть прочих расходов, но их выделяют отдельно, чтобы понимать, какая у компании кредитная нагрузка. Важный нюанс: здесь учитываются только проценты, а не погашение основной суммы долга.

Последняя статья расходов — это налог на прибыль или на доход. В зависимости от системы налогообложения можно рассчитывать его по-разному: либо 20% прибыли для ОСНО, либо 6% дохода для УСН. Но в любом случае важно учитывать в этой строке не все налоги, которые платит компания, а только налог на прибыль (или доход). Например, налоги на фонд оплаты труда производственных работников будут входить в операционные расходы.

Итоговое число — разница между всеми доходами и всеми расходами — и есть чистая прибыль.

Структура отчета по МСФО

Отчет по МСФО тоже начинается с выручки и постепенно идет к чистой прибыли, а вот в расчете промежуточных показателей есть отличия.

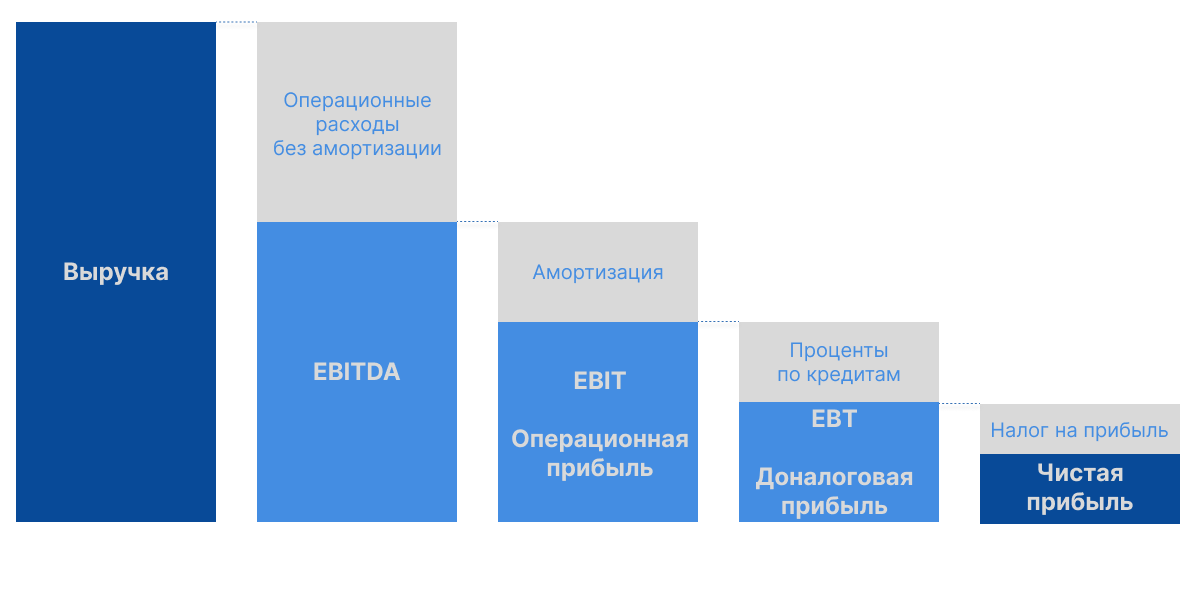

Первый расчетный показатель — это прибыль до вычета процентов, налогов и амортизации (EBITDA, Earnings Before Interest, Taxes, Depreciation and Amortization). В западной системе учета амортизация выделяется из остальных расходов, и вот почему.

Стоимость крупных вложений в бизнес (например, станков или новых зданий) отражается в отчете PnL не сразу целиком, а в течение нескольких периодов (срока полезного использования этих вложений). Величина, которая относится на расходы каждый месяц, и называется амортизацией. В больших бизнесах она бывает очень весомой, но проблема в том, что повлиять на нее нельзя никак. Операционный директор, перед которым стоит задача увеличить прибыль, просто сталкивается с ежемесячной амортизацией как с данностью. Поэтому, чтобы не включать амортизацию в KPI директора, важно убрать ее из этого уравнения.

Прибыль, которая получается после вычета амортизации, называется EBIT (она примерно соответствует российскому понятию операционной прибыли), а после процентов — EBT. Наконец, вычитая налог, мы также приходим к чистой прибыли.

Схематично отчет PnL можно представить так:

Зачем нужно считать промежуточные прибыли

Зачем нужно считать промежуточные прибыли

Финальная строчка отчета PNL — чистая прибыль — отвечает на главный вопрос: «Сколько зарабатывает бизнес?» Так почему же нельзя ограничиваться этой суммой и не выделять валовую, операционную и не рассчитывать дополнительно EBITDA?

У каждой строки доходов и расходов и у каждой промежуточной прибыли должен быть тот, кто может и должен влиять на этот показатель. Так можно разделить между сотрудниками ответственность за рост или снижение прибыли. Например, руководитель производства не имеет отношения к реализации продукции, но зато может, например, эффективно автоматизировать или вообще перестроить производство. А руководитель отдела закупок на производство влиять не может, зато управляет себестоимостью закупаемого сырья. Поэтому важно все доходы и расходы учитывать правильно и отдельно друг от друга.

Как часто нужно составлять отчет PnL

В конце месяца бухгалтер подсчитывает все доходы и расходы — и в этот момент уже можно смотреть финальную прибыль. В целом, для собственника считается правилом хорошего тона к пятому числу каждого месяца иметь на столе три основных отчета. Это дает возможность оценить, хорошо прошел месяц или не очень.

Нужно ли чаще? Можно, если вы хотите отслеживать прогресс по выполнению плана. Но здесь есть нюансы — не всегда промежуточный отчет о прибылях и убытках будет корректно отображать реальную картину. Например, у торговой компании выручка может быть распределена в рамках месяца равномерно, и если за первые две недели вместо половины месячной выручки вы видите только треть — уже понятно, что вы отстаете от плана. А вот с расходами сложнее: какие-то расходы отсутствуют почти весь месяц и возникают в учете только в последний день — например, аренда или амортизация. Поэтому по расходам трудно оценить, укладываетесь вы в бюджет или нет.

Что можно сделать с помощью отчета PnL

Правильно составленный отчет — это только начало, вот как можно работать с ним дальше.

Оценить эффективность бизнеса

Основная польза отчета PNL — в том, что он помогает ответить на вопрос «достаточно ли высокую прибыль заработал бизнес?». И здесь важно анализировать не только саму прибыль, но и ее долю в выручке. Это и есть рентабельность — способность бизнеса зарабатывать деньги.

Допустим, вы заработали 50 тысяч, а ваша рентабельность составила 20%. Хорошо это или плохо? Смотря с чем сравнивать. И в реальном бизнесе есть три ориентира для сравнения.

1. Собственные показатели в прошлом

Например, если в прошлом месяце вы заработали 45 тысяч, а в этом — на 5 больше, то это положительный тренд и хороший знак для бизнеса. Но только не в случае, если у вашего бизнеса ярко выраженная сезонность (например, вы продаете новогодние подарки) — тогда вы знаете, что в декабре должны были заработать в два раза больше, чем в ноябре, а этого не произошло. В этом случае прибыль уже не кажется такой высокой.

2. Показатели конкурентов

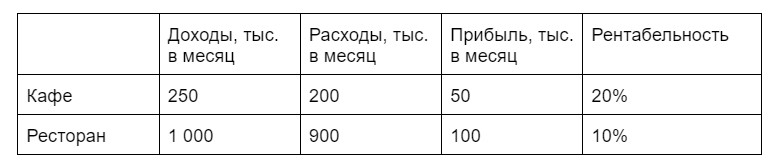

Допустим, вы — владелец небольшого кафе с ежемесячной выручкой 250 тысяч, расходами 200 тысяч и прибылью 50 тысяч. Рядом с вами есть дорогой ресторан с выручкой в 1 миллион в месяц. На большой штат официантов, дорогое оборудование и зарплату шеф-повара он тратит 900 тысяч каждый месяц и получает прибыль 100 тысяч. Кажется, что он в два раза успешнее вас, но давайте посмотрим на рентабельность: если у ресторана она составляет 10%, то у вас достигает 20%.

Получается, вы зарабатываете хоть и меньше денег в абсолютном выражении, но работаете в два раза эффективнее. Вывод — если у вас есть возможность масштабироваться, то при той же эффективности вы вполне можете получить прибыль 200 тысяч.

3. Плановые значения

Полезно сравнить фактическую прибыль с плановой — тем ориентиром, к которому вы стремились в течение всего месяца или года. Если вы хотели заработать 100 тысяч, а заработали только 70 — это повод для серьезной аналитики: либо план изначально был неадекватен, либо вы что-то сделали не так, либо в сложном положении оказались все компании отрасли из-за объективных причин. Каждый бизнес решает сам, какое отклонение считать существенным, но в среднем, если отклонение не больше 10%, то планирование можно назвать качественным.

Оцифровать бизнес и построить план

Отчет PnL может стать базой для финансовой модели — инструмента, который поможет оцифровать бизнес: увидеть, какой результат вы уже получили, и спрогнозировать, что будет дальше. В любой финмодели обязательно будет расчет прибыли на несколько месяцев или лет вперед. Но чтобы она дала еще более полную и точную картину, желательно дополнять блок прибылей и убытков еще балансом и отчетом о движении денежных средств.

Рассчитать дивиденды

Дивиденды, то есть часть прибыли, которую собственник оставляет себе, связаны именно с отчетом PNL. Многие собственники путают понятия «заработанные деньги» и «деньги, которые можно забрать себе». Дивиденды — это всегда история для прибыльного бизнеса: нет прибыли — нет дивидендов. Только после того, как вы построили отчет PNL и оценили заработанную прибыль, можно принять решение о том, какую сумму дивидендов выплатить. На практике есть три стратегии: потратить на дивиденды всю прибыль, целиком реинвестировать ее или остановиться на промежуточном варианте — часть прибыли вывести из бизнеса, а часть — потратить на его развитие.

Резюмируем

Цель любой коммерческой компании — прибыль, поэтому погружение в бизнес предприниматели начинают зачастую именно с отчета о прибылях и убытках. Он отвечает на ключевые вопросы: сколько заработал бизнес, за счет каких направлений и почему именно столько.

Эффективная работа с отчетом подразумевает не просто его регулярную отправку в налоговую, но и оценку рентабельности, то есть способности бизнеса зарабатывать деньги, и сравнения прибыли с прошлыми показателями, конкурентами и собственным планом. На основе отчета можно также построить финмодель и рассчитать сумму дивидендов, которые собственник может себе позволить.