Как организовать учет движения денежных средств

- 28.04.23

- 8615

- Читать ≈ 16 минут

Содержание статьи

1. С чего начать учет движения денежных средств

1.1. Создаем учетные статьи

1.2. Вносим начальные остатки на счетах

1.3. Регулярно вносим платежи

1.4. Формируем отчет и контролируем его

2. Зачем компании учет движения денежных средств

3. Резюмируем

Вадим занимается ремонтом квартир и офисов: у него есть дизайнер интерьера, бригада рабочих и оборудование. Ремонты ведутся с материалами заказчика, поэтому свои деньги он вкладывает только в оборудование и зарплату. Частные клиенты платят наличными или переводят деньги на карту, а компании оплачивают по безналу, иногда через несколько месяцев после завершения работ. Сотрудники в штате получают зарплату на карты, но периодически приходится нанимать людей и платить им наличными. В итоге в бизнесе Вадима вращается много денег, приходится то переводить их со счета на карту, то вносить на счет наличные… На эту суету тратится много времени, а еще Вадим даже не знает, сколько он получает, сколько тратит и сколько у него средств в текущий момент.

С чего начать учет движения денежных средств

Учет движения денежных средств позволяет видеть общую картину бизнеса. И начинать его лучше с одноименного отчета. Шаблон отчета о движении денежных средств (ОДДС) можно бесплатно скачать на нашем сайте. Как заполнить и вести ОДДС? Разбираемся по шагам.

Самый простой вариант отчета выглядит так:

| Остаток на начало периода | 100 000₽ |

| Поступило | 20 000₽ |

| Выплатили | 30 000₽ |

| Суммарный поток | - 10 000₽ |

| Остаток на конец периода | 90 000₽ |

Он не показывает, откуда пришли деньги и на что они потрачены, но собственник хотя бы видит, увеличилось количество денег в компании или уменьшилось.

Владимир Вершинин, учредитель и директор по продажам сети офисов юридическо-бухгалтерского обслуживания бизнеса:

«В нашей компании есть убеждение, что успешное ведение бизнеса невозможно без учета движения денежных средств. Нам наиболее комфортно вести его в виде таблицы в Google документах. В каждом нашем офисе есть файл, в котором ведут учет сотрудники нашей компании. В конце дня ответственный сотрудник переносит все данные в общий отчет, где видно все финансовые операции компании как на ладони. Благодаря ОДДС нашему руководству проще контролировать сотрудников, «видеть» финансовые возможности компании и планировать реализацию денег фирмы, а еще ведение учета препятствует хищениям денег среди сотрудников компании»

Создаем учетные статьи

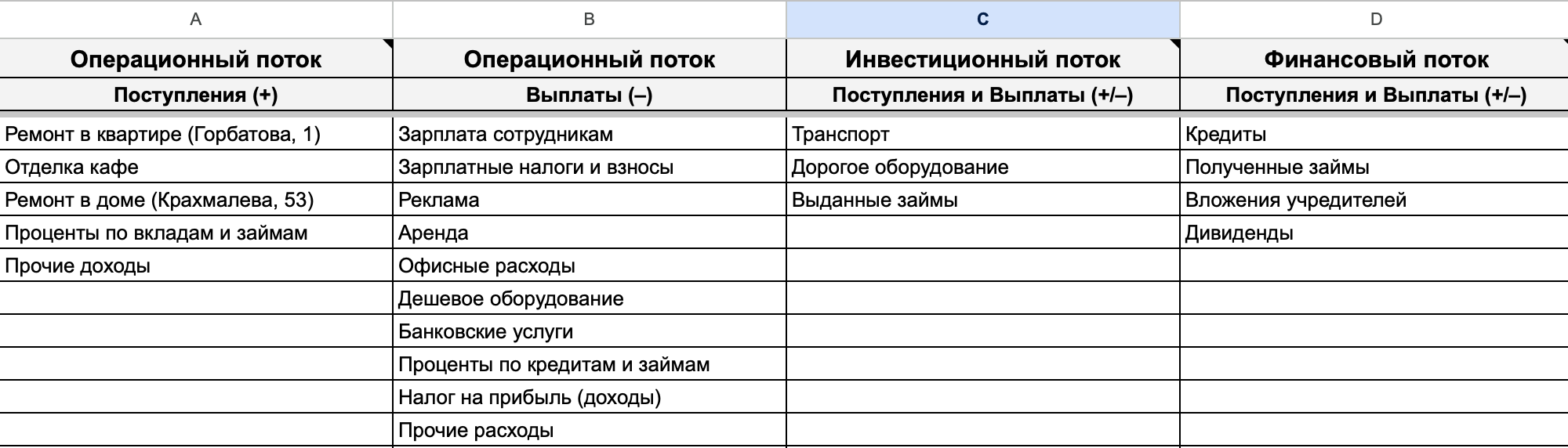

Денежный поток в ОДДС делят на три части: операционный, инвестиционный и финансовый.

1. Операционный денежный поток включает поступления от продажи товаров и оказания услуг и выплаты на основную деятельность. Это регулярные платежи, которые формируют бизнес, их периодичность может быть любой.

В случае с бизнесом Вадима это поступления, который он получает от ремонта квартир, и траты, без которых его деятельность была бы невозможна: зарплаты сотрудников, налоги, покупка расходников, реклама.

Именно по этому денежному потоку можно судить о том, что больше — поступления или траты бизнеса.

2. Инвестиционный поток включает покупку и продажу активов: дорогого оборудования, недвижимости, земли, иными словами, капитальные затраты. Также тут учитываются деньги, вложенные в банковские депозиты. Это нерегулярные платежи, связанные с длительными и дорогостоящими вложениями.

«По умолчанию» дорогим оборудованием считается то, что стоит больше 100 тысяч рублей. Но компания этот критерий в управленческом учете может определить самостоятельно. Для какого-то бизнеса это будет компьютер за 20 тысяч рублей, для какого-то — станок за два миллиона.

Если Вадим покупает дорогое оборудование, он вносит его стоимость в этот раздел.

3. Финансовый поток включает кредиты и займы, а также выплаты по ним. Это регулярные и нерегулярные платежи, которые связаны с заемными деньгами, а также вложениями учредителей и выплатой дивидендов.

Если Вадим возьмет кредит, то его сумма отобразится в этом разделе ОДДС.

В здоровом бизнесе денежный поток положительный. Если идет развитие бизнеса, то финансирование инвестиционного потока за счет финансового абсолютно нормально. В устойчивом бизнесе долги по кредитам (финансовый поток) гасятся за счет операционного потока.

Разделение на эти потоки позволяет увидеть более точную картину. Например, на начало месяца у Вадима было 100 тысяч рублей, он купил шлифовальную машинку за 30 тысяч, в конце месяца осталось 70 тысяч рублей. Говорит ли это о том, что у компании появился убыток? Нет, просто были произведены инвестиции в оборудование.

А вот если в операционном потоке поступления составили один миллион рублей, а выплаты — полтора, речь идет об убытке. Нужно внимательнее рассмотреть структуру трат и поступлений, чтобы понять, почему так получилось. Ситуация может быть штатной — расходы компании и оплата покупателя рассинхронизированы во времени, а может говорить о проблемах в бизнесе. Но предположим, в этот же период был взят кредит в полмиллиона рублей. Без разделения финансового и операционного потока могло создаться ощущение, что компания сработала «в ноль». Но нет — кредит просто закрыл просадку в доходах.

Татьяна Смольянинова, предприниматель, автор программы «Финансовый компас»:

«Мой подход к бизнесу делится на «до» и «после» внедрения учета денежных средств. Отчет о движении денежных средств сказал мне, где деньги, когда я могу планировать вывод, а когда мне придется пополнять денежный поток.

С 2014 по 2020 год я управляла собственной ивент-компанией. Нашими клиентами были госзаказчики и крупные корпорации, которые привыкли платить после оказания услуги. Чтобы организовать один проект необходимо было вложиться в него на порядка 30-60 % от его стоимости по контракту. Проекты были разной длительности. Планировать финансы на коленке уже не получалось. Я пошла учиться на MBA и почти сразу внедрила управленческий учет движения денежных средств. Бизнес рос очень быстро. Самый резкий скачок выручки был в 2018 году: за год оборот возрос х10. Я сама вкладывалась и брала кредитные продукты для пополнения оборотных средств.

Каждый владелец сам отвечает за порядок в его бизнесе и работающая управленческая отчетность — это показатель порядка в бизнесе и в голове владельца»

В отчете, который мы подготовили, потоки уже разделены, достаточно скорректировать статьи поступлений и выплат относительно своего бизнеса. Так Вадим разделил поступления по разным объектам:

Для формирования отчета статьи расходов лучше объединять. Строчки «Реклама» достаточно, не обязательно дробить ее на рекламу в социальных сетях, контекстную и рекламу по радио. Это облегчит ведение отчета.

Вносим начальные остатки на счетах

На этом этапе нужно посчитать все деньги на счетах, банковских карточках, которые относятся к бизнесу, наличные в кассе и в сейфе. Суммы вносятся в отчет и дальше таблица сама считает, сколько денег остается после платежей.

Остатки после операций и фактические остатки на счетах нужно периодически сверять. Лучше делать это ежедневно. Так можно быстро обнаружить ошибки и неточности в учете.

Перемещения между счетами не влияют на сумму остатка. Если внесли наличные на расчетный счет, сумма денег на всех счетах остается неизменным. Но вот комиссию банка нужно будет отразить как «Банковские услуги».

Сергей Гебель, генеральный директор юридической компании «Гебель и партнеры»:

«Удобство и универсальность отчета о движении денежных средств обусловлены следующими факторами:

анализ денежных потоков не зависит от учетной политики и не содержит ряда ограничений, свойственных другим формам бухгалтерской отчетности;

отчет о движении денежных средств не просто показывает имеющиеся денежные потоки, но и отображает какие действия стали причиной их притока или оттока.

Информация, полученная из данных отчета, может стать эффективным инструментом для планирования и прогнозирования финансовых потоков. На основе этих данных можно не только формировать бюджеты, но и составлять определенные финансовые прогнозы»

Регулярно вносим платежи

В отчете поступления и выплаты фиксируются по факту оплаты.

Один раз заполнить ОДДС и получить полную картину учета денежных средств в компании невозможно. Платежи нужно вносить регулярно, лучше ежедневно. Так у собственника будет представление о том, как живет его бизнес.

Все выплаты и поступления вносятся в отчет по факту, остатки считаются автоматически.

За ведение таблицы можно (и нужно) назначить ответственного, тогда, в случае расхождения данных и остатков, можно будет получить у него информацию.

Надежда Мазепова, руководитель финансово-экономического направления в консалтинговой компании «Лексфорт»:

«Анализ ОДДС прямым способом показывает, сколько денег поступило в компании от операционной, финансовой и инвестиционной деятельности и на какие статьи данные денежные средства были использованы. Максимально эффективно работать с данным отчетом через построение системы бюджетирования. Такой подход к работе с денежными потоками позволяет видеть заранее потребность в денежных средствах на период планирования, прогнозировать кассовые разрывы и предотвращать их, исключить нецелевое использование денежных средств в компании.

Анализ отчета косвенным методом позволяет видеть:

- за счет каких источников были осуществлены платежи в анализируемом периоде;

- куда были направлены денежные средства.

Подобного рода анализ позволяет более осознанно управлять денежными средствами и понимать текущее финансовое состояние компании»

Формируем отчет и контролируем его

Как контролировать отчет о движении денежных средств:

- остатки по счетам в отчете сверяются с реальными остатками на счетах; если они совпадают, внесены все платежи;

- распределить платежи по статьям: нераспределенных платежей быть не должно, в шаблоне они подсвечиваются.

Если же собственник поймет, что учет движения денежных средств даже в таком простом отчете улучшает работу его бизнеса, он может перейти на более «продвинутую» версию учета, в сервисе «ПланФакт». В нем сразу три основных отчета (отчет о движении денежных средств, отчет о прибылях и убытках и балансовый отчет) собственника формируются сами, на основе внесенных платежей и поступлений, и позволяют увидеть более полную картину учета.

Георгий Павленко, специалист по финансовому планированию:

«Отчет ДДС — это то же самое, что и отчет о том, сколько вы потратили на свою любимую еду или сколько денег осталось у вас после того, как вы заправились. Но он не показывает вашу прибыль — он отражает только то, что вы по факту потратили и заработали.В любом случае, ключевая ценность этого отчета в двух параметрах:

- он показывает детальное движение денег и их динамику по каждой статье;

- он показывает ваш денежный поток.

ОДДС помогает лучше понять, как идут дела в бизнесе. И если вы его еще не используете, то пора начинать. Но не забывайте, что важно анализировать его в связке с другими финансовыми отчетами, чтобы получить полную картину о финансовом состоянии бизнеса. ДДС и ОПиУ — это минимально необходимый набор. Только вместе они дают полную картину о том, каким образом компания зарабатывает деньги, как их тратит и на что»

Зачем компании учет движения денежных средств

- Собственник видит свой бизнес в разрезе операционной, финансовой и инвестиционной деятельности. Это помогает понять — не латает ли бизнес дыры кредитами, вызвано ли отсутствие денег нерациональными тратами или наоборот — бизнес прирастает за счет покупки нового оборудования и инвестиций в развитие.

- У собственника есть понимание, сколько у него денег. Это может облегчить принятие управленческих решений. Очевидно, что если на расчетном счету лежат деньги на выплату зарплаты, тратить их на закупку не стоит. Но информация о всех счетах, собранная в одном месте, дает определенность, растет ли поток.

- Отчет дает картину, сколько и откуда денег получил бизнес и на что эти деньги потратил. Проблема многих бизнесменов заключается в том, что деньги постоянно приходят и уходят, вроде бы, что-то прибавляется, а сколько и за счет чего — непонятно. Учет движения денежных средств позволяет увидеть реальную картину.

- ОДДС объединяет все платежи в одном месте, собственник в любой момент видит остатки на счетах, размер каждого денежного потока. Отчет помогает оценить, хватит ли денег на будущие платежи.

Резюмируем

Отчет о движении денежных средств не поможет посчитать прибыль или убыток. Он учитывает денежные потоки бизнеса, которые рассматривает в разрезе операционной, инвестиционной и финансовой деятельности. Этот отчет может быть первым шагом для компании, которая только начинает вести учет денежных средств.