Как рассчитать чистую прибыль

- 15.03.24

- 94027

- Читать ≈ 12 минут

Содержание статьи

1. Зачем нужно высчитывать чистую прибыль

2. Как рассчитать чистую прибыль

3. Пример расчета чистой прибыли

4. Показатели, влияющие на чистую прибыль

5. Методы анализа чистой прибыли

6. Бюджет на открытие

7. Как распределяется чистая прибыль

8. Способы увеличения чистой прибыли

9. Резюмируем

Чистая прибыль — итоговая строка отчета о прибылях и убытках, которая отвечает на главный вопрос: «Сколько заработало предприятие в отчетном периоде?». Разобрались, что еще даст расчет этого показателя, как его вычислить, на что можно потратить и как увеличить.

Зачем нужно высчитывать чистую прибыль?

Чистая прибыль — это доля выручки, которая остается в распоряжении компании после вычета всех расходов, когда закуплено сырье, выплачена зарплата, уплачены проценты по кредитам и налоги.

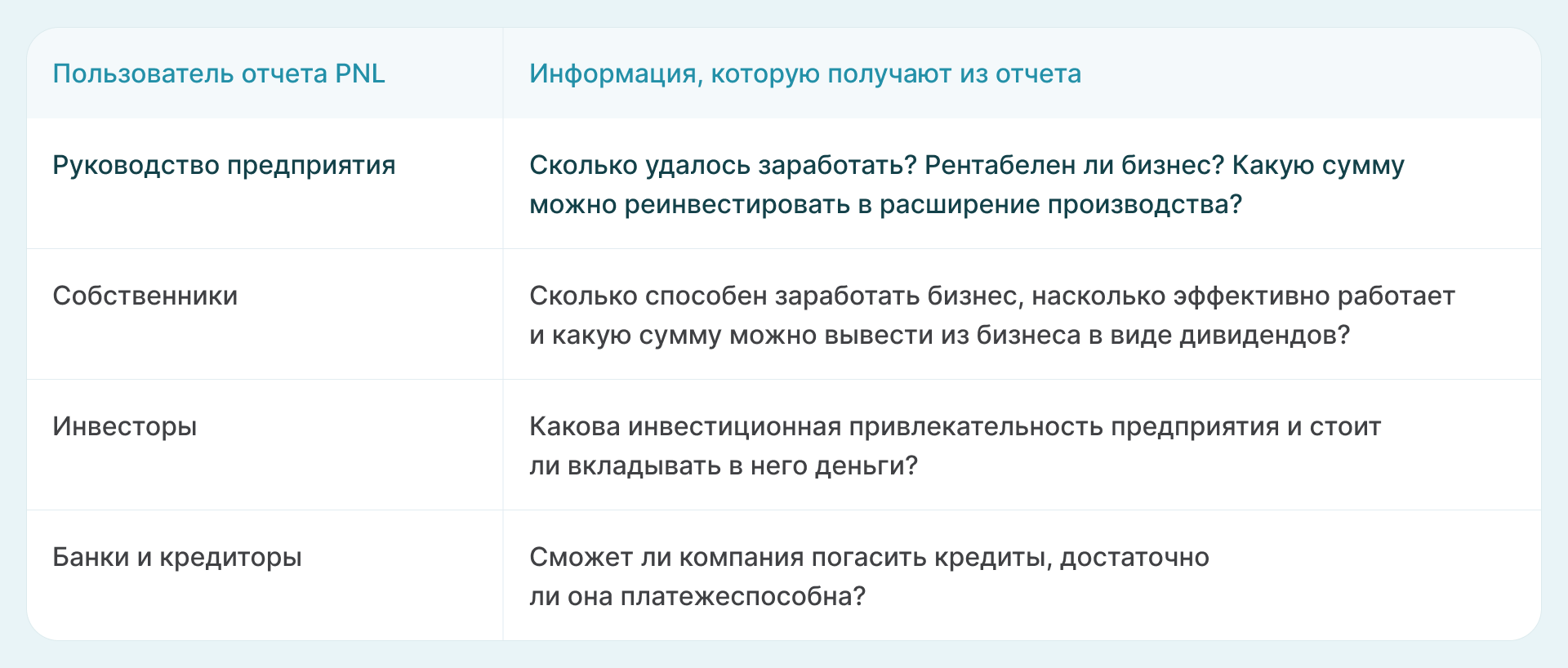

Для владельцев компании показатель — основа для роста капитала. Но он интересен и другим пользователям финансовой отчетности.

Как рассчитать чистую прибыль

Формула чистой прибыли

В упрощенном виде формула выглядит так: из суммы всех полученных за отчетный период доходов вычитают все расходы.

Чистая прибыль (убыток) = (Выручка + Прочие доходы) – (Себестоимость + Коммерческие и управленческие расходы + Прочие расходы + Налог на прибыль)

Елизавета Лаврова, генеральный директор ООО «Трипитака», обращает внимание на то, что во избежание ошибок в расчете важно учитывать нюансы:

«Необходимо качественно собирать статистические данные в разрезах доходной и расходной части, разработать методологию и следовать ей. Кроме того, важна эффективность работы коммерческого отдела (в части планирования объема продаж, анализа конъюнктуры рынка, управления ценообразованием) и финансовой службы, в функционал которой входит корректный расчет себестоимости продаж и качественное планирование затрат. Наконец, рекомендую настроить автоматический сбор факта и плана в разрезе статей финансового результата»

Формула расчета чистой прибыли по бухгалтерскому балансу

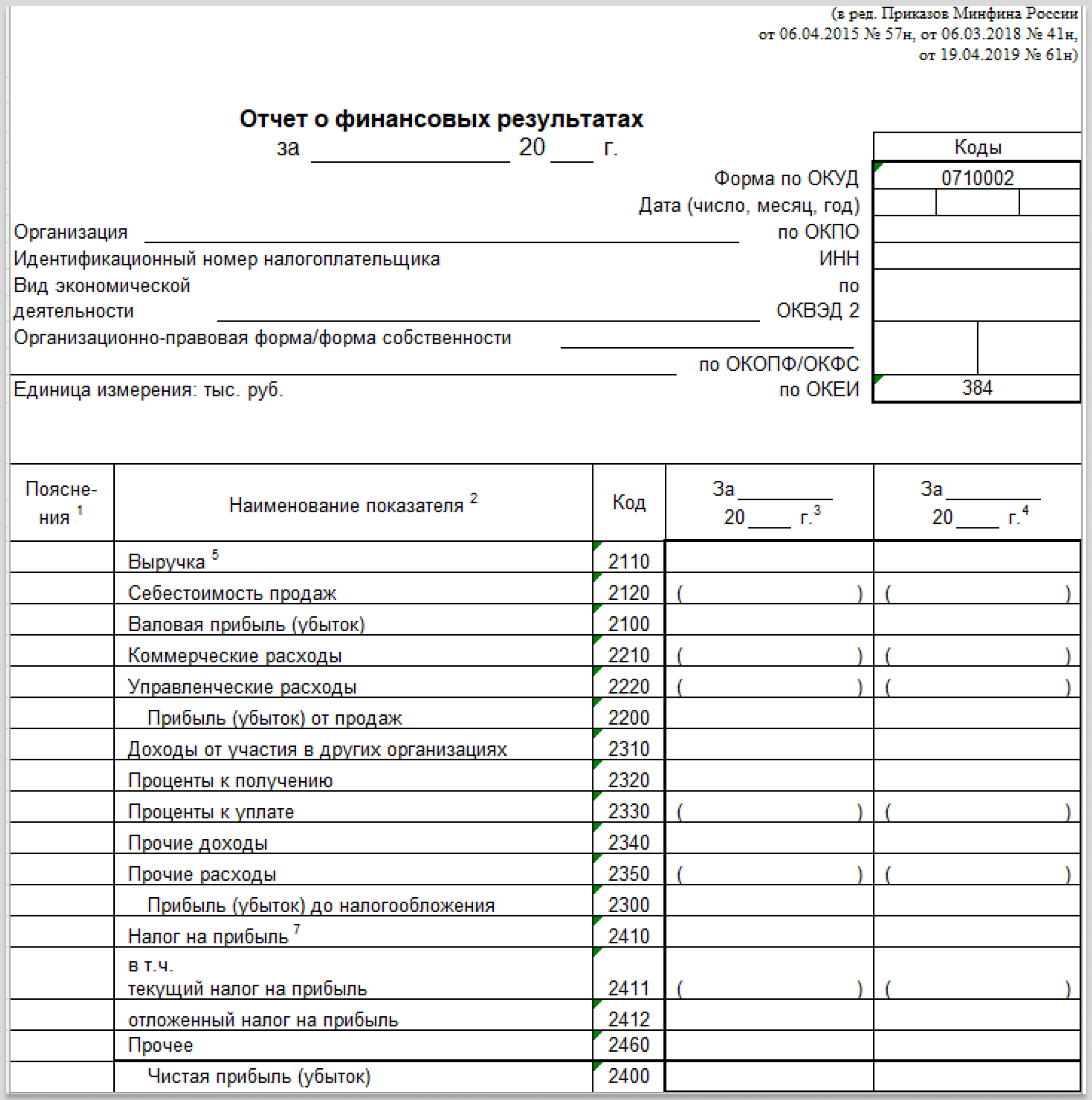

Рассчитать её можно и по данным отчета о финансовых результатах по форме Минфина.

Для расчета выручка построчно корректируется на отдельные статьи доходов и расходов.

- Валовая прибыль (Стр. 2100) = Стр. 2110 – Стр. 2120

- Прибыль от продаж (Стр. 2200) = Стр. 2100 – Стр. 2210 – Стр. 2220

- Прибыль до налогообложения (Стр. 2300) = Стр. 2200 + Стр. 2310 + Стр. 2320 – Стр. 2330 + Стр. 2340 – Стр. 2350

- Чистая прибыль (Стр. 2400) = Стр. 2300 – Стр. 2410 + Стр. 2460

прибыли в бизнесе

Разработан финансовыми экспертами ПланФакта

Пример расчета показателя

Представим небольшое предприятие, которое завершило отчетный период с такими результатами (в рублях).

- Выручка от продажи — 400 000.

- Постоянные и переменные расходы на производство — 290 000.

- Расходы на рекламу и продажу — 25 000.

- У компании есть небольшой кредит, и каждый месяц она платит банку по 10 000 в виде процентов.

- Кроме того, в этом периоде она выплатила штраф в размере 10 000.

- Предприятие работает по общей системе налогообложения и платит налог на прибыль по ставке 20%.

Исходя из этих данных финансовые показатели рассчитываются так:

- Валовая прибыль = 400 000 – 290 000 = 110 000

- Прибыль от продаж = 110 000 – 25 000 = 85 000

- Доналоговая прибыль = 85 000 – 10 000 – 10 000 = 65 000

- Налог = 65 000 ⋅ 20% = 13 000

- Чистая прибыль = 65 000 – 13 000 = 52 000

Показатели, влияющие на чистую прибыль

Основная часть показателя — прибыль от продаж. Она характеризует, насколько эффективно работает предприятие по основной деятельности, и зависит от цены и объема продаж товаров, спроса на них, ассортимента, постоянных и переменных расходов. Сырье подорожало — финансовый результат сразу отреагирует снижением, компания перешла на энергосберегающую технологию — затраты сократятся, и прибыль вырастет.

На чистую прибыль влияет и непроизводственная деятельность. Даже если основная деятельность эффективна, прибыль все равно может не расти из-за слишком высоких процентов по кредитам и займам или внереализационным расходам.

Методы анализа чистой прибыли

Основные методы анализа показателя и на какие вопросы они отвечают:

- горизонтальный анализ — как изменилась каждая статья в отчете о финансовых результатах по сравнению с базовым периодом;

- вертикальный анализ — как меняется структура доходов и расходов компании;

- факторный анализ — за счет чего изменилась прибыль;

- статистический анализ — какой она будет финансовый результат в будущем.

Остановимся подробнее на факторном и статистическом методах.

Факторный метод

Факторный анализ показывает, как повлияло изменение того или иного показателя на финансовый результат предприятия. В самой простой факторной модели изменение чистой прибыли будет равно разнице изменений доходов и расходов:

∆ ЧП = ∆ Д – ∆ Р

Можно детализировать и дальше:

∆ ЧП = ∆ Д – ∆ Р = (∆ Выручка + ∆ Прочие доходы) – (∆ Себестоимость + ∆ Коммерческие расходы + ∆ Управленческие расходы + ∆ Прочие расходы + ∆ Налог на прибыль)

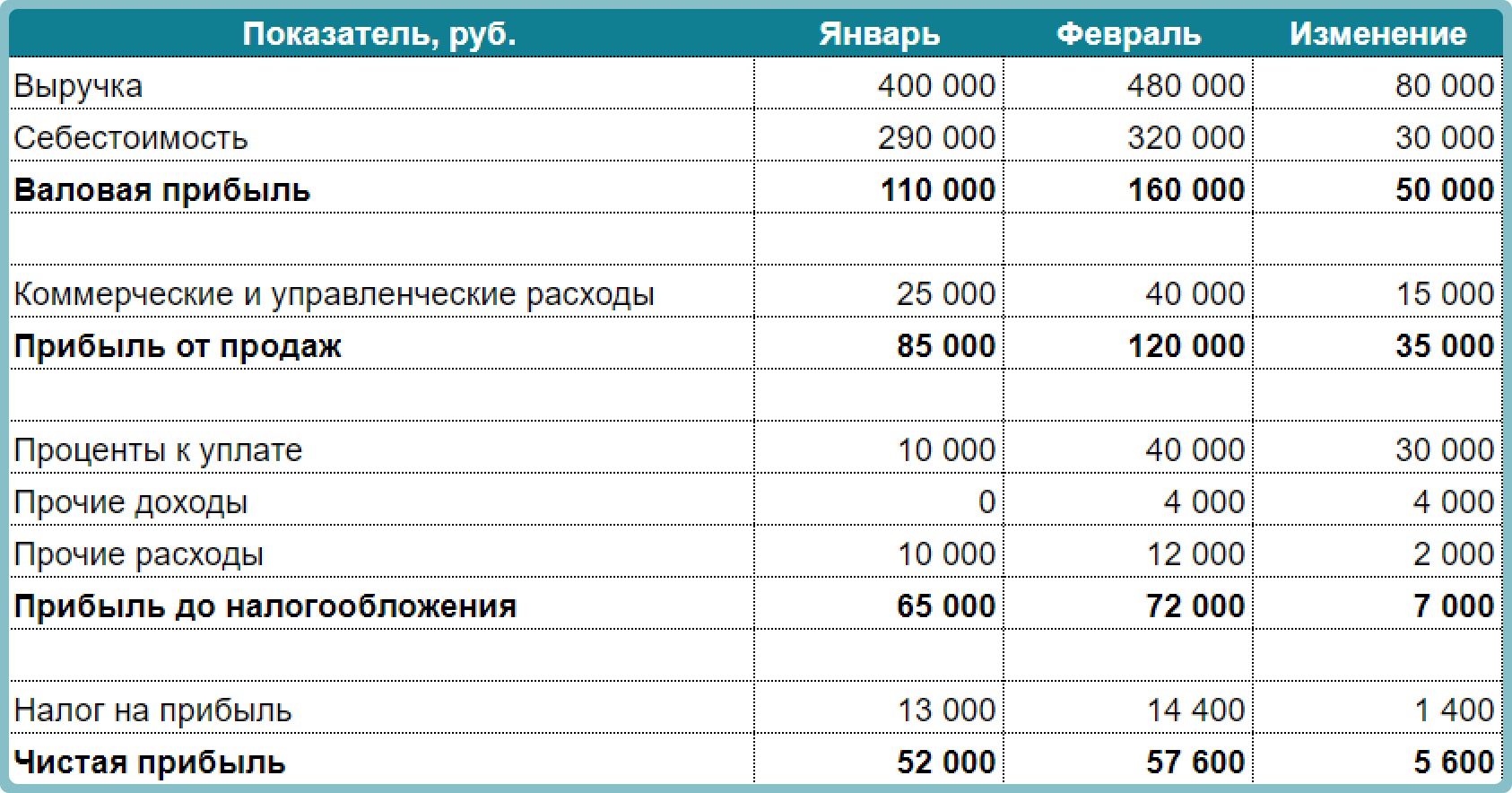

Допустим, предприятие из примера выше проработало еще месяц и улучшило финансовый результат на 5 600 рублей. Чтобы понять, за счет чего это произошло, рассчитаем изменение каждой строки отчета о прибылях и убытках:

Операционная эффективность выросла, и валовая прибыль увеличилась на 50 000, кроме того, компании удалось получить небольшой дополнительный доход. Часть дохода (15 000) была потрачена на непропорционально увеличившиеся коммерческие и управленческие расходы, а еще 30 000 — на возросшие проценты по кредитам: компания взяла новый кредит на расширение производства.

Факторный анализ продемонстрировал, что из-за роста непроизводственных расходов чистая прибыль выросла не так существенно, как могла бы.

Статистический метод

Основа статистического анализа — финансовые данные за предыдущие периоды. С помощью линейной или логарифмической регрессии или другой математической модели прогнозируется результат компании в следующем периоде.

Пример: по 20 последним значениям чистой прибыли определили, что ее средний ежеквартальный темп прироста составил 5%. Значит, в следующем квартале показатель будет приблизительно равен текущему, умноженному на коэффициент 1,05.

Существенное ограничение этого метода — он учитывает только исторические данные и полностью игнорирует планы и бюджеты компании. Поэтому результат служит, скорее, примерным ориентиром, а для более точного прогноза рекомендуется строить подробный бюджет или финансовую модель.

Как распределяется показатель

Чистая прибыль — это сумма, которую бизнес заработал за отчетный период и которую может потратить на выплату дивидендов или на развитие бизнеса. Решение о распределении принимают собственники предприятия совместно на общем собрании участников.

Доля прибыли, которая расходуется на вложения в бизнес после выплаты дивидендов собственникам, называется коэффициентом реинвестирования. Тратить эту прибыль можно на:

- увеличение уставного капитала;

- погашение убытков прошлых лет;

- выплату премий или материальной помощи;

- создание резервных фондов;

- инвестиции в другие предприятия.

Способы увеличения

Чтобы улучшить финансовый результат, можно работать над ростом доходов и снижением расходов.

Больше производить и продавать. Предприятие может расширять производственные мощности, детально изучать рынок и проводить маркетинговые мероприятия. В результате покупателей будет все больше, а величина операционной — а значит, и чистой прибыли — будет расти.

Оптимизировать цены и ассортимент. Важно сосредоточиться на производстве более маржинальных товаров, более качественных, сложных и дорогих продуктов.

Сокращать затраты. Оптимизируйте себестоимость (дешевое сырье, современные технологии), управляйте производительностью труда. Елизавета Лаврова делится опытом снижения затрат:

«Мы экономим на фонде оплаты труда — приостанавливаем набор новых сотрудников, на маркетинговом бюджете, на корпоративных мероприятиях — организовываем их собственными силами, и на транспортных расходах — анализируем целесообразность владения собственным автопарком, сравнивая расходы со стоимостью привлечения транспортных компаний»

Не игнорировать непроизводственные затраты. Прочие доходы и расходы часто кажутся незначительными на фоне себестоимости и других затрат, но и они составляют резерв роста чистой прибыли. Расходы можно сократить, оптимизируя кредитный портфель или выбирая банки с более низкими расходами на банковское обслуживание. Кроме того, можно искать источники дополнительного дохода, как советует Елизавета Лаврова:

«Размещайте свободные денежные средства на вкладах в банке, а неэффективно используемые основные средства реализовывайте или сдавайте в аренду»

Резюмируем

Чистая прибыль показывает, какая часть дохода остается у предприятия после вычета всех расходов: себестоимости, управленческих затрат, процентных выплат по кредиту и других. Именно она — источник выплаты дивидендов, формирования резервных фондов и расширения бизнеса. Основные способы ее повышения — увеличение эффективности и объема производства, оптимизация себестоимости, снижение внереализационных расходов.

Поможем увеличить чистую прибыль в вашем бизнесе

Финансовый директор на аутсортсе настроит прозрачную систему финансового учета. Поможет выявить слабые места в работе компании и устранить их. Позволит оптимизировать расходы и увеличить прибыль. Подскажет, какие проекты приносят рентабельные, а какие – нет.

Запишитесь на на бесплатную онлайн-встречу, чтобы узнать подробности.