Финансовая модель: что такое и зачем нужна бизнесу

- 27.02.24

- 6112

- Читать ≈ 17 минут

Содержание статьи

1. Что такое финмодель

2. Кому и когда нужна финансовая модель

3. Как составить финмодель: пошаговый алгоритм

4. Как дальше работать с финмоделью

5. Резюме

Сколько денег компания заработает в ближайшие три года? Сможет ли она погасить крупный кредит? Захотят ли инвесторы вложить средства в бизнес? На эти вопросы ответит финансовая модель. Разобрались с экспертами, как с помощью грамотно составленных расчетных таблиц принимать важные управленческие решения.

Что такое финансовая модель

Финансовая модель — это большая таблица с расчетом основных показателей деятельности компании на несколько кварталов или лет вперед. Она помогает разобраться, что влияет на финансовый результат компании и как его улучшить. Финмодель на языке цифр описывает весь бизнес: от воронки продаж до кредитной нагрузки. Михаил Грубер, бизнес-консультант и наставник, эксперт в создании финансовых моделей, ex-CEO Trussardi Russia & CIS, автор Telegram-канала «Бизнес Терапия — Михаил Грубер», рассказывает, почему важно все оцифровывать:

«Бизнес — это всегда про деньги. Поэтому финансовое планирование — краеугольный камень любого бизнеса, а финансовая модель — инструмент, который позволяет бизнесу прогнозировать финансовые показатели, рассчитывать финансовые возможности и потребности с учетом разных сценариев. Без нее невозможно осознанно планировать, а значит, и управлять бизнес-процессами. Модель — это своего рода дорожная карта, но только выраженная в цифрах. А тем, что выражено в цифрах, достаточно легко и осознанно можно управлять»

Лилия Камалова, СЕО компании AzarenokPRO, уверена, что финансовая модель нужна каждому предпринимателю:

«Финансовая модель — то, с чего начинается любой бизнес. Что бы вы ни запускали — мини-кондитерскую, где работает один-единственный пирожник, он же владелец, или мощный комбинат по сборке тракторов — без финмодели не обойтись. Она сразу ставит диагноз — жизнеспособен наш бизнес или нет. А еще это история о прогнозах — что будет с бизнесом дальше в позитивном или негативном сценарии»

Полная и актуальная финмодель ответит на вопросы:

- Сколько денег компания заработает за ближайший год, два или десять?

- Как и за счет чего увеличить эту сумму?

- Стоит ли открывать новое производство или это будет нерентабельно?

- Какие показатели сильнее всего влияют на прибыль?

- Как на финансовом результате компании отразятся изменения на рынке или в технологии?

Экономист и аналитик Дмитрий Полусуров подытоживает:

«Финансовая модель — это дисциплина. Она расскажет о вашем бизнесе много того, о чем вы не догадывались, пока не увидели всю картину — big picture. Грамотно составленная финансовая модель — это безболезненный способ узнать «А что если». Это возможность порефлексировать, глядя на историю и анализ управленческой отчетности, и увидеть то, чего не видели раньше»

Кому и когда нужна финансовая модель

Когда компания совсем маленькая, финмодель интересна только владельцу бизнеса. Однако по мере ее роста пользователей финмодели становится все больше — внутренних и внешних.

Внутренним пользователям она покажет экономику бизнеса: способен ли он держаться на плаву, устойчив ли к внешним рискам, сколько дивидендов принесет компания и в каком направлении стоит развиваться. Елизавета Лаврова, генеральный директор ООО «Трипитака», подчеркивает, что интересна внутри компании она не только собственнику:

«Пользователем финансовой модели является и генеральный директор вместе с топ-командой: это помогает отслеживать движение в рамках стратегии предприятия, анализировать план-факт показателей доходной и расходной части. А прозрачность модели подсвечивает нагрузку на компанию, создаваемую различными видами расходов»

Топ-менеджеры и руководители отдельных направлений заинтересованы в том, чтобы создать общую долгосрочную стратегию компании. С помощью финмодели они оцифруют бизнес, обсудят на ежегодной стратегической сессии сценарии развития и в итоге выработают общий вектор. для этого все должны участвовать в разработке структуры финансовой модели и формировании исходных данных для расчетов.

Внешние пользователи модели — это:

1. Инвесторы, которые размышляют, стоит ли вкладывать деньги в вашу компанию. Дмитрий Полусуров уверен:

«Готовность и регулярность ведения модели о многом говорит фондам частных инвестиций. Это ваша ликвидность как контрагента, ваша аргументация при торговле по стоимости привлечения инвестиций и разработке графика погашения долговых инструментов»

2. Банки и кредиторы, которые хотят понять, сможете ли вы гасить кредиты и выплачивать проценты или долговая нагрузка будет непосильной для бизнеса. Дмитрий Исаков, основатель инвестиционной платформы Lender Invest, соглашается:

«Мы — инвестиционная платформа и каждый день имеем дело с оценкой эффективности малого и среднего бизнеса. И один из важнейших пунктов оценки для наших аналитиков — это финансовая модель компании минимум на три года вперед. Когда мы оцениваем заемщиков краудлендиговой платформы, нам важны все финансовые показатели. Например, отчет о прибылях и убытках позволяет не просто увидеть итоговый финансовый результат, но и понять, откуда он взялся и что стоит за каждой цифрой. А построение финансовой модели компании и оценка ее рентабельности показывает нам, сколько дохода приносит каждый вложенный рубль»

3. Контрагенты, цель которых — оценить долгосрочную устойчивость и платежеспособность компании.

Дмитрий Полусуров подытоживает:

«Если вы делаете финансовую модель, то вы на шаг впереди конкурентов, которым было лень проделать ваш путь по выходу на новый управленческий уровень — по составлению и структурированию финансовой модели. Финансовая модель позволит вам говорить на одном языке с банками, инвесторами, партнерами — при привлечении финансирования, масштабировании бизнеса, проработке управленческих решений. Это будет выгодно выделять вас среди других бизнесов и демонстрировать вашу надежность как объекта инвестиций, показывать структурированность и собственное понимание ваших корпоративных процессов, а также способность реагировать на меняющуюся рыночную динамику»

Так как модель должна соответствовать реальной экономической и рыночной ситуации, обновлять ее нужно постоянно, уверен Михаил Грубер:

«Важно понимать, что финансовая модель не создается раз и навсегда. Это живая конструкция, которая должна пересматриваться регулярно, в зависимости от реалий рынка на котором существует бизнес. В стадии start-up это одни условия, на стадии развития — другие, а на стадии зрелости бизнеса — третьи»

На старте бизнеса актуальны вопросы, жизнеспособен ли он вообще, какие установить цены на продукт и какой объем производства соответствует точке безубыточности. Действующему бизнесу интересно, что будет в долгосрочной перспективе и хватит ли денег на погашение инвестиционного кредита. Наконец, зрелый бизнес с помощью финмодели выяснит, стоит ли открывать новое направление или выходить на новый рынок.

Как составить финансовую модель: пошаговый алгоритм

Если цель модели — предварительная прикидка жизнеспособности бизнеса, она будет относительно простой. Если ее строят для полноценного анализа перспектив компании, то расчеты будут максимально детализированными. Но вне зависимости от уровня сложности базовая структура финансовой модели неизменна:

Чтобы модель была еще точнее, в ее составлении должны участвовать специалисты разного профиля, уверена Елизавета Лаврова:

«В своей компании мы строим финансовую модель в программе Excel. Участниками процесса являются не только финансисты и экономисты. В рабочей группе обязательно должны присутствовать эксперты от коммерции, логистики, маркетинга и, в идеале, собственник или инвестор, который будет ставить задачи»

Мы подготовили удобный шаблон, который вы можете скачать и заполнить своими данными. Покажем на примере, как построить финансовую модель с помощью шаблона.

Шаг 1. Спрогнозировать выручку. Начинать модель удобнее всего с выручки. Ее прогноз часто строят в виде воронки с помощью показателей конверсии. Допустим, в магазин зашло 100 человек, из них пятеро купили продукт. Конверсия — это доля реальных покупателей в общем числе заинтересовавшихся продуктом, то есть 5/100, или 5%.

Исходные параметры для модели, как правило, определяют либо по историческим данным, либо исходя из анализа рынка. Если из управленческого учета вы точно знаете, какая конверсия была у компании в прошлом году и по какой цене вы продавали товары, можете заложить в модель эти цифры. Если вы только планируете продажи или данных еще недостаточно, ориентиром станут показатели конкурентов или ваша собственная оценка.

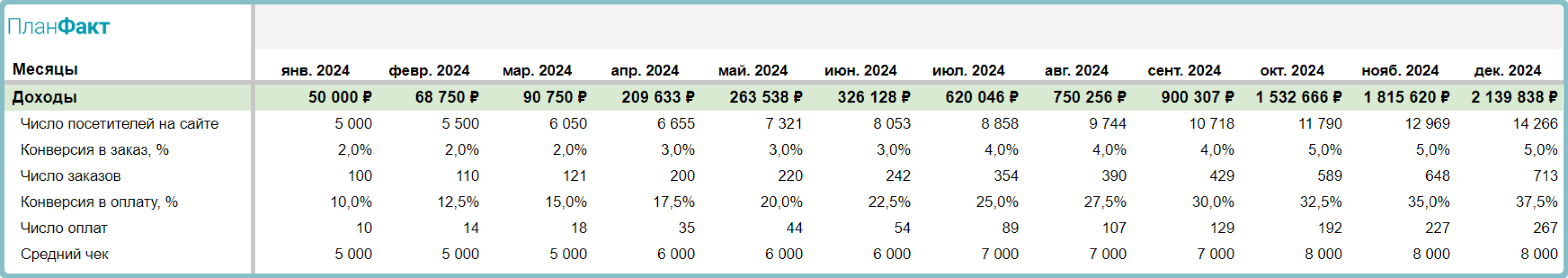

Представим небольшую компанию, у которой есть только один товар, который продается через сайт. Основные предпосылки для модели такие:

- Число посетителей сайта в январе составит 5 000 человек, и каждый месяц трафик будет расти на 10%.

- Конверсия в заказ за год постепенно увеличится с 2% до 5% — в январе заказ оформит один посетитель сайта из 50, а в декабре это сделает уже каждый двадцатый.

- Конверсия в оплату тоже будет расти и достигнет 37,5% к концу года.

- Средний чек продукта увеличится с 5 000 до 8 000 рублей.

Итоговая выручка будет формироваться так:

Выручка=Число посетителей сайта Конверсия в заказКонверсия в оплатуСредний чек

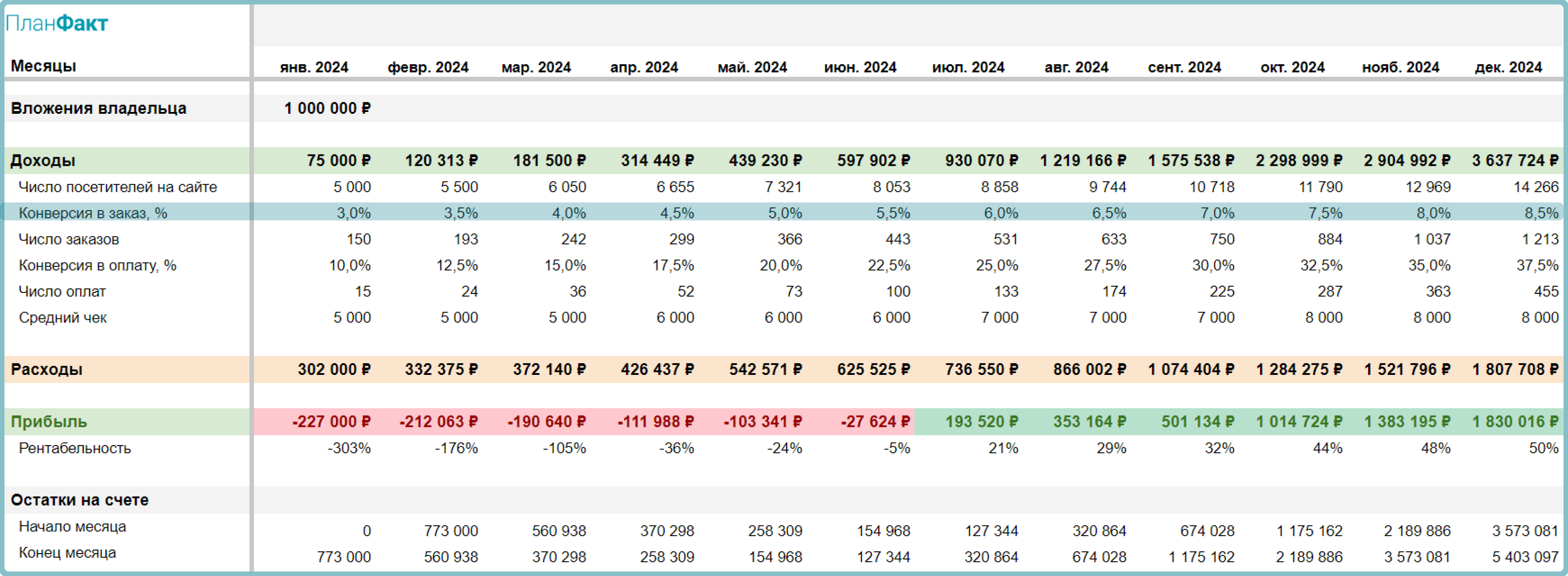

А таблица с прогнозом дохода будет выглядеть так:

Шаг 2. Спрогнозировать расходы. Расходы бывают постоянными и переменными.

- Переменные зависят от числа покупателей или объема произведенной продукции. В нашем примере это платежи поставщикам, которые зависят от количества оплат, расходы на рекламу, которые увеличиваются пропорционально числу посетителей сайта, и фонд оплаты труда.

- К постоянным расходам относится аренда офиса и прочие расходы — их величина неизменна в течение всего периода прогнозирования.

Дополнительно рассчитывается налог — для простоты сумма налога в шаблоне модели составляет 6% от ежемесячного оборота.

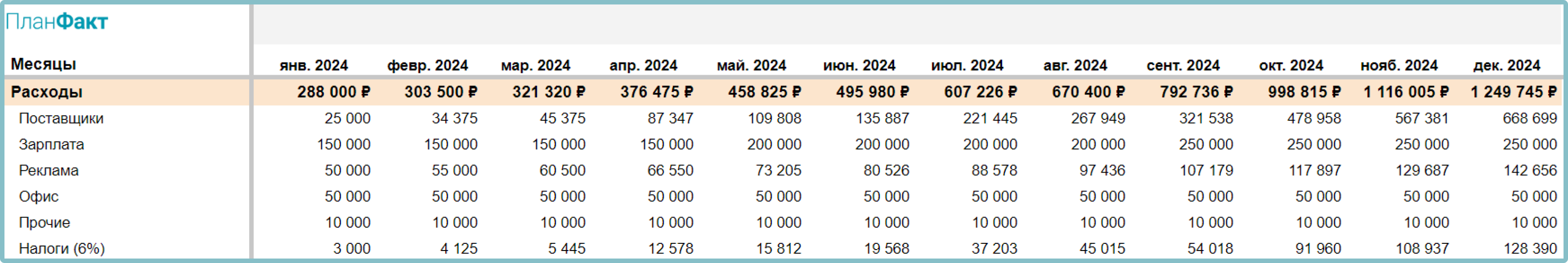

Итоговый прогноз расходов выглядит так:

Шаг 3. Рассчитать прогнозную прибыль и остатки денег на счетах. Когда вы спрогнозировали доходы и расходы, пора подвести итог — собрать отчет о прибылях или убытках и рассчитать чистую прибыль. Предположим также, что в начале года предприниматель вкладывает в бизнес 1 млн рублей — теперь можно посчитать и остатки денег на начало и конец каждого месяца.

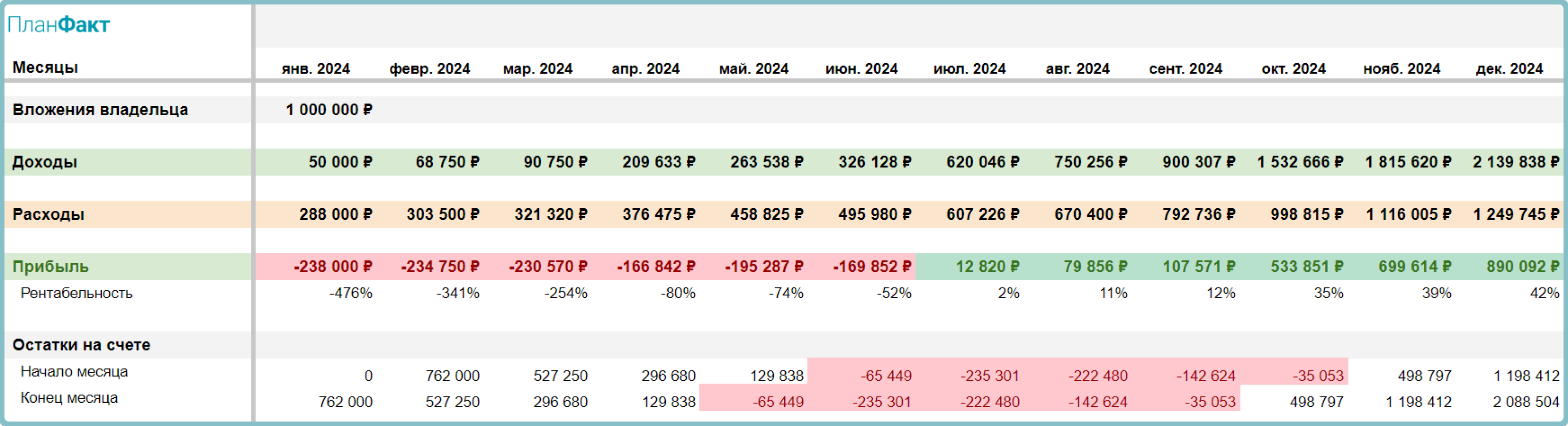

Итог — в таблице ниже. Для удобства отрицательные значения выделены красным.

Из таблицы сразу видно, что прибыль выйдет на положительные значения в июле, а вложенные деньги закончатся раньше — уже в мае. Это значит, что собственнику пора принять решение — либо вкладывать в бизнес дополнительные средства, либо искать способ сделать его более эффективным и прибыльным.

Шаг 4. Усложнить модель. Представим компанию, бизнес которой устроен более сложно: у нее есть несколько кредитов и основные средства в собственности. В этом случае в структуру финансовой модели добавляют дополнительные блоки с расчетом амортизации основных средств, налогов, выплат по кредитам. А еще даже в прибыльном бизнесе бывают ситуации, когда деньги уже вложены в сырье и материалы, но еще не принесли компании доход, и эти замороженные средства тоже важно учесть. Елизавета Лаврова рассказывает, что еще предусмотреть в модели:

«При составлении модели важно оценить влияние показателей дебиторской, кредиторской задолженности и товарного запаса на денежный поток, влияние финансовой нагрузки на финансовый результат компании или проект и, наконец, оценить стоимость самой компании — на случай, если собственник захочет ее продать»

Такую модель сложнее построить, но она даст реальную картину вашего финансового положения и перспектив.

Как дальше работать с финансовой моделью

Итоговая таблица с цифрами — не самоцель и не конечный результат, с ней можно и нужно работать дальше.

Актуализировать. Каждый день ситуация меняется: появляются новые технологии, на рынок выходят новые конкуренты, а покупатели внезапно меняют потребительские предпочтения. Все это влияет на результат модели, поэтому регулярно актуализируйте ее по мере развития бизнеса и изменения условий работы.

Тестировать. Чтобы понимать, устойчив ли бизнес к изменениям основных параметров модели, проводите анализ чувствительности. Допустим, вы запланировали продавать продукцию со средним чеком 10 000 рублей. А если в реальности он составит только 8 000 — будет ли бизнес по-прежнему прибыльным? На этот вопрос ответит финмодель.

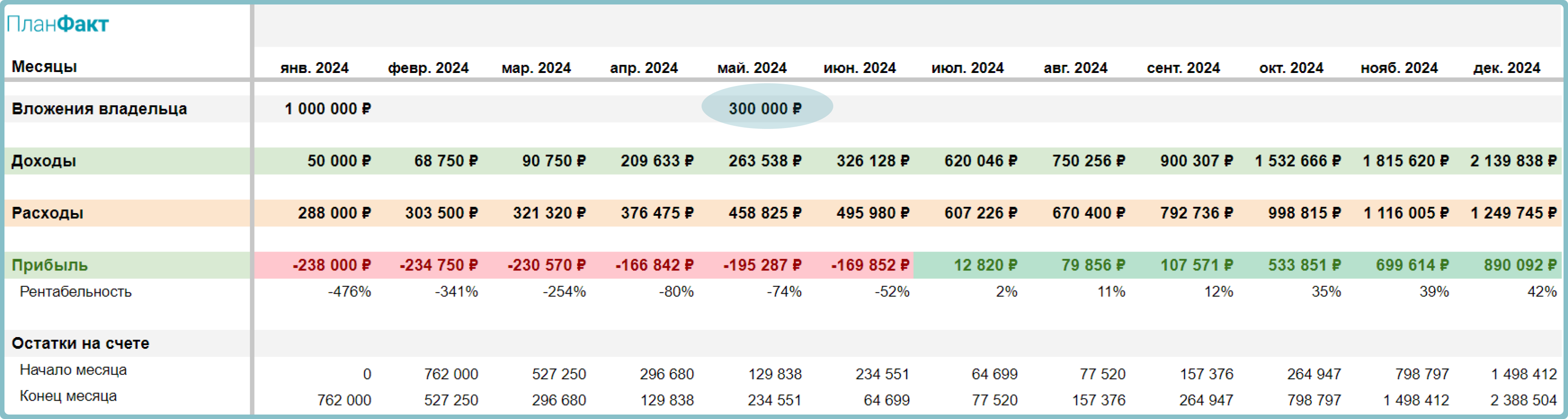

Принимать решения на основе модели. В нашем примере в мае у компании не хватает денег. И тогда собственник решает вложить в бизнес еще 300 000 рублей. В этом случае кассовых разрывов не будет, а судя по растущей прибыли, окупятся эти вложения достаточно быстро.

Другой вариант — обучить и замотивировать отдел продаж и увеличить конверсию в заказ — это тоже приведет к росту остатков денег.

Главное о финансовой модели

Финансовая модель — это расчет прогнозных показателей деятельности компании, оформленный в виде таблицы. Строят ее обычно в Excel или Google Таблицах — для простоты можно воспользоваться нашим шаблоном. Чтобы финмодель приносила пользу, важно поддерживать ее в актуальном состоянии и проверять, как она отреагирует на изменение входных данных. И тогда модель станет отличной базой для принятия управленческих решений и подсветит моменты, на которые стоит обратить внимание.