Как понять, что дело плохо — признаки банкротства предприятия

- 31.03.23

- 59707

- Читать ≈ 16 минут

Содержание статьи

1. Виды банкротства

2. Признаки банкротства предприятия

3. Индикаторы банкротства

Банкротство — это неспособность компании выполнять свои обязательства: выплачивать кредиты, налоги, заработную плату, оплачивать товары и услуги поставщикам. В законе прописаны основания для банкротства, для ООО и ИП они отличаются.

Основания признания банкротом общества с ограниченной ответственностью:

- сумма долга свыше 300 000 рублей;

- неспособность выплатить долг больше 3 месяцев;

- задержка заработной платы наемным работникам.

Индивидуальный предприниматель может инициировать процедуру банкротства при сумме долгов от 50 тысяч рублей. Эти долги должны относиться к предпринимательской деятельности. При сумме от 50 до 500 тысяч рублей списать долги он может через МФЦ, если задолженность больше, ему нужно обращаться в суд.

Инициатором процедуры может быть:

- Должник, он получает возможность списать долги, и спустя 5 лет открыть бизнес вновь. В чем минусы банкротства для руководителя? Потеря имущества, сложность и длительность процедуры, репутационные риски, риск привлечения к уголовной ответственности.

- Кредитор (контрагенты, уполномоченные органы, сотрудники). Когда кредитор инициирует банкротство, он получает возможность выбрать саморегулируемую организацию, из числа членов которой будет назначен финансовый управляющий. Иногда это может значительно повлиять на ход процедуры.

Антон Яковлев, эксперт Контур.Фокуса:

«Если вы — сотрудник компании, которую банкротят, скорее всего, вам придется искать новую работу. Кроме того, не факт, что с вами рассчитаются в полном объеме при увольнении. Но, в любом случае, работники компании получают деньги до того, как компания начнет рассчитываться с кредиторами.

Для директора или главного бухгалтера банкротство компании — опасная ситуация, поскольку их могут привлечь к субсидиарной или даже уголовной ответственности за преднамеренное банкротство.

Для контрагентов банкротство компании-должника — это всегда риск потерять деньги. Однако если контрагент сам инициирует банкротство должника, то шансы получить средства выше, так как арбитражный управляющий будет защищать интересы кредиторов. Если же должник сам себя объявляет банкротом, то арбитражного управляющего выбирает он, а значит, защищаться будут интересы должника»

Виды банкротства

- реальное — потеря платежеспособности и возможности восстановить свое состояние в будущем;

- техническое — неплатежеспособность возникает из-за непогашенной дебиторской задолженности (компании не платят ее должники), при этом, активы компании (имущество, недвижимость, деньги) позволяют погасить долги;

- преднамеренное банкротство — бедственное положение компании имитируется: имущество и деньги переводятся на подставные фирмы, банкротство объявляется, чтобы избежать платежей по кредитам.

Роман Чернышов, cтарший юрист, компания ЮКО:

«Риски наступления неблагоприятных последствий банкротства касаются не компании в целом, а ее учредителей. Ответственность руководителя должника напрямую зависит от их действий или бездействия. Если погасить долги компании не получается из-за действий руководителя, он несет субсидиарную ответственность по долгам. Законодательство возлагает на руководителя должника обязанности по возмещению убытков, возникших в случае нарушения положений закона о банкротстве. Но в нем также предусмотрены механизмы частичного, а в некоторых случаях и полного освобождения от субсидиарной ответственности»

Признаки банкротства предприятия

Анализ вероятности банкротства компании — одно из направлений работы финансиста. Иногда критическое состояние для компании наступает неожиданно, но часто признаки банкротства предприятия можно найти уже на ранних стадиях:

1. Ухудшается структура ликвидности активов компании: становится больше медленно реализуемых активов, например, запасов, долгосрочной дебиторской задолженности, а более ликвидные активы, денежные средства, уменьшаются.

2. Оборотные средства используются неэффективно. Деньги в компании постоянно находятся в обороте: купили сырье, произвели продукцию, выручили деньги, купили еще сырья. Чем меньше длительность оборота, тем лучше для компании. Если на складе залежались запасы материалов или готовая продукция, увеличился размер незавершенного производства, это говорит о замедлении оборотов.

3. Компания кредитуется на плохих условиях. У компании не хватает денег на работу, для закрытия кассовых разрывов она вынуждена прибегать к кредитам, а это платный ресурс. Отсутствие постоянного мониторинга предложений от банков, срочное кредитование на невыгодных условиях, переплата по кредитам — все это снижает рентабельность бизнеса.

4. Снижается рентабельность бизнеса из-за роста издержек, падает его стоимость.

5. Растет дебиторская задолженность — компания стремится предоставить клиентам наиболее выгодные условия, предоставляет отсрочку платежа, не имеет механизма работы с долгами.

6. Клиенты отказываются платить. Низкая платежеспособность клиентов, увеличение количества проблемных долгов, кассовые разрывы также могут привести к банкротству.

Часто не хватает денег на выплаты?

экспертами ПланФакта

Анастасия Хрусталева, старший вице-президент ИК Fontvielle:

«Далеко не всегда о финансовом состоянии компании можно сделать вывод из открытых источников. Проще анализировать компании, которые обязаны регулярно публиковать свою финансовую отчетность, например, чьи ценные бумаги обращаются на бирже. У большинства же субъектов малого и среднего бизнеса отчетности в открытых источниках нет. Можно постараться сделать выводы по косвенным признакам, например, по наличию в арбитражном суде дел, где данная компания является ответчиком и об общих суммах предъявленных к ней требований, по наличию возбужденных исполнительных производств и так далее.

Именно на предоставлении такого рода сведений и построены различные системы по анализу деятельности компаний, например, СПАРК. Конкретной финансовой ситуации такая информация, возможно, и не даст, но выявить некоторые риски возможного состояния пред-банкротства, позволит.

Если дело уже приближается к судебному, то о намерении подать заявление о признании компании банкротом можно посмотреть в Едином федеральном реестре сведений о банкротстве. Информация о банкротстве публикуется также в газете «Коммерсантъ» на ее официальном сайте. Все эти ресурсы позволят оперативно проверить контрагента и дополнительно убедиться в устойчивости его финансового положения»

7. Растет кредиторская задолженность — компания берет в долг все больше денег, кредитами латают дыры. В этот момент признаки банкротства предприятия становятся настолько явными, что их невозможно игнорировать.

8. Компания не может платить по счетам — наступает момент, когда денег на платежи не остается.

Екатерина Горохова, генеральный директор компании по оказанию юридических и бухгалтерских услуг «НАФКО»:

«Причины несостоятельности бизнеса могут быть разные:

- низкий уровень производства;

- недостаточная эффективность использования ресурсов;

- сложности с продажами из-за плохого маркетинга, логистики, низкого качества продукции;

- проблемам в управлении менеджмента, собственников общества, воровство;

- рост компании опережает рост выручки.

С помощью процедуры банкротства есть возможность провести реструктуризацию долговых обязательств и вывести бизнес из кризисной ситуации или закрыть бизнес с серьезными долгами»

Сергей Гебель, генеральный директор юридической компании «Гебель и партнеры»:

«Первые признаки банкротства предприятия — снижение уровня финансового состояния, при котором предприятие могло бы выполнять главную цель своей деятельности — получать максимальную прибыль.

В дальнейшем постепенно возникают масштабные изменения в качественных показателях работы — снижается конкурентоспособность, падает рентабельность оказываемых услуг и производимых благ. Эти изменения являются отправной точкой в процессе оптимизации и полного прекращения производственной деятельности экономического субъекта с последующим наступлением банкротства.

С этого момента происходит наступление ряда последствий, которые касаются как руководства, контрагентов организации, так и сотрудников: сокращение числа рабочих места, риск потери вложений кредиторами и имущества собственниками данного предприятия»

Индикаторы банкротства

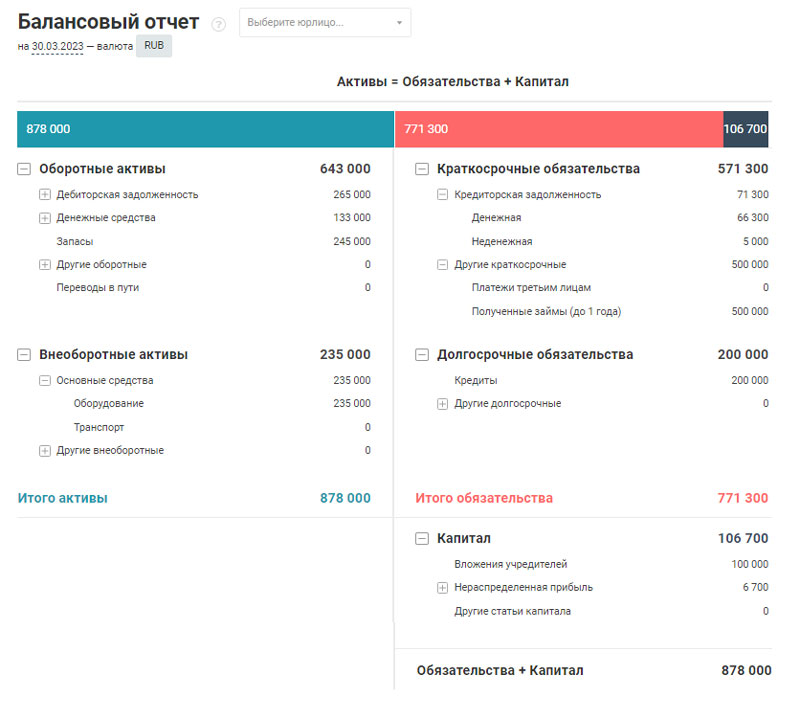

Чтобы избежать банкротства, компания должна контролировать определенные показатели, для расчета которых используются данные из отчета баланса. Эти признаки банкротства предприятия нужно отслеживать в динамике. Краткосрочное ухудшение какого-то коэффициента не говорит о фатальных последствиях, но если речь идет о тренде, руководству стоит задуматься.

1. Коэффициент текущей ликвидности (КТЛ)

Он показывает, какая доля текущих обязательств (краткосрочных кредитов и займов) может быть погашена за счет оборотных активов.

Нормальное значение для этого коэффициента — 1,5-2,5, ниже 1,5 — высокий риск для компании.

КТЛ = Оборотные активы / Краткосрочные обязательства

КТЛ = 643 000 / 571 000 = 1,1

Оборотных активов компании не хватает для возврата долгов.

2. Коэффициент обеспеченности собственными оборотными средствами (КОСОС)

Экономический смысл этого показателя основан на том, что самые трудно реализуемые активы (здания, транспорт, оборудование) должны финансироваться из наиболее надежных источников — собственных средств.

Значение этого показателя должно быть больше 0,1

КОСОС = (Собственный капитал – Внеоборотные активы) / Оборотные активы

КОСОС = (106 700 — 235 000) / 643 000 = — 0,2

Компания из примера не обеспечена собственным капиталом.

3. Расчет вероятности банкротства проводится с помощью модели Альтмана

Это наиболее популярная и простая модель прогнозирования банкротства, с использованием показателей, характеризующих финансовое состояние предприятия:

Z = –0,3877 – 1,0736 x Кп + 0,579 x (ЗК / П),

где ЗК — заемный капитал

П — пассивы

КП — коэффициент покрытия, он рассчитывается как:

Коэффициент покрытия активов = ((Активы – Нематериальные активы) – (Краткосрочные обязательства – Краткосрочные кредиты и займы)) / Обязательства

Если Z равно нулю, вероятность банкротства 50%,

Z меньше нуля, вероятность банкротства меньше 50% и уменьшается с уменьшением показателя.

Z больше нуля, вероятность банкротства больше 50% и увеличивается по мере роста Z.

КП = ((1 529 300 — 0) — (390 000 — 0))/590 000 = 1,93

З = —0,3877 — 1,0736 х 1,05 + 0,579 х (771 300 / 878000) = — 0,3877 — 2,07 + 0,223 = — 1,0064

Несмотря на низкие коэффициенты текущей ликвидности и обеспеченности собственными средствами, прогноз для компании благоприятный.

Марина Володина, Генеральный директор ООО «МаВо»:

«В законодательстве нет четкого определения черты, за которой точно начинаются банкротные процедуры, и это объяснимо: бизнесы разные, ситуации разные. Основной принцип: как только появились признаки банкротства предприятия и понимание, что в ближайшем будущем нет возможности платить налоги, сборы и остальные платежи в бюджет, а также оплачивать счета контрагентов и выполнять другие свои обязательства по договорам, нужно задуматься о банкротстве. Законодательство прямо прописывает обязанность директора обратиться с таким заявлением в суд, предприняв все необходимые для этого действия. За неподачу такого заявления предусмотрено наказание: привлечение к субсидиарной ответственности директора как гражданина из его собственных денежных средств и имущества по долгам компании. У директора тут особый статус, и об этом не стоит забывать.

Бояться процедуры банкротства не стоит: она проходит исключительно в рамках закона. Но менеджмент должен думать о последствиях принимаемых решений, о том, какова квалификация работников и каким компаниям отданы вопросы аутсорсинга»

Резюмируем

- Банкротство — это невозможность компании платить по счетам.

- Банкротство бывает реальное, техническое и преднамеренное. За последнее предусмотрена ответственность.

- Признаки банкротства предприятия сначала могут быть незаметными, но проблемы накапливаются как снежный ком, что может привести к гибели компании.

- Существует несколько коэффициентов-индикаторов банкротства, отслеживая которые можно постоянно контролировать ситуацию. Но это возможно только в том случае, если в компании налажен финансовый учет, например, в сервисе ПланФакт.