Платежный календарь и профилактика кассовых разрывов

- 30.11.21

- 11370

- Читать ≈ 10 минут

Содержание статьи

1. Плюсы платежного календаря

2. Минусы платежного календаря

3. Как составить платежный календарь

4. Работа с платежным календарем

5. Подведем итог

Юрий сдает офис за 10 тысяч рублей. Арендатор переводит деньги в последний день месяца. А тысячу рублей за коммунальные платежи нужно платить до двадцатого числа. Ежемесячно аренда приносит 9 тысяч прибыли. Но Юрий регулярно попадает в кассовый разрыв.

Обычно в бизнесе входящих и исходящих платежей намного больше. Учесть их и избежать ситуаций, когда у компании нет денег, а платить нужно, поможет платежный календарь.

Платежный календарь — это список планируемых поступлений и платежей, разбитых по датам. Чаще всего платежный календарь составляется на месяц. Этот инструмент показывает ситуацию на конкретный день.

Например, будут ли у компании деньги на страховые взносы пятнадцатого числа? Стоит ли заплатить поставщику пораньше или перенести платеж и оставить небольшой резерв? Когда ждать оплаты от заказчиков?

Функции платежного календаря:

- прогноз и недопущение кассовых разрывов;

- планирование исполнения обязательств (уплаты налогов, зарплаты, кредитов);

- своевременное понимание потребности в деньгах и принятие мер по их получению.

Основное отличие платежного календаря от бюджета движения денежных средств (БДДС) в том, что бюджет показывает прогноз притоков и оттоков денежных средств без привязки к датам. Это удобно для крупных компаний, с большим количеством платежей — на составление бюджета тратится меньше времени. Но от кассовых разрывов он не страхует.

Если рассматривать пример выше, можно сказать, что месячный бюджет выполняется:

Бюджет на январь:

Поступления: 10 000 рублей.

Расходы: 1 000 рублей.

Прибыль: 9 000 рублей.

Но стоит внести данные в платежный календарь, становится виден кассовый разрыв:

|

19.01 Поступления: 0 Траты: 0 Остаток: 0 |

20.01 Поступления: 0 Траты: - 1000 Остаток: - 1000 |

21.01 — 30.01 Поступления: 0 Траты: 0 Остаток: - 1000 |

31.01 Поступления: 10 000 Траты: 0 Остаток: 9 000 |

Плюсы платежного календаря:

- Точность. Платежный календарь позволяет прогнозировать кассовые разрывы с точностью до дня. Бюджет показывает только возможную прибыль или убыток.

- Гибкость. Если в бюджете корректировки нежелательны и говорят о несовершенном планировании, то в календаре — обязательны и могут вноситься каждый день.

Минусы платежного календаря:

- Требовательность. Для правильного составления календаря нужно точно знать даты и суммы платежей. Если этих данных нет, падает точность и календарь может стать неактуальным.

- Трудоемкость. Платежный календарь требует внесения большого количества данных и постоянной корректировки.

Александр Нечаев, фаундер Dorfer Games:

«Мы работаем на рынке гиперказуальных игр и делаем по 20-30 проектов в месяц. Это короткие сроки разработки и оплата за каждый проект по отдельности, поэтому нам важно прогнозировать, когда мы получим деньги на счет.

Год назад нас было пятеро, и я понял, что пора учиться планировать и анализировать финансы. Мы завели и настроили себе платежный календарь, где учитываем ближайшие поступления и расходы понедельно на ближайшие 4-6 недель, список инвойсов в оплате и их суммы, а также планирование по отправке инвойсов в оплату»

отраслей

Как составить платежный календарь

1. Формирование шаблона

Главное, что нужно в нем отразить:

- дату входящего или исходящего платежа;

- сумму.

Без этих данных календарь не имеет смысла. При желании можно детализировать календарь и добавить:

- расчетный счет или кассу — это позволит избежать ситуаций, когда на одном расчетном счету есть деньги, но вовремя перевести их на другой не успели;

- проект, к которому относится платеж;

- контрагента, от которого планируется поступление денег или которому нужно заплатить;

- выделить платежи, которые невозможно перенести;

- статью дохода или расхода.

2. Сбор информации

Чтобы выяснить даты и суммы предстоящих платежей нужно собрать информацию от разных отделов и ответственных лиц.

Информация о поступлениях: планируемая оплата от клиентов, доход от сдачи имущества в аренду, страховые выплаты, кредиты, субсидии. Эту информацию можно найти в договорах поставки и аренды, спросить у руководителя и юристов. Обязательно нужно указать схему работы: предоплата, постоплата, частичная оплата, рассрочка.

Информация о тратах: планируемые закупки сырья, оплата коммунальных услуг, аренды, зарплаты. Эти платежи, в основном, повторяющиеся, поэтому можно проанализировать данные по тратам за предыдущий период и аналогичные периоды прошлых лет.

Информацию о налогах лучше актуализировать по налоговому календарю, это позволит избежать штрафов и пеней.

3. Внесение информации о входящих платежах

Если у контрагента есть отсрочка платежа, лучше планировать поступление на последний день, который указан в договоре. Это позволит уменьшить риск кассовых разрывов, когда расходы уже запланированы, а денег на счет еще не пришли.

При составлении платежного календаря для розничной торговли или других сфер, где невозможно ориентироваться на условия договора, можно использовать прогноз на основе данных предыдущих периодов.

4. Внесение информации об исходящих платежах

Расходы можно разделить на:

- обязательные, срочные;

- обязательные, несрочные (можно задержать на пару дней);

- все остальные.

Срочные расходы лучше сразу внести в календарь, а несрочные планировать относительно поступлений денег от клиентов.

Мария Кузьменко, CEO EasyIIKO:

«Платежный календарь — это отличное решение для управления бизнесом. Да, он помогает планировать движение денежных средств, потому что все ваши платежи учтены. Если говорить про оплаты по накладным, то системы автоматизации позволяют не делать это вручную. Все внесенные первичные документы будут «просить» об оплате автоматически»

5. Определить даты кассовых разрывов

Для этого нужно посчитать нарастающим итогом ежедневные остатки по счетам. Если есть угроза кассового разрыва, с ней нужно работать: постараться ускорить поступления денег и отложить траты.

На основе платежного календаря можно составить бюджет движения денежных средств, но часто компаниям достаточно лишь одного из этих инструментов.

Часто не хватает денег на выплаты?

экспертами ПланФакта

Работа с платежным календарем

Ежедневно нужно вносить данные о планируемых расходах и доходах, отслеживать остаток денег и не допускать просрочек. Как только появляется информация о поступлениях или расходах, ее нужно внести в календарь. Это поможет точно спрогнозировать кассовый разрыв и воспользоваться следующими способами, чтобы его избежать:

1. Приближение входящих платежей:

- переговоры с клиентами об ускорении оплаты;

- распродажа товара;

- факторинг для более быстрого получения денег от клиентов;

- кредит или овердрафт.

2. Отсрочка исходящих платежей:

- переговоры с поставщиками об переносе оплаты или рассрочке;

- выбор в пользу тех платежей, отказ от которых грозит большими потерями (например, если штраф за неуплату налога 20% составляет от суммы платежа, а неустойка поставщику 1%, лучше сначала оплатить налог).

Подведем итог

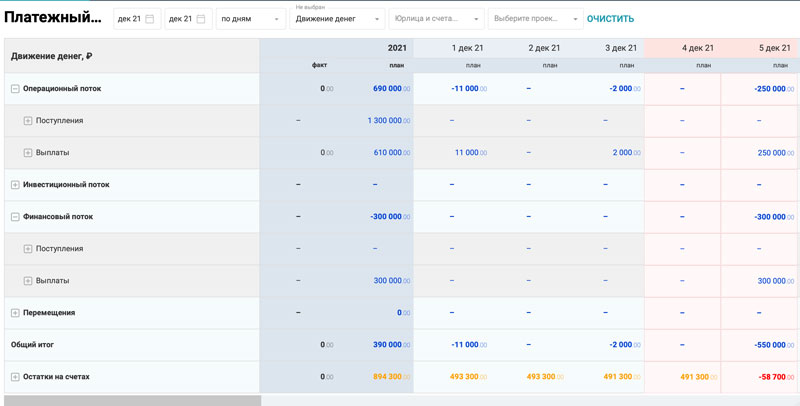

Платежный календарь — это полезный инструмент оперативного финансового планирования и контроля, который позволяет ежедневно отслеживать финансовое состояние компании и избегать кассовых разрывов. Все платежи представлены наглядно, при взгляде на платежный календарь видна вся картина движения денежных средств:

Составить и вести платежный календарь можно в виде списка на бумаге, таблице в Excel, но значительно удобнее и проще делать это в специальном сервисе ПланФакт.