Овердрафт — что это такое простыми словами

- 13.08.24

- 3910

- Читать ≈ 10 минут

Овердрафт возникает, когда на счете недостаточно денег для покрытия расходов, но банк все равно разрешает операцию. Это удобный инструмент, когда денег нет, а оплатить обязательные платежи нужно сейчас.

Содержание статьи

1. Что такое овердрафт

2. Чем овердрафт отличается от кредита

3. Виды овердрафта

4. Преимущества и недостатки овердрафта

5. Как получить овердрафт

6. Условия овердрафта в разных банках

7. Главное про овердрафт

Что такое овердрафт

Овердрафт — это займ, автоматически предоставляемый банком, когда расчетный счет достигает ноля. Банк покрывает платежи, совершенные клиентом в случае недостаточного остатка средств на счете. За эту услугу финансовое учреждение возьмет комиссию и проценты на сумму кредита.

Читайте в блоге ПланФакта, в каком банке выгоднее открыть расчетный счет.

Бизнес-овердрафт — это возобновляемая кредитная линия, прикрепленная к счету компании, которая позволяет при необходимости использовать средства в пределах утвержденного лимита. Овердрафт помогает в управлении денежными потоками бизнеса.

Например, компания должна закупить сырье для производства готовой продукции на 600 000 рублей, однако на счете в данный момент находится 200 000 рублей, а следующее поступление средств от клиента ожидается только на следующей неделе. Компания платит 200 000 рублей из своих денег, а 400 000 рублей — сверх остатка на счете. Теперь все поступающие на счет деньги будут автоматически направляться на погашение минусового остатка.

Чем овердрафт отличается от кредита

Основное отличие овердрафта для юридических лиц — это его назначение. Обычно он используется предприятиями для покрытия заработной платы сотрудников, счетов поставщиков или непредвиденных расходов. Классический кредит берут под определенную масштабную цель: покупка оборудования, капитальные затраты, расширение деятельности.

Для удобства отразим главные отличия в таблице:

Виды овердрафта

Овердрафт выделяют по условиям обеспеченности займа:

- Обеспеченный. Банк запрашивает обеспечение, если компания хочет увеличить срок погашения или сумму овердрафта. Кредитор требует от клиента в залог имущество, запасы товаров, дебиторскую задолженность или другие активы в качестве обеспечения. Если предприятие не расплатится, банк погасит тело кредита, проценты или комиссию за счет этих активов.

- Необеспеченный. Кредитор не требует от компании предоставления активов в качестве обеспечения. Вместо этого он оценивает финансовое состояние и денежный поток бизнеса. Необеспеченные овердрафты имеют более высокую процентную ставку, поскольку они считаются более рискованными.

По способу оформления выделяют следующие овердрафты:

- Аванс. Банк предоставляет услугу автоматически при открытии счета. Обычно такая процедура доступна стабильно работающим известным компаниям на основании финансовых данных из других банков.

- Стандарт. Компания несколько месяцев пользуется расчетным счетом в банке. На основании истории поступлений банк принимает решение об открытии доступа к овердрафту.

- Инкассация. Кредит погашается за счет средств инкассации. На такую услугу могут рассчитывать постоянные проверенные клиенты банка.

Овердрафт бывает разрешенным и техническим. При разрешенном банк одобрил открытие лимита для клиента на переплату по остатку на счете. В случае технического овердрафта счет уходит в минус из-за сбоя в порядке оплаты платежей.

Преимущества и недостатки овердрафта

Овердрафт помогает справиться с сезонными спадами выручки и краткосрочными проблемами с денежными потоками. Бизнес-овердрафт предпочтительнее кредита, поскольку проценты платят только по остатку займа.

К плюсами бизнес-овердрафта относят:

- Скорость получения денег — не нужно оформлять дополнительный запрос на займ, достаточно просто оплатить счет сверх остатка денег.

- Меньшую переплату по процентам, так как они начисляются только на сумму овердрафта, а не на всю сумму кредита.

- Возможность управления неравномерным денежным потоком, особенно в сезонном или подрядном бизнесе. Например, работодатель платит персоналу еженедельно, а получает оплату за заказ только по мере его сдачи. В этом случае часто возникают кассовые разрывы.

- Доступ к оборотному капиталу для покрытия расходов, пока клиенты не рассчитаются по долгам.

- Шанс не упустить бизнес-возможность при недостатке денег, например, закупить товар оптом по сниженной цене.

- Помощь при непредвиденных операционных расходах.

- Автоматическое погашение за счет поступающих средств.

У овердрафта есть и отрицательные стороны. Не стоит забывать, что это заемные деньги, которые придется отдавать. К минусам бизнес-овердрафта можно отнести:

- отсутствие льготного беспроцентного периода,

- высокую процентную ставку,

- отсутствие выбора порядка погашения долей займа,

- невозможность погасить другие займы и кредиты,

- ложное чувство безопасности и шанс замаскировать текущие проблемы с денежными потоками.

Часто не хватает денег на выплаты?

экспертами ПланФакта

Как получить овердрафт

Компания должна соответствовать определенным требованиям. В банках процедура открытия лимита обычно не отличается, могут различаться сроки и объемы займа. Обычно смотрят на эти критерии:

- Длительность работы юридического лица: минимальным сроком работы считается 9-12 месяцев.

- Оборот денежных средств за год: банк устанавливает минимальную границу годового денежного оборота компании.

- Кредитная история — отсутствие просрочек или непогашенных кредитов в прошлом.

- Регистрация компании в РФ и налоговое резидентство.

Для подключения услуги представитель компании обращается в банк с заявлением и перечнем учредительных и регистрационных документов. Сотрудник кредитной организации рассчитывает лимит по овердрафту индивидуально для каждого клиента.

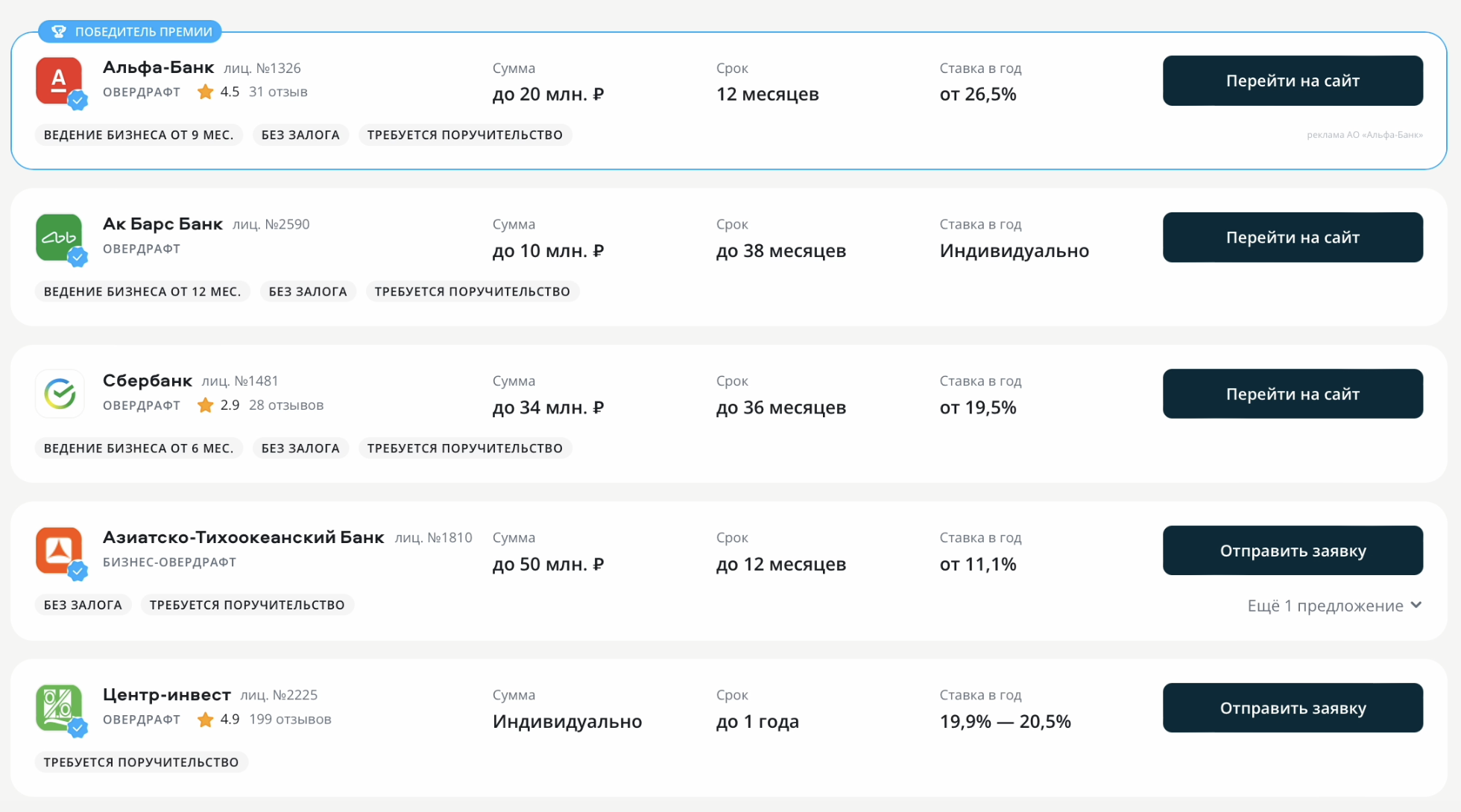

Условия овердрафта в разных банках

Условия кредита изменяются в зависимости от политической и экономической ситуации в стране и надежности кредитополучателей. Размер процентной ставки зависит от колебаний ключевой ставки Центрального банка.

Сравнить условия и требования по овердрафтам можно на сайтах Сравни.ру и Банки.ру.

Рейтинг банков, которые предоставляют услугу овердрафта. Сравни.ру

Рейтинг банков, которые предоставляют услугу овердрафта. Сравни.ру

Условия овердрафта в каждом банке отличаются. Например, Альфа-Банк готов предложить юридическому лицу, созданному не менее 9 месяцев назад, до 20 млн рублей на 12 месяцев под ставку 26,5% годовых. Наибольший срок займа предлагает Ак Барс Банк: 38 месяцев, однако получатель займа должен работать не менее года, а минимальный процент за пользование деньгами банк не указывает.

Наиболее лояльные условия из этого списка у Азиатско-Тихоокеанского Банка. Он предлагает до 50 млн рублей на срок до одного года под ставку от 11,1%.

Главное про овердрафт

Бизнес-овердрафт — полезный инструмент, который помогает в управлении финансами бизнеса. Он дает бизнесу возможность быстрого доступа к деньгам и вселяет уверенность при принятии деловых решений.

Компании не нужно создавать отдельную кредитную линию, поскольку бизнес-овердрафт привязан к существующему счету.

Проценты начисляют на те средства, которые превысили остаток на счете, поэтому нет необходимости платить проценты по кредиту, который не используется.