Как платить налоги с продаж на маркетплейсах

- 31.01.24

- 4721

- Читать ≈ 10 минут

Содержание статьи

1. Кто может торговать на маркетплейсах

2. Налоги на маркетплейсах: особенности для продавцов

3. Налоги на маркетплейсах для УСН

4. Налоги на маркетплейсах на ОСНО

5. Как платят налоги самозанятые

6. Главное для селлеров

Маркетплейсы закрывают часть бизнес-процессов: привлечение трафика, продвижение, хранение и доставку товаров. Но налоги остаются ответственностью продавцов. Рассказываем, с какими сложностями сталкиваются предприниматели и как отчитываться, чтобы избежать претензий от ФНС.

Кто может торговать на маркетплейсах

На маркетплейсах торгуют индивидуальные предприниматели, организации ООО и самозанятые. Бизнес сам решает, как регистрироваться на электронных площадках. Некоторые предпочитают ООО для офлайна, а на маркетплейсе торгуют в качестве ИП: так проще выводить деньги и платить налоги.

В налоговом кодексе нет условий для использования патента на маркетплейсе, но разрешены патенты на производство товаров. Теоретически эти товары можно продавать на маркетплейсах, но для работы понадобится налоговый консультант. Этот подход придется защитить в налоговой по месту регистрации. Доступный вариант — производить товары на патенте, а на маркетплейсе продавать на другой системе налогообложения.

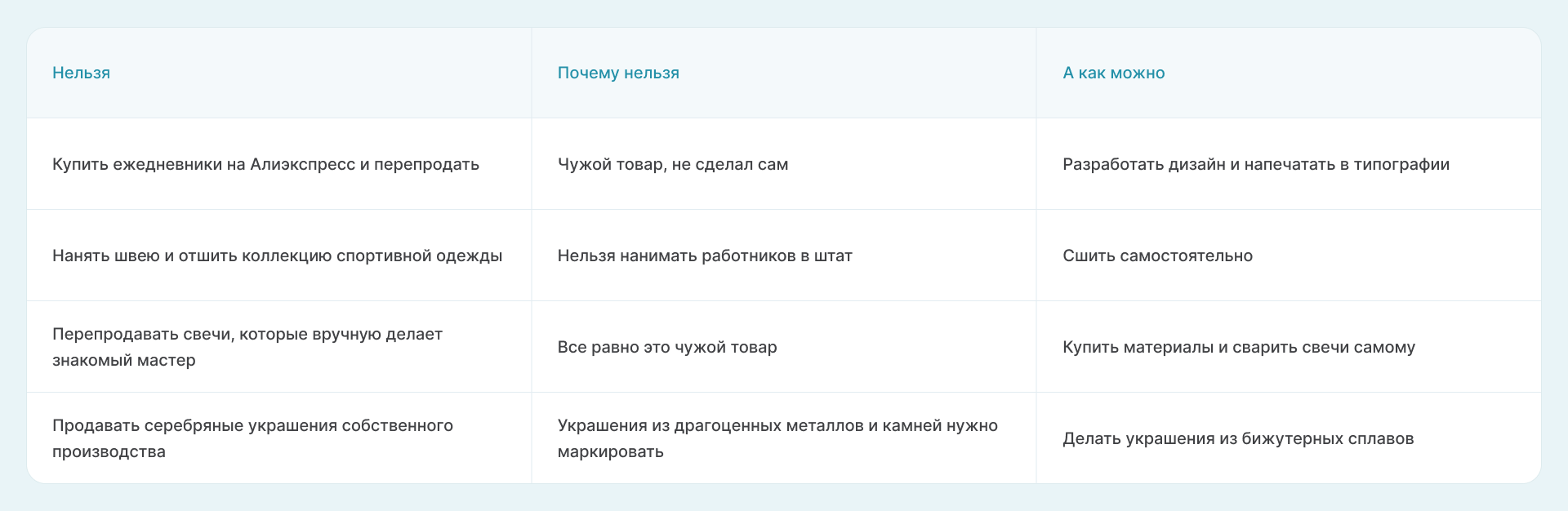

Самозанятые могут продавать на маркетплейсах с ограничениями:

— Нельзя продавать чужой и подакцизный товар, а также подлежащий обязательной маркировке и сертификации.

— Нельзя нанимать работников в штат.

— Максимальный годовой доход — 2,4 млн рублей.

По закону плательщику налога на профессиональный доход разрешается продавать только товары собственного производства.

Читайте в блоге ПланФакта статью, как правильно выбрать систему налогообложения.

Налоги на маркетплейсах: особенности для продавцов

Для налогов определяют сумму доходов. Предприниматели часто неправильно указывают сумму, которая считается доходом. Покупатель оплачивает площадке товар за 1000 рублей. Площадка вычитает комиссию и отдает продавцу 800 рублей. Налог рассчитывается с цены товара 1000 рублей, а не с суммы, которая пришла на расчетный счет.

Налоговый консультант Екатерина Мистюрина объясняет, что делать селлерам, которые используют автоматизированную онлайн-бухгалтерию:

«Если бы площадка продала товар на 1000 рублей и перечислила селлеру 1000 рублей, а затем селлер перечислил маркетплейсу комиссию в 200 рублей, то вопросов бы не было. Но площадка удерживает сумму комиссии сразу и перечисляет 800 рублей. Для расчета налога берут сумму, по которой маркетплейс продал товар. Часто начинающие селлеры используют автоматизированную бухгалтерию банка. За основу там берутся суммы поступлений на расчетный счет предпринимателя. Корректировать налогооблагаемую базу нужно самому. Где-то предусмотрена возможность загрузки отчетов из маркетплейсов, а где-то нет»

Правило для предпринимателей на упрощенной системе налогообложения. Они обязаны заполнять книгу учета доходов и расходов (КУДиР). Информацию не надо отправлять, но селлеры обязаны предоставить книгу по запросу налоговой. Если ее не будет, то ФНС выпишет штраф от 10 000 рублей и может доначислить налоги.

Селлеры, которые продают товары за пределы России, но в пределах ЕАЭС, самостоятельно подтверждают экспорт. Об этом рассказывает директор «Областной налоговой консультации» Надежда Скворцова:

«Налогоплательщик должен подтверждать факт экспорта при продажах с НДС или сдавать специальную декларацию в таможенный орган о факте реализации товаров на экспорт (если селлер на УСН). Правда, в этом случае маркетплейсы подсказывают налогоплательщику, когда и что нужно сделать»

Соблюдение правил не всегда гарантирует отсутствие вопросов у налоговиков. Об этом предупреждает налоговый консультант Мария Адамович:

«Налоговый инспектор, проверяющий декларацию, часто не в курсе, как правильно считать налог. Если будете считать, как надо, налоговая с большой вероятностью запросит пояснения по несоответствию суммы, указанной в декларации с суммой поступлений на ваш расчетный счет»

Запросы от налоговой приходят всем предпринимателям. Чтобы снять претензии, достаточно показать закрывающие документы.

Налоги на маркетплейсах для УСН

Организации обязаны вести бухучет, а ИП достаточно отчитываться по налогам. Все доходы и расходы записывают в книгу учета доходов и расходов. Селлеры на упрощенке торгуют на 2 объектах налогообложения.

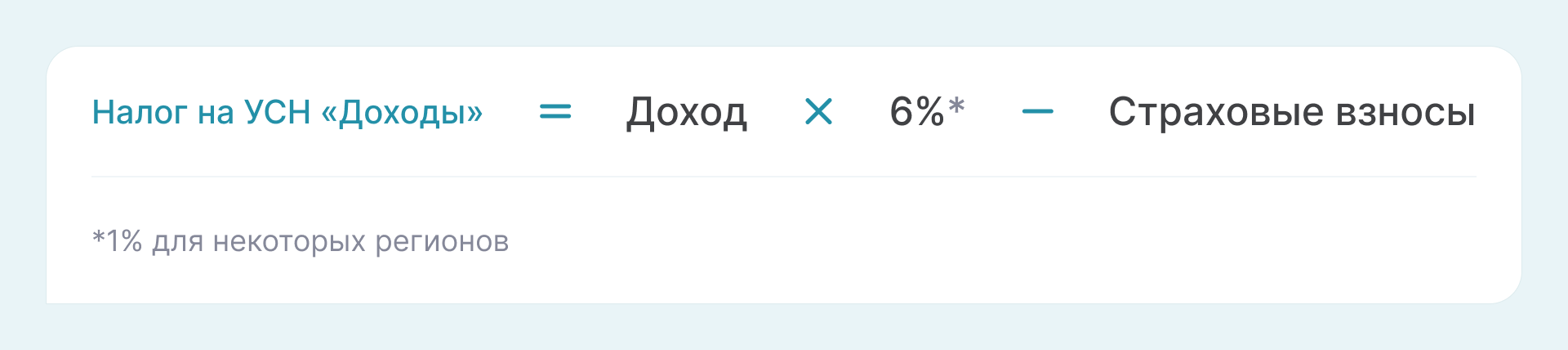

«Доходы». Предприниматели считают сумму дохода и платят ставку 6%, а в некоторых регионах налоговая ставка снижена до 1%. Индивидуальные предприниматели затем уменьшают сумму налога на сумму страховых взносов за себя или сотрудников.

Для расчета подойдут онлайн-бухгалтерии. Главное, правильно посчитать сумму доходов, то есть все деньги, которые поступили от покупателей до вычета комиссий маркетплейсов.

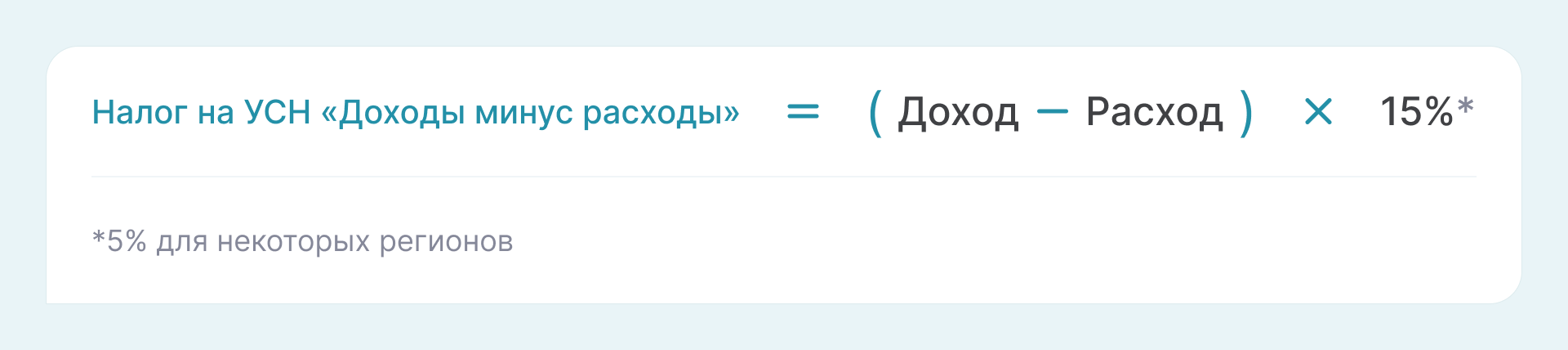

«Доходы минус расходы». Налог считают с разницы между доходами и расходами. Налоговая ставка 15%, а в некоторых регионах снижена до 5%. Сумму налога уменьшают на взносы, которые включают в затраты.

При расчете появляются сложности с определением расходов. В НК РФ прописан строгий перечень, который не получится обойти.

Надежда Скворцова объясняет, как подтвердить расходы:

«В расходы можно включить комиссии маркетплейса, а также стоимость товаров. Важно оформить подтверждающие документы на покупку товаров: накладные, чеки или платежное поручение, желательно договор купли-продажи и подтверждение того, как этот товар «доехал» до склада. При этом особенности подтверждения оплаты у организации и предпринимателей такое же, как и для ООО или ИП на общей системе налогообложения»

Для работы режиме УСН нужен бухгалтер или селлеру придется самостоятельно разбираться в учете. Автоматизированные системы не распределяют доходы и расходы. Они смогут автоматом рассчитать сумму налога.

>15 000 раз

Налоги на маркетплейсах на ОСНО

ОСНО — это общие условия для предпринимателей и организаций. Специалисты не рекомендуют малому бизнесу работать на этом режиме из-за сложности и дороговизны:

- ИП платит НДС 20% и НДФЛ 13% от суммы продаж.

- ООО платит НДС 20% и налог на прибыль 20%.

Подходит селлерам, которые не укладываются в лимиты УСН и зарабатывают более 200 миллионов рублей в год. Для работы на ОСНО обязательно понадобится бухгалтер.

Как платят налоги самозанятые

Самозанятые платят 4% с продажи физическим лицам и 6% с продажи юрлицам. Селлеры получают деньги от маркетплейсов и от физических лиц по агентскому договору. Каждую продажу заносят в приложение «Мой налог».

Самозанятые самостоятельно оформляют чеки, а сумму налога считает приложение. На Wildberries доступна интеграция личного кабинета с приложением для самозанятых. Если селлер параллельно торгует на Ozon или Яндекс.Маркет, продажи с этих площадок заносит самостоятельно.

Главное для селлеров

- Селлеры платят налоги на маркетплейсах на УСН, ОСНО и как самозанятые.

- Сумма налога складывается из денег, которые поступили для оплаты на площадке, а не на расчетный счет.

- Проще всего отчитываться на УСН «Доходы», где с учетом справится онлайн-бухгалтерия.