Инструкция: как самостоятельно заполнить декларацию по УСН 6% в 2024

- 22.02.24

- 7293

- Читать ≈ 11 минут

Содержание статьи

1. Особенности УСН 6%

2. Как заполнять налоговую декларацию на УСН — пошаговая инструкция

3. Какие ошибки допускают предприниматели при заполнении декларации УСН

4. Как отправить декларацию УСН в налоговую

5. Что будет, если не сдать декларацию по УСН

6. Главное для предпринимателя

УСН — это упрощенная система налогообложения. Компании и индивидуальные предприниматели на упрощенке сдают налоговую декларацию раз в год. Рассказываем, как правильно рассчитать налоги и заполнить бланки без помощи бухгалтера.

Особенности УСН 6%

УСН «Доходы» — система налогообложения с простым расчетом:

Предприниматели платят налог по ставке 6%, но региональные власти имеют право снизить ставку до 1%. Ставка повышается до 8%, если бизнес за отчетный период заработал от 150 до 200 миллионов рублей и нанял до 130 сотрудников.

Сумму налога сокращают на уплаченные страховые взносы за себя или сотрудников:

- Если ИП заплатил взносы за себя, то вычитает всю сумму.

- Предприниматели с работниками за счет взносов сокращают налог максимум на 50%.

Доходом считаются практически все деньги, которые поступили на счет предпринимателя. Например, авансы от контрагентов за предстоящие поставки или услуги тоже относятся к доходам. Личные деньги и заемные деньги от третьих лиц остаются деньгами бизнеса.

Бухгалтер и налоговый консультант Лилия Демьяненко объясняет, какие суммы еще входят в доход предпринимателя:

«Иногда предприниматели забывают включить в доход проценты, начисленные на остаток денег на расчетном счете или комиссию по эквайрингу. Деньги при расчетах через терминалы попадают на счет предпринимателя уже за минусом комиссии банка, а доходом в таком случае считается сумма, уплаченная за товары или услуги»

ИП имеет право использовать личный счет для бизнеса, но это иногда приводит к тому, что предприниматель смешивает личные деньги и деньги бизнеса. Для работы лучше открыть отдельный счет, чтобы избежать путаницы.

Заполнить декларацию по УСН нужно 1 раз в год по итогам работы за 12 месяцев. Например, отчет за 2023 года сдают весной:

- ООО до 28 марта 2024 года.

- ИП до 2 мая .2024 года.

Важно, что в течение года предприниматели платят авансовые платежи по итогам каждого квартала. Это делают до 28 числа следующего месяца, то есть за 1 квартал, который кончается в марте, надо заплатить до 29 апреля, так как 28 число выпадает на воскресенье. Суммы авансовых платежей учитывают при заполнении декларации на УСН.

Читайте блоге ПланФакта, как уменьшить налоги на упрощенке.

Как заполнять налоговую декларацию на УСН — пошаговая инструкция

1. Скачать бланк декларации. На сайте ФНС доступны бланки в электронном виде с инструкциями по заполнению, а бумажные варианты берут в любом отделении ИФНС.

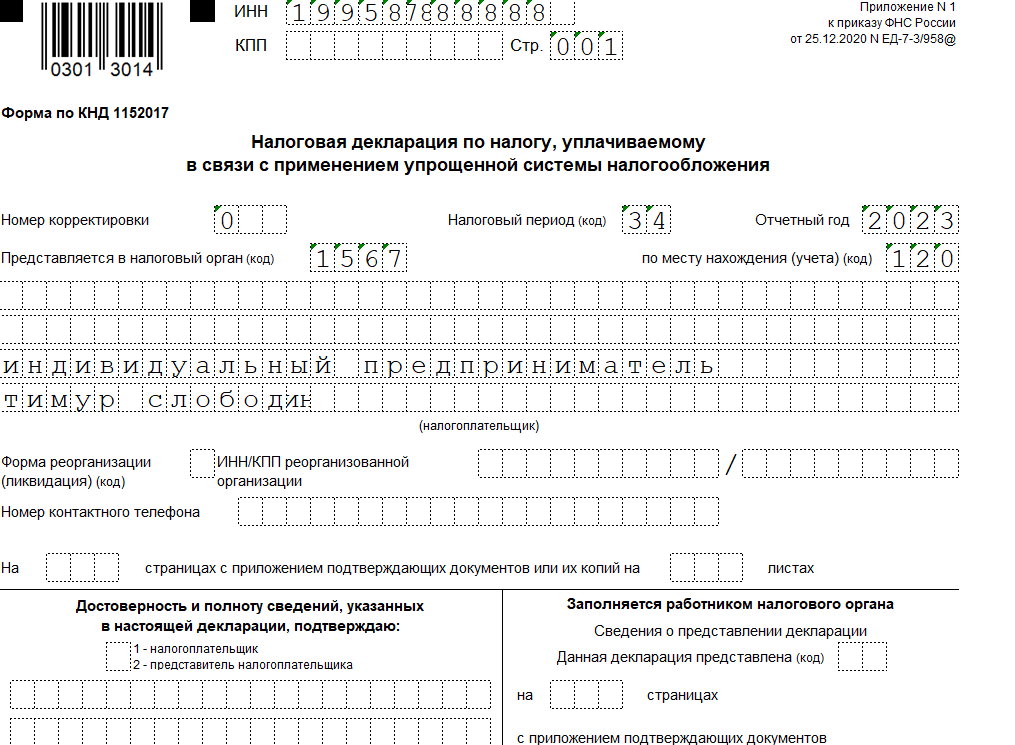

2. Заполнить титульный лист. В этом разделе прописывают данные:

- ИНН.

- КПП для ООО.

- Номер корректировки. Ставьте 0, если сдаете декларацию впервые или укажите номер попытки.

- Код годового отчета 34.

- Код по месту регистрации ИП и ИФНС.

- ФИО и год, за который отчитывается налогоплательщик. Если декларацию сдает другой человек, то указывают данные представителя.

Пример заполнения титульного листа

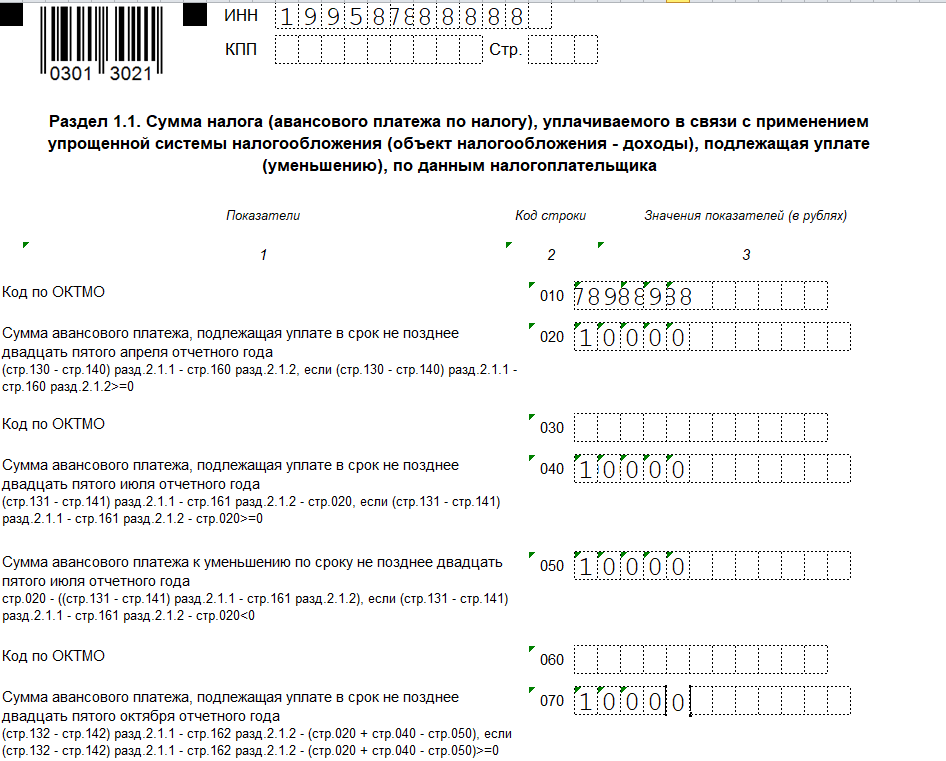

3. Заполнить раздел 1.1. В этом разделе указывают код ОКТМО, чтобы налоговики поняли, в каком регионе работает ИП или ООО. Код можно узнать на сайте ФНС.

Дополнительно указывают суммы авансовых платежей в течение года и общую сумму налога к уплате.

Пример заполнения раздела 1.1

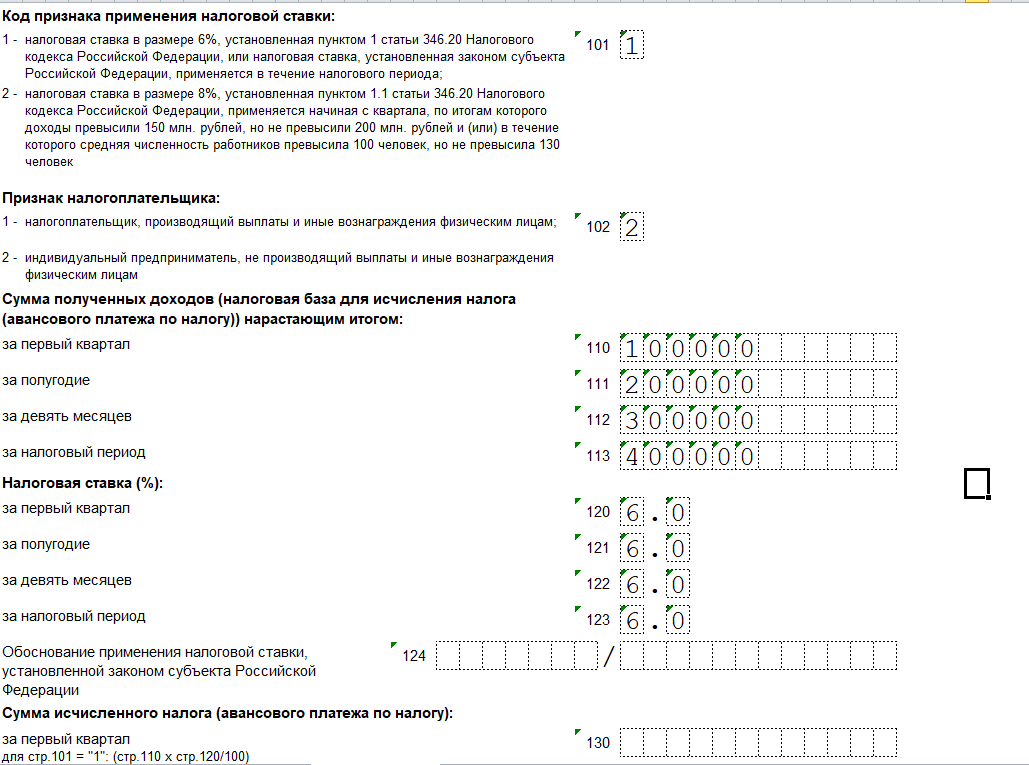

4. Заполнить раздел 2.1.1.

Указывают налоговую ставку: 6%, 8% или принятую в регионе. В строке «102» ставят 1 для бизнеса с работниками и 2 для ИП без сотрудников. В строках 110-113 предприниматели указывают сумму дохода с нарастанием. Если в каждом квартале бизнес зарабатывает по 100 000 рублей, то во втором квартале пишут сумму 200 000 рублей, в третьем 300 000 рублей и за 4 квартал 400 000 рублей. В остальных строках заполняют сумму авансовых платежей, которые уплачивали в течение года.

Пример заполнения раздела 2.1.1

Все остальные разделы заполняют только предприниматели, которые используют целевые средства или платят торговый сбор в Москве.

5. Скачать программу «Налогоплательщик ЮЛ». В ФНС разработали ПО, чтобы заполнить декларацию УСН в 2024 году в электронном виде. Это электронный сервис для сдачи отчетности, который устанавливают на компьютер.

В сервисе прописывают данные ИП, выбирают систему налогообложения и заполняют декларацию. В программе достаточно заполнить данные доходов, а остальные цифры программа посчитает автоматом.

Минус способа в том, что сервис сделали налоговики, и поэтому нет технической поддержки. Если появятся какие-то вопросы, то ответ придется искать в документации сервиса или в сети.

Какие ошибки допускают предприниматели при заполнении декларации УСН

Заполнить декларацию УСН не так сложно, но предприниматели допускают ошибки, если в течение года не платят авансовые платежи или не в курсе суммы страховых взносов. Это затрудняет заполнение декларации по УСН.

Заместитель директора юридического агентства «Сезар Консалтинг» Ольга Колозина рассказывает про частые ошибки:

«Распространена ситуация, когда налогоплательщик применяет систему налогообложения УСН с объектом «Доходы», а в налоговой декларации сумму налога указывает в Разделе 1.2, для суммы налога с объектом «Доходы, уменьшенные на величину расходов». Часто налогоплательщики ошибочно полагают, что при заполнении декларации по УСН 6%, заполнение Раздела 2 указывается «ненарастающим» итогом. Часто налогоплательщик просто «забывает» вычесть из налога уплаченные страховые взносы, тем самым переплачивая налог. Или, наоборот, ИП – работодатели, которые могут уменьшить налог на взносы за себя и работников, но не больше, чем на 50%, уменьшают налог на всю сумму оплаченных взносов. Из ошибок по существу, на наш взгляд, самой частой ошибкой является ситуация, когда налогоплательщик «теряет» налогооблагаемый доход и не отражает его в декларации, а это означает, что он не доплатил налог»

Ошибка появляется и в отношении к уплате налога. Физические лица платят налог раз в год и декларацию за продажу квартиру легко заполнить перед уплатой. Предприниматели каждый день проводят финансовые операции и если в не вести учет, то трудно правильно заполнить декларацию по УСН — часть данных теряется, а это или переплата налога или недоимка.

Об этом предупреждает директор онлайн-бухгалтерии «Небо» Артем Туровец:

«Заполнить декларацию на УСН не сложно, но часто это превращается в головную боль и растягивается на неделю, когда ИП резко начинает вспоминать все операции бизнеса за год. В этом подходе обязательно теряются цифры. Гораздо проще настроить ежедневный учет в онлайн-сервисе, каждый день разносить выписку из банка, вовремя платить страховые взносы и успеть вычитать эти деньги из налога. Тогда заполнение декларации проходит быстро и без ошибок»

>15 000 раз

Как отправить декларацию УСН в налоговую

Предприниматели оформляют электронную подпись, чтобы отправить декларацию в онлайн-режиме. Доступно 3 канала связи:

- Личный кабинет на сайте ФНС. Сервис работает в тестовом режиме, но предприниматели уже отправляют декларации по УСН.

- Телекоммуникационные каналы связи (ТКС).

- Онлайн-бухгалтерии.

Если предприниматель предпочитает офлайн, то декларацию сдают лично в отделении ИФНС или отправляют Почтой России.

Что будет, если не сдать декларацию по УСН

Если не сдать декларацию УСН, то ФНС в течение 20 дней имеет право заблокировать расчетный счет предпринимателя. Дополнительно налоговики оштрафуют бизнес минимум на 1000 рублей или от 5% до 30% от суммы неуплаченного налога. Это наказание за просроченные отчеты.

Дополнительно налоговики штрафуют за неуплату налога. За это взыскивают от 20% до 40% от суммы недоимки.

Главное для предпринимателя

- Заполнить декларацию УСН можно самостоятельно или с помощью электронных сервисов.

- На УСН 6% важно указывать нарастающие доходы и знать сумму, уплаченных страховых взносов.

- Сумму налога считают от суммы дохода. К доходам относятся все деньги, которые поступили на расчетный счет.