Главные финансовые показатели компании

- 03.07.23

- 68696

- Читать ≈ 23 минуты

Содержание статьи

1. Остаток денежных средств

2. Выручка

3. Расходы

4. Чистая прибыль

5. Рентабельность

6. Ликвидность компании

7. Структура капитала

8. Резюмируем

Финансовый учет, возможно, кажется сложным, и не всегда понятно, с чего начать его внедрение. Может быть, ежедневно нужно сводить баланс и рассчитывать 15 видов рентабельности? Или наоборот — ограничиться подсчетом денег в кассе? В этой статье мы расскажем про главные финансовые показатели бизнеса. Этот список не является обязательным, он может быть изменен или расширен, чтобы адаптировать под нужды конкретной компании.

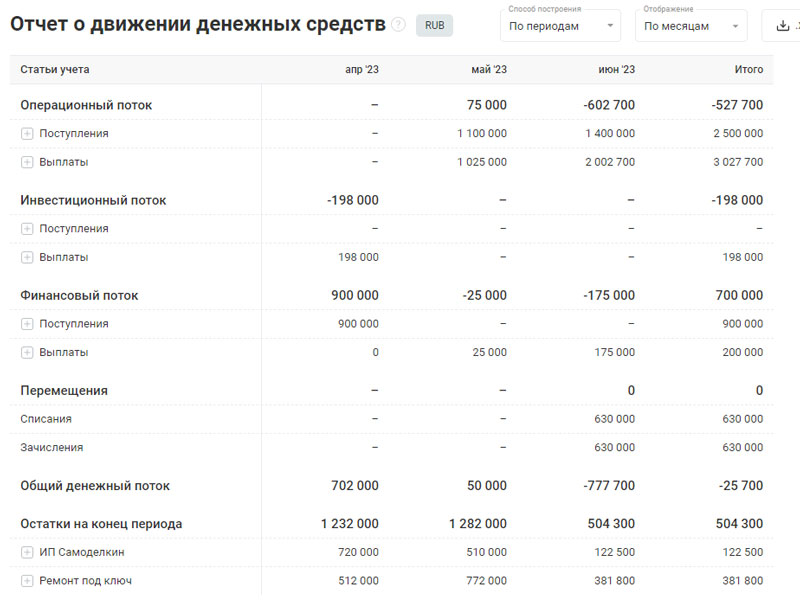

Остаток денежных средств

Это самый простой показатель. Рассчитывается он так:

Остаток денежных средств = Остаток на начало периода + Поступления — Выплаты

Проверить его тоже просто: расчетный остаток на счету или в кассе должен совпадать с фактическим.

Приток денежных средств (поступления) и отток (выплаты) формируют денежный поток. Он делится на три части:

1. Операционный — поступления и выплаты, связанные с основной деятельностью. Например, в строительной компании это выплаты зарплаты рабочим и поступления от клиентов за сделанный ремонт.

2. Инвестиционный — покупка и продажа дорогостоящих активов. Например, транспорта или оборудования.

3. Финансовый — получение кредитов и выплаты по ним.

Подробнее об этих потоках и об организации учета движения денежных средств мы рассказывали в статье.

Где смотреть? В Отчете о движении денежных средств.

Важно: если дела у бизнеса идут хорошо, операционный денежный поток должен быть положительным.

Зачем считать: регулярная сверка расчетного остатка и фактического позволяет понять, не пропадают ли деньги из бизнеса.

Артем Шашков, предприниматель, основатель сети пиццерий «Amba пицца»:

«Какие главные финансовые показатели я отслеживаю:

- Отчет о движении денежных средств. Он ведется для понимания, сколько денег есть в компании на всех счетах и в кассе на текущий момент времени. Также он позволяет прогнозировать действия по финансовым потокам. Этот отчет обязателен, если деятельность ведется от нескольких хозяйствующих субъектов.

- Отчет о финансовых результатах за месяц. В нем сводится вся статистика за прошедшие календарные периоды в разрезе месяцев по доходам и всем расходам, включая налоги и выплаты по кредитам. В нем мы видим чистую прибыль бизнеса. Исходя из этих цифр можно принимать решение о том, сколько денег можно забрать себе как собственнику бизнеса, а также сколько можно потратить на крупные расходы для бизнеса: обновление оборудования, ремонт и прочее. Тут же видим рентабельность бизнеса и делаем выводы по динамике этого показателя: может, нужно повысить цены или принять меры по снижению переменных или постоянных затрат.

- Касса. Этот отчет ведется для отслеживания наличных денег в компании. С каждым годом становится все более актуальным.

- Средний чек. Позволяет прогнозировать выручки будущих периодов и при захвате новых территорий»

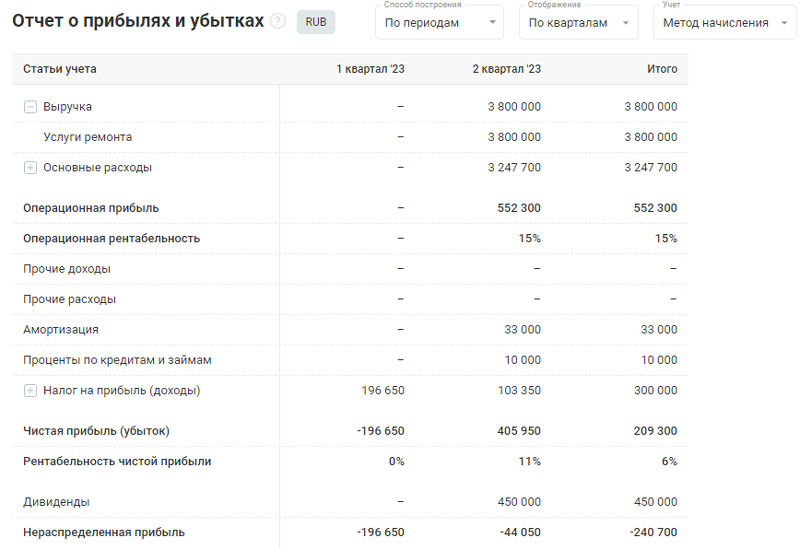

Выручка

Выручку можно рассматривать с точки зрения двух разных отчетов: Отчета о движении денежных средств (ОДДС) и Отчета о прибылях и убытках (ОПУ).

В ОДДС выручка представлена как поступления от основной деятельности или операционный денежный поток.

В ОПУ — доходы от оказанных услуг и отгруженных товаров.

Важный нюанс — поступления — это те деньги, которые получены от клиентов. А доходы — выполненные обязательства, причем неважно, оплачены они или нет. Получили предоплату за ремонт — поступления. Сдали проект, подписали акт выполненных работ — доход. До приемки работы деньги лучше не тратить: клиент может отказаться от услуг, бригада снести стены вместо того, чтобы поклеить на них обои. Тогда собственнику придется возмещать ущерб.

Где смотреть? В Отчете о прибылях и убытках и в Отчете о движении денежных средств.

Важно: в идеале выручка должна постоянно расти. Если этого не происходит, нужно анализировать причины. Да, существует сезонность или сложности в бизнесе, но на длительном промежутке выручка в здоровом бизнесе растет.

Зачем считать: знать сумму продаж в бизнесе.

Александр Синеркин, владелец мебельной фабрики «Форт», бизнес-наставник:

«Для исключения злоупотреблений главные финансовые показатели надо отслеживать, как минимум, из трех независимых источников.

На моем предприятии отчетность сдают три не сообщающиеся друг с другом структуры – производство, бухгалтерия и снабжение. Допустим, оборот компании составляет 60 млн рублей в месяц. Соответственно, по бухгалтерским документами должно проходить 60 млн рублей, по производственной программе – столько же, у снабженцев также должна фигурировать эта цифра. И аудит проводится уже вокруг разницы между этими цифрами.

В первые два года работы один из трех отчетов был не точным. Мы нашли брешь, гайки закрутили, привели все в норму. Три независимые структуры, дающие одинаковые результаты, дают практически полную гарантию того, что данные по обороту и прибыли являются точными.

Считаю, что отслеживать важно все финансовые показатели. Мы анализируем себестоимость товара, остатки на складах, оборачиваемость товара, бюджет доходов и расходов, коэффициент общего обслуживания долга (TDS), чистую прибыль, накопления и прочее. Но самыми важными, на мой взгляд, показателями являются ROE (коэффициент рентабельности собственного капитала) и EVA (экономическая добавленная стоимость). Считаю, что собственник и гендиректор должны быть знакомы с этими понятиями и, соответственно, следить за тем, чтобы ROE уменьшалось, а EVA росла из года в год»

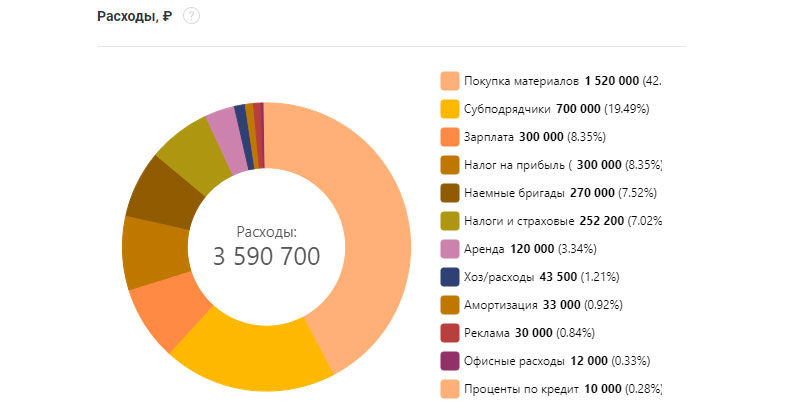

Расходы

Это стоимость ресурсов, использованных для получения доходов, за определенный период времени. Деньги, которые компания тратит на поддержание своей деятельности. Например, аренда офиса или покупка материалов.

Где смотреть? В Отчете о прибылях и убытках.

Важно: для многих пользователей будет интересна не только сумма расходов, но и их структура. В ПланФакте эта возможность предусмотрена:

Расходы по операционной деятельности принято отделять от прочих расходов, амортизации, выплаты процентов по кредитам и налогам. Это позволяет понять, прибыльна или убыточна основная деятельность компании.

Зачем считать: группировка расходов помогает проанализировать работу компании в целом или отдельного направления.

Наталья Юрьева, руководитель финансовой службы Black Square Group:

«Илон Маск говорит, что «создать хорошую компанию — как испечь хороший пирог: нужно взять правильные ингредиенты в правильных пропорциях». Вычислить эти пропорции и ингредиенты как раз помогает учет и анализ финансовых показателей.

Главные финансовые показатели, которые мы отслеживаем в Black Square Group это:

- доходы;

- расходы;

- рентабельность продаж;

- движение и планирование денежных средств.

Для лучшего понимания, что происходит с нашим бизнесом, важны не просто суммы, а динамика показателей. Чтобы убедиться, что компания набирает обороты, идет вперед и масштабируется, нужно все эти показатели сопоставлять между собой. Допустим, темп роста выручки должен опережать рост расходов. Если этого не происходит, значит, расходы очень велики.

Когда появляется статистика по выручке и расходам, удобнее планировать поток поступления и дальнейших расходов денежных средств с учетом обязательных платежей.

Для базового представления о состоянии бизнеса, важно знать главные финансовые показатели и отслеживать их каждый месяц. Сейчас для этого разработано множество специальных приложений и программ. Для себя мы нашли удобный вариант в виде сводной таблицы, в которой каждый месяц отражаем все нужные показатели. Так мы постоянно видим динамику и можем легко сравнить и сопоставить показатели между собой.

Еще один важный момент: при анализе показателей важно сравнивать данные не с нормативами или цифрами конкурентов, а только с собственными показателями»

Чистая прибыль

Это главный финансовый показатель компании. Для ее расчета из выручки вычитаются расходы на основную деятельность (операционные), амортизация, проценты по кредитам и займам и налог на прибыль.

Чистая прибыль = Выручка компании – (Операционные расходы + Амортизация + Проценты по кредитам + Налог на прибыль (доходы))

Где смотреть? В Отчете о прибылях и убытках.

Важно: в динамике нужно отслеживать не только размер чистой прибыли, но ее долю в выручке (рентабельность). Если выручка выросла в десять раз, а чистая прибыль всего в два, что-то в бизнесе идет не так.

Зачем считать: чистая прибыль показывает, сколько денег остается у бизнеса на развитие и выплату дивидендов собственнику.

Максим Оганов, основатель «Oganov.Digital»:

«Расскажу о главных финансовых показателях, которые нужно отслеживать в бизнесе.

1. Выручка. Позволяет оценить эффективность маркетинговых кампаний, а также определить потенциал роста компании.

2. Себестоимость продажи. Этот показатель позволяет оценить затраты на производство и продажу товаров или услуг. Чем она ниже, тем выше маржинальность бизнеса.

3. Прибыль помогает оценить эффективность управления компанией и принимать решения по улучшению финансовых показателей.

4. Количество клиентов: чем больше клиентов, тем выше потенциал для роста выручки.

5. Средний чек. Отслеживание этого показателя позволяет определить эффективность продаж и оптимизировать ценообразование.

6. Коэффициент удержания клиентов. Показатель, который определяет, сколько клиентов остается с компанией на длительный период.

7. Оборотные средства. Показатель, который определяет, сколько денег имеет компания для покрытия текущих расходов.

8. Рентабельность может быть использована для сравнения с конкурентами, она позволяет оценить, насколько компания успешна в своей деятельности.

9. Дебиторская задолженность — сколько денег должны компании ее клиенты за проданные товары или услуги. Отслеживание дебиторской задолженности помогает управлять денежными потоками и сократить риски невозврата долгов.

10. Инвестиции. Показатель, который определяет, сколько денег компания инвестирует в развитие бизнеса. Инвестиции могут быть направлены на расширение производственных мощностей, увеличение оборота или разработку новых продуктов»

прибыль в бизнесе?

6 способов и пошаговое руководство

Рентабельность

Ее еще можно назвать доходностью. Этот показатель говорит о том, сколько прибыли приносит каждый рубль используемых ресурсов. С помощью рентабельности можно сравнить эффективность использования ресурса с другими способами зарабатывания прибыли, например, с депозитом. Рассчитывать рентабельность можно для разных активов.

Видов рентабельности очень много, но мы рассмотрим основные:

Рентабельность по чистой прибыли = Чистая прибыль / Выручка

Этот коэффициент позволяет сравнивать бизнес разного размера, но одной сферы.

Рентабельность активов = Чистая прибыль / Стоимость активов

Этот показатель характеризует эффективность использования активов. Чем он выше, тем лучше для компании. Если оборудование за миллион рублей в одной компании генерирует столько же прибыли, как и оборудование второй за полмиллиона, вторая компания работает эффективнее. Этот показатель можно сравнить со ставкой по кредиту и понять, стоит ли его брать. Подробнее о том, как рассчитать, будет ли полезен кредит для бизнеса, мы рассказывали в статье.

Рентабельность собственного капитала = Чистая прибыль / Собственный капитал

Собственный капитал — это разница между активами компании и суммой ее обязательств.

Рентабельность собственного капитала показывает эффективность бизнеса и использование капитала собственника. Именно этот показатель можно сравнивать с другими инструментами вложения средств, например, банковским вкладом.

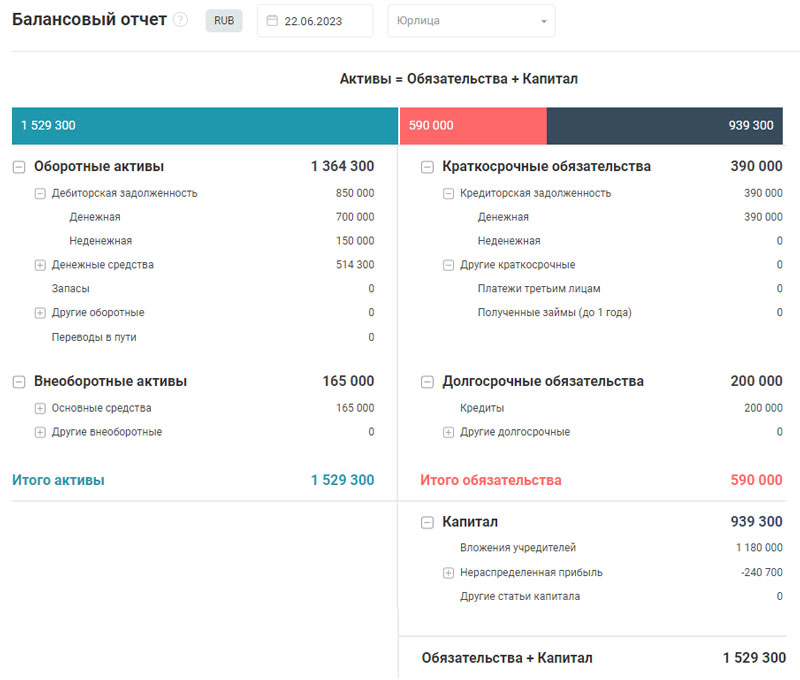

Где смотреть? В Отчете о прибылях и убытках и Балансовом отчете.

Важно: Так как расчет этого показателя включает сумму прибыли за какой-то период, стоимость активов или размер собственного капитала нужно усреднять. Для этого значения на начало и конец периода суммируются и делятся на два.

Компания из примера только начала свою деятельность, поэтому первое значение будет равно нулю.

Рентабельность по чистой прибыли = 209 300 : 3 800 000 = 5,5%

Рентабельность активов = 209 300 : ((0 + 1 529 300) : 2) = 27,4%

Рентабельность собственного капитала = 209 300 : ((0 + 939 300) : 2) = 44,6%

Эти показатели можно сравнить с данными о рентабельности отрасли на сайте ФНС.

Зачем считать: чтобы сравнить эффективность использования ресурсов.

Сергей Сундуков, CFO технологичного приложения Brickit:

«Всем предпринимателям советую следовать принципу «не измеряешь — значит, не управляешь». И речь здесь не только про финансовые показатели. Оцифровка любых метрик — важнейший фактор для успешного управления компанией.

Набор финансовых показателей индивидуален для разных типов бизнеса и их стадий развития. Тем не менее есть список базовых метрик, которые необходимо отслеживать регулярно любой компании. Это выручка, операционная прибыль или EBITDA, чистая прибыль, а также маржинальность или рентабельность по EBITDA и чистой прибыли, степень закредитованности, операционный денежный поток.

Когда вы фиксируете показатели бизнеса в режиме реального времени и видите, как они меняются в динамике, вы сможете эффективнее принимать решения. Реакции будут основаны на данных, их можно будет оперативно корректировать. Мы в Brickit, как ИТ-компания, разрабатывающая B2C приложение, отслеживаем такие важнейшие показатели как:

- MAU — ежемесячные активные пользователи;

- MRR — ежемесячная рекурентная (по подписке) выручка;

- Churn — отток подписчиков;

- % конверсии — сколько клиентов конвертировалось в подписку от общего количества скачиваний нашего приложения»

Ликвидность компании

Это платежеспособность, возможность компании погасить имеющиеся обязательства текущими активами. Если коэффициент ликвидности близок к единице, значит, что после погашения всех долгов собственник останется ни с чем.

Как рассчитывается?

Существует три коэффициента ликвидности (текущая, быстрая и абсолютная), рассмотрим самый популярный:

Коэффициент быстрой ликвидности = (Краткосрочная дебиторская задолженность + Краткосрочные финансовые вложения + Денежные средства) / Краткосрочные обязательства

Норма для быстрой ликвидности — 0,8-1.

Нормативы могут отличаться для разных видов бизнеса. Подробнее о ликвидности мы рассказывали в статье.

Где смотреть? Показатели рассчитываются на основе баланса.

Важно: лучше, если ликвидность будет в нормальных значениях. Если значение ниже — компании не хватит денег рассчитаться со своими обязательствами. Если выше — использование денег неэффективно.

Зачем считать: чтобы понять, хватит ли у компании денег рассчитаться с обязательствами, если кредиторы потребуют срочного возврата долгов.

Рассчитаем ликвидность для компании из примера:

Коэффициент быстрой ликвидности = (700 000 + 514 300) / 390 000 = 3,11

У компании высокая ликвидность, но, возможно, использование денег неэффективно.

Сергей Самонин, CEO programmatic-платформы RTBSape:

«На мой взгляд, бизнесу сложно существовать без анализа доходов, разбитых по источникам и типам, гросс маржи, разделенных по категориям расходов (операционные, коммерческие и другие) и финального значения прибыли (как EBITDA до вычета налогов и амортизации, а также чистой прибыли).

Прочие данные опциональны, а на основе этих уже можно планировать месяц, квартал и год, а также свои действия для достижения нужных плановых показателей»

Структура капитала

Определяется соотношением собственного и заемного капитала. Она характеризует уровень риска и зависимость компании от внешних источников финансирования. Этот показатель говорит о возможности погашать долги в долгосрочной перспективе.

Как рассчитывается?

Коэффициент финансового рычага = Заемный капитал / Собственный капитал

Оптимальное значение для этого коэффициента: 0,5-0,7.

Чем меньше финансовый рычаг, тем устойчивее положение компании. И наоборот — чем он больше, тем выше риск.

Где смотреть? Показатель рассчитывается на основе Балансового отчета.

Важно: компания может полностью отказаться от заемных средств и обрести полную финансовую независимость. Но это может привести к замедлению развития.

Зачем считать: чтобы понимать зависимость компании от заемного капитала.

Рассчитаем коэффициент для компании из примера:

Коэффициент финансового рычага = 590 000 / 939 300 = 0,63

Риска для потери финансовой устойчивости нет.

Павел Макаренко, управляющий директор НДФЛка.ру:

«Без контроля главных финансовых показателей никакой бизнес приносить прибыль не может. Даже саму прибыль необходимо посчитать, чтобы понять, что она есть. Постоянного контроля, в первую очередь, требуют такие показатели как доходы и расходы, их отношение, изменения в динамике, выявление причин изменений.

Дальше в каждой сфере уже необходимо выделять свои показатели. Важное место занимают показатели эффективности. Например, общие для всех показатели — это эффективность рекламы. Необходимо обязательно оценивать, сколько выручки вам принес каждый вложенный в рекламу рубль и, соответственно, выгодна ли эта рекламная кампания. После оценки можно принимать решение об изменении рекламной кампании или ее продолжении в том же виде, но параллельном запуске другой рекламной кампании, с другими параметрами или в другом канале. Проводя неэффективные рекламные кампании, вы просто сливаете свою прибыль»

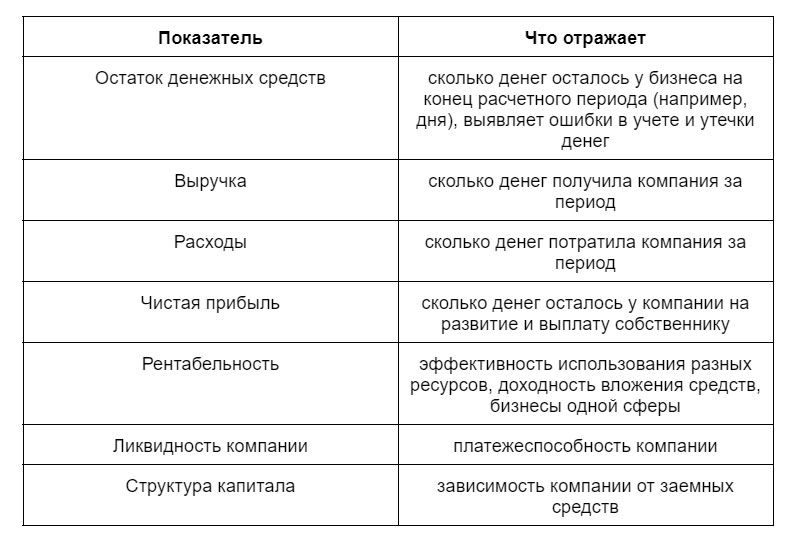

Резюмируем

В этой статье мы рассказали о главных финансовых показателях компании.

Сведем их для удобства в одну таблицу:

Эти показатели помогут бизнесмену понять, как идут дела в компании, не прибегая к сложным расчетам. А использование сервиса ПланФакт еще больше упростит задачу.

Поможем считать и отслеживать основные финансовые показатели бизнеса

Опытный финансист внедрит систему финучета в ПланФакте и настроит расчет главных показателей:

- остаток денежных средств,

- выручка и расходы,

- чистая прибыль и рентабельность,

- ликвидность компании и структура капитала.

Вы получите три основных отчета — ДДС, ОПУ и Баланс — в удобной форме и без ручных операций.

Все данные будут загружаться автоматически, а управленческие решения — приниматься быстрее и точнее.

ПланФакт освободит вас от рутины и даст прозрачную картину бизнеса.