Финансовые показатели стартапа: на какие цифры смотрит инвестор

- 13.05.25

- 6436

- Читать ≈ 15 минут

Чтобы привлечь в стартап дополнительные деньги, нужно показать инвестору, что проект станет для него выгодным вложением. Для этого необходимо предоставить финансовые показатели, которые помогут оценить потенциал бизнеса. В статье расскажем о ключевых метриках стартапа, на которые смотрят инвесторы. Об общих финансовых показателях для компании читайте в статье блога ПланФакта.

Содержание статьи

1. Насколько стартап прибыльный

2. Как быстро стартап окупит вложенные деньги

3. Насколько стартап привлекает, удерживает и монетизирует клиентов

4. Насколько стартап финансово устойчив

5. Главное о финансовых показателях стартапа

6. Частые вопросы

Насколько стартап прибыльный

В этом разделе разберем NPV, ROI и IRR.

NPV — чистая приведенная стоимость проекта. Она позволяет понять, сколько денег принесет проект с учетом их временной стоимости. Проще говоря, это разница между доходами и расходами, приведенными к текущему моменту.

NPV= Pk / (1+r)t-I

Pk — денежный поток за период t, r — ставка дисконтирования или стоимость дохода стартапа относительно ценности денег на текущее время; I — начальные инвестиции.

Допустим, инвестор хочет вложить в стартап 2 млн рублей — это показатель I. Период для расчета, то есть t, составит 3 года. В первый год денежный поток будет равен 800 000 рублей, во второй — 1,4 млн рублей, в третий — 2,4 млн рублей. Ставка дисконтирования обычно должна быть выше, чем на банковских вкладах, иначе выгоднее положить деньги на депозит и заработать больше на процентах. Возьмем r по ставке 25%. Для удобства расчета переведем этот показатель в десятичный формат: 25 / 100 = 0,25.

NPV: ((800 000 / (1+ 0,25))+(1 400 000 / (1+ 0,25)2)+(2 400 000 / (1+ 0,25)3))-

-2 000 000=764 800 рублей.

NPV положительный, значит по этому показателю от стартапа будет прибыль.

ROI — окупаемость инвестиций. Метрика показывает, сколько выручки принесут инвестиции относительно их суммы.

ROI = (Доход от инвестиций − сумма инвестиций) / Сумма инвестиции × 100%

Посчитаем ROI по данным из нашего предыдущего примера. Доход от инвестиций за три года составил: 800 000 + 1 400 000 + 2 400 000 = 4 600 000 рублей.

ROI: ((4 600 000 - 2 000 000) / 2 000 000) × 100% = 130%

ROI равен 130%. Это значит, что инвестор за каждый инвестированный рубль получит 1,3 рубля чистой прибыли.

ROI можно назвать рентабельностью инвестиций. О других видах рентабельности, которые нужно считать для бизнеса, читайте в статье блога ПланФакта.

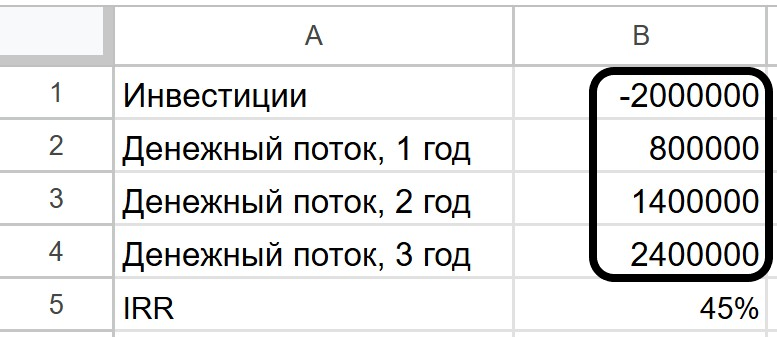

IRR — внутренняя норма доходности. Это процент, который показывает прибыль от стартапа. Если IRR выше, чем инвестирование в другой продукт, например, в банковский вклад, то инвестор может считать вложение в стартап более выгодным решением.

Проще всего рассчитать IRR в эксель или гугл-таблицах. Для этого в ячейках сверху вниз нужно внести данные по инвестициям и денежным потокам за каждый год. В последней ячейке необходимо написать формулу: =IRR (ячейка с данными об инвестициях:ячейка с цифрой денежного потока за последний год). Воспользуйтесь нашим шаблоном — сделайте копию документа и внесите в ячейки свои данные. Программа автоматически посчитает показатель внутренней нормы доходности.

В нашем примере выделяем четыре ячейки — инвестиции и данные по трем годам. Получается формула: =IRR(B1:B4). IRR равен 45%. Значит, что вложится в стартап выгоднее, чем положить деньги на банковский депозит

Как быстро стартап окупит вложенные деньги

Здесь важно посчитать, два показателя: PP и DPP.

PP и DPP — периоды окупаемости. PP — время, за которое проект окупит вложения. DPP — дисконтированный период, который учитывает стоимость денег с течением времени.

Чтобы вычислить PP, необходимо узнать, через сколько лет сумма денежных потоков (Pk) превысит инвестиции (I).

PP = Pk I

Из наших предыдущих примеров сумма инвестиций равна 2 млн рублей. Денежный поток в первом году составляет 800 000 рублей, во втором — 1,4 млн, в третьем — 2,4 млн.

(800 000 + 1 400 000) - 2 000 000 = 200 000 рублей.

Проект окупится в течение двух лет, поэтому показатель PP будет составлять чуть менее 2. Округлим значение, PP = 2 года.

Для расчета DPP нужно учесть ставку дисконтирования (r). Показатель r у нас равен 25%.

DPP= Pk / (1+r)tI

Сначала посчитаем денежный поток для каждого года с учетом ставки дисконтирования.

Pk1: 800 000 / (1+ 0,25)=640 000 рублей.

Pk2: 1 400 000 / (1+ 0,25)2=896 000 рублей.

Pk3: 2 400 000 / (1+ 0,25)3=1 228 800 рублей.

(640 000 + 896 000 + 1 228 800) - 2 000 000 = 764 800 рублей.

Проект начнет приносить прибыль только на третий год: дисконтированный период окупаемости DPP = 3 года.

Насколько стартап привлекает, удерживает и монетизирует клиентов

Здесь разберем CAC, ARPU, Churn Rate, LTV, CRR.

CAC — стоимость привлечения клиента. Метрика показывает, сколько нужно потратить денег, чтобы привести покупателя. Например, по этому показателю оценивают эффективность маркетинга.

CAC = Затраты на клиента / Количество новых клиентов

К затратам для привлечения новых клиентов можно отнести, например, расходы на рекламу.

Допустим, стартап купил рекламу у блогера за 500 000 рублей. С его канала пришло 500 новых клиентов.

CAC: 500 000 / 500 = 1000 рублей.

Чтобы понять, насколько хороший по цифрам показатель CAC, его нужно сравнить с LTV. Об этом ниже.

ARPU — средний доход на одного клиента. Он показывает, сколько в среднем приносит один клиент за определенное время, например, в месяц или квартал. Под клиентами здесь понимают не только тех, кто купил продукт, но и всех пользователей. Например, кто оставил заявку на услугу и не оплатил ее или используют бесплатную версию продукта.

ARPU = Доход за период / Количество клиентов

Допустим, в месяц у стартапа 800 клиентов. Часть из них принесла компании доход — 1,2 млн рублей.

ARPU: 1 200 000 / 800 = 1500 рублей.

Чем выше ARPU, тем лучше для стартапа. Это значит, что растет доход компании от одного клиента.

Churn Rate — коэффициент оттока клиентов. Он показывает, какой процент клиентов перестали пользоваться продуктом за определенное время.

Churn Rate = (Ушедшие клиенты за период /

Всего клиентов на начало периода) × 100%

Допустим, в начале года у стартапа было 800 клиентов. В конце года компания потеряла 80 из них.

Churn Rate: (80 / 800) × 100% = 10%

Чем ниже показатель Churn Rate, тем лучше. Значит клиентам нравится продукт, и они готовы продолжать им пользоваться.

LTV — суммарная прибыль с одного клиента. Это общая выручка, которую приносит клиент за все время, пока он взаимодействует со стартапом.

LTV = ARPU × Lifetime

Допустим, стартап продает лицензию на использование своего ПО. В среднем клиент покупает продукт на 12 месяцев — это показатель Lifetime. ARPU у нас равен 1500 рублей.

LTV: 1500 × 12 = 18 000 рублей

Можно сделать более точный расчет LTV.

LTV = ARPU × (1 / Churn Rate)

Возьмем данные по Churn Rate с предыдущего примера.

LTV: 1500 × (1 / 10%) = 15 000 рублей.

LTV можно сравнить с CAC. У нас CAC равен 1000 рублей, а LTV — 18 000 или 15 000 рублей, в зависимости от расчета. В любом случае это хорошие цифры, так как доходы от клиента (LTV) в несколько раз превышают расходы на его привлечение (CAC).

CRR — показатель удержания клиентов. CRR демонстрирует, какой процент клиентов продолжают пользоваться продуктом.

CRR = ((Клиенты в конце периода - Новые клиенты за период) /

Клиенты в начале периода)) × 100%

Допустим, в начале года у стартапа было 800 клиентов. За год пришло 200 новых, а ушло 100. Получается, что на конец года у компании осталось 900 клиентов.

CRR: ((900 - 200) / 800) × 100% = 87,5%

Чем больше CRR, тем лучше. Высокое значение показывает, что клиенты довольны продуктом, раз продолжают им пользоваться.

Рассчитать все важные финансовые показатели стартапа лучше всего в финмодели. Это можно выполнить самостоятельно, но более точное вычисление сделает профессионал. Например, обратитесь к экспертам ПланФакта, которые уже помогли наладить учет для 1650 бизнесов. Специалист разработает документ в зависимости от специфики стартапа, входных данных и множества факторов, например, тенденций рынка, макроэкономических показателей и сценарных прогнозов. Детальная финмодель увеличит шансы стартапа привлечь инвестора, который захочет вложиться в бизнес.

Насколько стартап финансово устойчив

Чтобы понять, как хорошо обстоят дела с запасами денег у стартапа, нужно знать Burn Rate и Cash Runway.

Burn Rate — скорость расходования денежных резервов. Метрика покажет, как долго стартап сможет существовать без дополнительных инвестиций в то время, когда расходы превышают доходы.

Можно считать два показателя Burn Rate: валовый — только расходы, чистый — расходы минус доходы.

Валовый Burn Rate = (Расходы / Денежные резервы) × 100%

Чистый Burn Rate = ((Расходы - Доходы) / Денежные резервы) × 100%

Допустим, у стартапа есть 2 млн рублей. Каждый месяц расходы составляют 250 000 рублей, а доходы — 90 000 рублей.

Валовый Burn Rate: (250 000 / 2 000 000) × 100% = 12,5%

Чистый Burn Rate: ((250 000 - 90 000) / 2 000 000) × 100% = 8%

Чем меньше показатель Burn Rate, тем дольше стартап сможет прожить без привлекаемых денег.

Cash Runway — период времени, в конце которого у стартапа закончатся деньги. По этому показателю можно определить, сколько месяцев есть у компании, чтобы работать без привлечения новых денег.

Cash Runway = Денежные резервы / (Расходы - доходы)

Возьмем данные из примера Burn Rate: денежные резервы — 2 млн рублей, ежемесячные расходы — 250 000 рублей, доходы — 90 000 рублей.

Cash Runway: 2 000 000 / (250 000 - 90 000) = 12,5 месяцев

Cash Runway показывает, что стартап может прожить без новых вложений чуть более 1 года, если доходы и расходы останутся такими же в течение всего периода времени.

Читайте кейс в блоге ПланФакта, финансовая модель для ИТ-стартапа: посчитали будущую прибыль и оценили окупаемость приложения для инвестора

наладить финучет

Главное о финансовых показателях стартапа

Финансовые показатели — это ключевые метрики, которые помогают инвесторам оценить потенциал стартапа. Например, среди основных показателей важны те, по которым видна прибыльность бизнеса, данные о его клиентах, финансовая устойчивость компании и периоды ее окупаемости.

Прибыльность стартапа показывают следующие метрики: NPV — чистая приведенная стоимость проекта, ROI — окупаемость инвестиций, IRR — внутренняя норма доходности.

Как быстро стартап окупит вложенные средства покажут периоды окупаемости: PP — простой и DPP — дисконтированный.

Среди важных метрик с данными о клиентах стартапа можно выделить: CAC — стоимость привлечения клиента, ARPU — средний доход на одного клиента, Churn Rate — коэффициент оттока клиентов, LTV — суммарная прибыль с одного клиента, CRR — показатель удержания клиентов.

Насколько стартап финансово устойчив можно посмотреть по Burn Rate — скорости расходования денежных резервов и Cash Runway — периода времени, после которого у стартапа закончатся деньги.

Частые вопросы

Что значит ключевые показатели эффективности стартапа?

Ключевые показатели эффективности (KPI) — это метрики, которые помогают оценить успешность стартапа. Они показывают, насколько эффективно бизнес достигает своих целей.

Среди таких метрик могут быть различные показатели рентабельности стартапа, например, коэффициент окупаемости инвестиций (ROI), а также данные по клиентам, например, стоимость привлечения клиента (CAC) и пожизненная ценность клиента (LTV).

Какие есть общие ключевые метрики для стартапов, на которые смотрят инвесторы?

Общие метрики можно разбить на несколько категорий, например:

- для оценки прибыльности: NPV — чистая приведенная стоимость проекта, ROI — окупаемость инвестиций, IRR — внутренняя норма доходности,

- анализа работы с клиентами: CAC — стоимость привлечения клиента, LTV — суммарная прибыль с одного клиента, ARPU — средний доход на одного клиента, Churn Rate — коэффициент оттока клиентов, CRR — показатель удержания клиентов,

- оценки финансовой устойчивости: Burn Rate — скорость расходования денежных резервов, Cash Runway — период времени, после которого у стартапа закончатся деньги.