Дебиторская задолженность: что такое и как управлять

- 05.04.24

- 9976

- Читать ≈ 16 минут

Содержание статьи

1. Что такое дебиторская задолженность

2. Чем дебиторская задолженность отличается от кредиторской

3. Виды дебиторской задолженности

4. Учет дебиторской задолженности в бухгалтерском учете

5. Операции с дебиторской задолженностью

6. Как управлять дебиторской задолженностью

7. Как снизить дебиторскую задолженность

8. Главное для бизнеса

В бизнесе встречаются ситуации, когда по документам у компании есть деньги на закупку сырья, зарплату и налоги. Но в реальности на счетах пусто, и контрагенты задерживают расчеты. Эти долги называются дебиторской задолженностью. Рассказываем, как управлять этими деньгами и избежать негативных сценариев.

Что такое дебиторская задолженность

Дебиторская задолженность — это деньги, товары или услуги, которые должны бизнесу другие компании, поставщики, клиенты, государство. Простыми словами дебиторка — это все, что компания заработала и приобрела, но еще не получила на банковские счета или на склад.

Например, производитель отгрузил светильники в магазины. Поставщики забрали товар, но поставку оплатят только через 45 дней. У производителя появилась дебиторская задолженность.

Представим обратную ситуацию — поставщик заранее перевел деньги производителю. Пока ему не придут оплаченные товары, появляется задолженность.

Директор «Аутсорс-бюро Лефтеровой» Елена Лефтерова объясняет, в каком случае задолженность становится угрозой для компании:

«Дебиторка характерна для любого бизнеса. Но чаще всего она встречается в торговых компаниях, потому что продавец дает отсрочку платежа за свой товар. Когда дебиторка нормальная, и деньги поступают от контрагентов вовремя — это не плохо. Отсрочка платежа помогает удерживать покупателей и продавать больше товара. Но когда оплата идет с задержкой или покупатель вовсе пропал — возникает проблема. У компании может не быть денег для обеспечения работы».

Чем дебиторская задолженность отличается от кредиторской

Кредиторская задолженность — это то, что бизнес должен другим компаниям, работникам, государству. Это могут быть деньги, товар или услуги.

Допустим, производитель получил от поставщика материалы для светильников → у производителя образовалась кредиторская задолженность, у поставщика — дебиторская.

То есть отличие в том, кто должник:

- Дебитор — должен деньги или имущество вашему бизнесу.

- Кредитор — ждет деньги или имущество от вас.

Директор компании «Финансовые технологии-Аудит» Анна Тетерлева рассказывает про еще одну отличительную черту дебиторки:

«Дебиторская задолженность является активом организации. В балансе организации ее остаток на определенную дату учитывается в составе активов. Есть «хорошая» задолженность, когда срок погашения по договору с контрагентом не истек. «Сомнительной» дебиторка становится, когда уже прошел срок погашения этой задолженности, а контрагент не перевел деньги».

Читайте в блоге ПланФакта статью, которая поможет грамотно управлять кредиторской задолженностью.

Виды дебиторской задолженности

Бухгалтеры и финансисты обычно выделяют 3 вида задолженности по принадлежности дебитора:

- Торговая. Появляется, когда компания отправила товары или оказала услуги, а деньги еще не поступили. В этом случае должником становится контрагент.

- Авансовая. Если компания перевела деньги в счет будущей поставки, то появляется выданные авансы, а должники обязаны прислать товары.

- Прочая. Допустим, организация выплатила сотруднику деньги заранее, а работу он сделает в следующем месяце. Значит, появилась дебиторская задолженность со стороны сотрудника.

Задолженность также разделяют по срокам погашения. Появление дебиторской задолженности не означает, что у бизнеса проблемы, но важно контролировать возврат денег. По этому критерию также выделяют 4 вида:

- Краткосрочная. Контрагенты оплачивают долг в течение года после заключения договора. Стандартный вариант при работе с постоплатой, когда оплата происходит через 1–2 месяца.

- Долгосрочная. Долг не выплачивается больше года. Этот вариант не обязательно негативный — некоторые предприятия дают сотрудникам ссуды, которые возвращают в течение нескольких лет.

- Текущая. Контрагент должен перевести деньги, но укладывается в сроки, которые прописаны в договоре.

- Просроченная. Долг появляется, когда покупатели не уложились в сроки и появляется угроза неоплаты.

Дебиторская задолженность бывает безнадежной, когда контрагенты не вернули долг в указанные сроки и не выходят на связь. В такой ситуации непонятно, что будет с деньгами. Если это произошло, кредиторы могут судиться и возвращать долг с помощью судебных приставов.

>15 000 раз

Учет дебиторской задолженности в бухгалтерском учете

Бухгалтеры и финансисты постоянно контролируют дебиторку, но по-разному отражают на балансе предприятия:

- Краткосрочная задолженность показывается в составе краткосрочных, то есть в оборотных активах.

- Долгосрочная задолженность отражается в составе долгосрочных, то есть внеоборотных активах наряду с основными средствами, нематериальными активами.

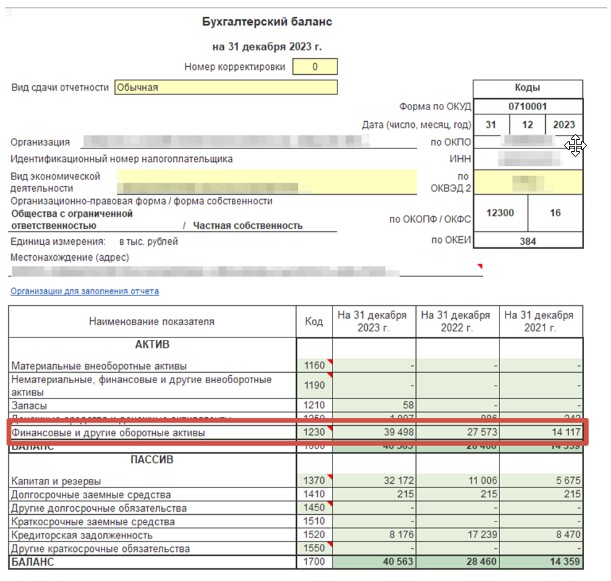

Елена Лефтерова рассказывает, что в бухучете дебиторку записывают по строке 1230 Бухгалтерского баланса в составе оборотных активов. В этой строке указывают долги покупателей и заказчиков по векселям, учредителей по вкладам, поставщиков, налоговой, фондов, прочих дебиторов.

Операции с дебиторской задолженностью

Дебиторка может стать угрозой для деятельности компании. Например, все контрагенты задерживают оплату, у бизнеса нет резервных фондов, а платить по обязательства нужно уже сейчас. Поэтому задолженность держат на контроле.

Бухгалтеры и финансисты считают объем дебиторки в активах. Для этого используют стандартную формулу:

Объем дебиторки = Общая задолженность / Активы

Показатели берут из бухгалтерского баланса. Для объема задолженности нет приемлемого показателя, но чем он выше, тем меньше у бизнеса свободных денег.

Сотрудники контролируют дату оплаты, чтобы не допустить просрочки. В крупном бизнесе дебиторкой занимаются юристы, в малом — сотрудники, которые взаимодействуют с конкретными контрагентами. Например, менеджер отгрузил партию кирпичей строительной компании, а затем следит, чтобы деньги поступили на счет производства. Если они не пришли, сотрудник узнает причины, чтобы не допустить сильной просрочки.

Если появилась просрочка, то бизнес контролирует должников. Задолженность не всегда приводит к судам. Иногда контрагенты не платят по объективным причинам, но важно держать вопрос на контроле. Если оплаты нет после нескольких обещаний, вопрос переводят в юридическую плоскость. Посылают досудебную претензию, а затем направляют материалы в суд.

Руководитель практики разрешения споров юридической компании N.A. Legal Екатерина Антипенко предупреждает, что безнадежная задолженность может навредить руководителям бизнеса:

«Для бизнеса важно не только отслеживать размер дебиторской задолженности, но и сроки ее погашения, вести своевременную работу с дебиторами, отслеживать их финансовое состояние и реализовывать права на принудительное взыскание задолженности, если это необходимо. Отсутствие действий по взысканию дебиторской задолженности может являться основанием для взыскания с руководителя компании убытков со стороны кредиторов».

Как управлять дебиторской задолженностью

Главная задача в управлении дебиторской задолженностью — сделать так, чтобы она не перешла в разряд безнадежной. Поэтому предприниматели для начала оценивают возможные риски. Например, проверяют финансовое состояние контрагента по базам арбитражных судов и ФНС. Если компания участвует в судебных процессах в качестве должника, лучше не заключать договор или работать по предоплате.

Если сотрудничество началось, собственники, бухгалтеры или сотрудники управляют дебиторкой. Для этого есть 3 способа:

- Инвентаризация. Если компания отгружает товар с оплатой через 1-2 месяца, раз в месяц стоит проверять, как контрагенты выполняют обязательства. Если есть просрочки, желательно сразу выяснить у покупателя, когда придут деньги.

- Напоминание о сроках. Менеджеры часто держат связь с контрагентами и за одну неделю до оплаты напоминают о долге. Многие должники сразу проводят оплату, когда с ними связался кредитор. Часто они не платят, пока кредиторы сами не просят это сделать, а деньги тратят на другие задачи.

- Оценка трудностей возврата. Возможно, судебные издержки и оплата юриста обойдутся дороже, чем возврат долга. С такими компаниями прекращают сотрудничество и заносят в черный список.

Елена Лефтерова рассказывает, что долги можно застраховать:

«Страховые компании предлагают варианты защиты, когда контрагент не платит по договору в срок, выбивается из графика платежей, а также, когда покупателя признают банкротом».

В управлении дебиторкой важную роль играет документооборот. Долг вернуть проще, если у компании оформлены все подтверждающие бумаги. В малом бизнесе очень часто происходят случаи, когда сотрудники забывают вовремя оформить закрывающие документы. Об этом говорит Анна Тетерлева:

«Если компания оказывает услуги, то подтверждающим документом может быть акт оказанных услуг/выполненных работ, подписанный со стороны контрагента-дебитора. Если компания занимается поставкой товаров, подтверждающим документом может быть накладная, подписанная с двух сторон. Очень важно, чтобы была фиксация, что контрагент подписал эти документы, а значит, акцептовал товары/работы/услуги».

Как снизить дебиторскую задолженность

Дебиторку не обязательно снижать, если она не превышает объемы активов, и у компании есть свободные деньги для работы бизнеса. Если есть проблемы, то используют несколько способов:

- Факторинг — оплата поставки или услуги третьей стороной, например, банком раньше срока, указанного в договоре. Далее поставщик расплачивается с банком, который при просрочке сам добивается возврата денег. Финансовый агент берет комиссию, а это приводит к удорожанию товара. Поэтому способ подходит не каждому бизнесу.

- Цессия или договор переуступки. Кредитор переуступает долг третьему лицу. Например, контрагент должен 500 000 рублей производству светильников, но долг переходить третьему юрлицу. Этот момент должен быть заранее закреплен в договоре.

- Вексель. Дебитор дает кредитору бумагу, что признает долг на определенную сумму. По этой бумаге получают деньги или продают третьему лицу. При оформлении векселя нужно обязательно соблюдать юридические условия.

Продажа долга зависит от юридических факторов. Если кредитор собирается продать задолженность, на руках должны быть подтверждающие документы. Затем нужно убедиться, что у должника есть возможности для погашения задолженности — имущество, деньги на счетах, другие активы.

Специалисты рекомендуют провести независимую оценку долга, чтобы не требовать лишнего и быстрее найти покупателей. Объективная цена влияет и на дальнейшую судьбу долга. Например, дебитор проходит процедуру банкротства и указывает в суде, что сумма задолженности была необъективной и сделку признают недействительной.

Управляющий партнер юридической компании «ЮКО» Юлия Иванова рассказывает про угрозы, которые появляются при продаже долга по необъективной стоимости:

«Для продавца-юридического лица реализация актива по заниженной стоимости может повлечь привлечение его руководителя к убыткам, если будет установлено, что им не была должным образом проведена работа по определению реальной стоимости актива. Руководитель может быть привлечен к указанной финансовой ответственности не только в случае банкротства юридического лица, но и поиску участника общества в общегражданском порядке».

Главное для бизнеса

- Дебиторская задолженность — это деньги за товары и услуги, которые есть по документам, но еще не поступили на счета.

- Дебиторка — обычное явление для бизнеса, который сначала отгружает товар, а деньги получает через 1–2 месяца.

- Задолженность постоянно мониторят, чтобы сумма не стала больше активов компании. В этом случае у бизнеса не будет свободных денег для оплаты обязательств.

- Долги стараются вернуть без суда с помощью досудебной претензии, факторинга или продажи дебиторку третьему лицу.