Система быстрых платежей для бизнеса: как подключить и настроить

- 27.12.21

- 13687

- Читать ≈ 14 минут

Содержание статьи

1. Что такое СБП и как это работает

2. Как системой быстрых платежей может пользоваться бизнес

3. Какие ограничения есть в системе быстрых платежей

4. В чем плюсы и минусы системы быстрых платежей

5. Как бизнесу подключить и настроить систему быстрых платежей

6. Инструкция, как переводить деньги через систему быстрых платежей

7. Как сделать возврат в системе быстрых платежей

8. Что нужно знать о системе быстрых платежей: коротко о главном

С января 2022 года СБП начнет работать в сегменте B2B. Разбираемся, что значит это изменение для бизнеса и как моментально совершать операции по расчетному счету.

Что такое СБП и как это работает

СБП, или система быстрых платежей — сервис Банка России для моментального перевода средств по идентификатору получателя. Например, у частных лиц идентификатором выступает номер телефона.

Сервис работает только в банках, которые подключились к СБП. Всего в ней 212 банков: моментальные платежи доступны в «Сбере», «Альфа-Банке», «Тинькофф» и других крупных организациях.

Для работы системы нужно, чтобы банки обоих участников сделки (отправителя и получателя) были подключены к СБП и разрешали подобные операции. Если у отправителя все хорошо, а банк получателя не участвует в системе, перевести деньги мгновенно не получится.

Как системой быстрых платежей может пользоваться бизнес

Принимать оплату от покупателей. В декабре 2019 года Центробанк разрешил бизнесу принимать оплату по QR-коду. Чтобы получать деньги, нужно сгенерировать QR-код и показывать его покупателям. Оплатить покупки по коду тоже могут только клиенты банков, подключенных к СБП. Подробнее о процессе приема оплаты можно почитать в блоге ПланФакта по ссылке выше.

Возвращать деньги покупателям. Возврат можно оформить за пару минут без составления платежных поручений. В личном кабинете или приложении банка, через который принимаете оплату по QR, достаточно нажать несколько кнопок — деньги моментально вернутся покупателю на карту.

Принимать оплату от бизнеса. Теперь индивидуальные предприниматели и юридические лица могут отправлять деньги компаниям и другим ИП мгновенно. Не придется ждать несколько дней, пока оплата по договору поступит на расчетный счет — средствами можно будет пользоваться сразу, как только контрагент отправит их.

Отправлять средства бизнесу. Вы тоже можете моментально оплачивать товары поставщикам или услуги подрядчикам, используя систему быстрых платежей. Также не придется оформлять платежные поручения, достаточно будет отправить нужную сумму по идентификатору получателя.

Все сценарии использования СБП доступны, если ваш банк подключил их. Он может разрешать принимать средства от физических лиц, но не подключать моментальные переводы в B2B. Уточняйте, с какими услугами работает ваш банк.

>15 000 раз

Какие ограничения есть в системе быстрых платежей

Как и в случае со стандартными переводами, у транзакций через СБП есть ограничения. Частные лица могут пользоваться сервисом бесплатно, а бизнесу придется отдать комиссию за прием денег:

- 0,4% за прием оплаты от физических лиц, если вы продаете товары повседневного спроса, лекарства или оказываете услуги из списка льготных категорий. 0,7% — за все остальные товары и услуги.

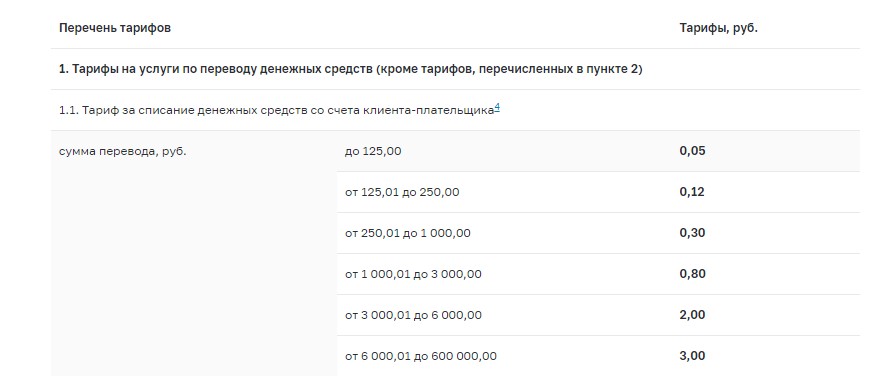

- До 3 рублей за любые операции, если они происходят между индивидуальными предпринимателями и юридическими лицами. Такие тарифы установил Центробанк. Чем больше сумма перевода, тем выше комиссия.

Вне зависимости от того, кто отправил денежные средства, в случае возврата комиссию не возьмут.

Бизнес платит и когда переводит и когда получает деньги, но комиссия всегда будет не более 3 рублей.

Есть лимиты и для бизнеса, и для физических лиц:

- Физлица могут пользоваться сервисом без комиссий, только если общая сумма операций не более 100 тысяч рублей в месяц. За все, что сверх лимита, возьмут комиссию.

- Бизнес может принимать оплату, если сумма одного перевода не больше 600 000 рублей. Но количество переводов не регламентировано — покупатель может оплатить дорогостоящий продукт несколькими переводами.

У банков есть дополнительные лимиты. В «Сбербанке» суточный лимит на все операции через СБП — 50 000 рублей, в «ВТБ» разовый лимит — 150 000 рублей. Эти ограничения касаются физических лиц.

Что будет с лимитами на переводы между компаниями и индивидуальными предпринимателями, пока неясно. Скорее всего, тоже будут действовать ограничения на суммы транзакций — бизнес сможет переводить не более 600 000 рублей за раз. Если лимиты изменятся, Центробанк сообщит об этом.

В чем плюсы и минусы системы быстрых платежей

Плюсы СБП

Низкие комиссии. В случае приема оплаты от физических лиц, работа через СБП обходится значительно дешевле эквайринга. Переводы для бизнеса тоже не обременительны: максимальная комиссия — всего 3 рубля. Возможно, ее со временем повысят, но пока отправлять и принимать деньги выгоднее, чем работать с банком по стандартной схеме.

Моментальное зачисление. В случае с эквайрингом все деньги, переведенные покупателями, зачисляют на счет на следующий рабочий день. Платежи по договорам с юридическими лицами и индивидуальными предпринимателями могут идти несколько рабочих дней, особенно если у контрагентов разные банки. СБП зачисляет деньги мгновенно, обычно в течение нескольких секунд: это позволяет эффективнее использовать оборотные средства компании.

Простой процесс. Чтобы отправить деньги контрагенту, не нужно заполнять платежные поручения и отправлять их в банк. Достаточно указать его идентификатор и сумму перевода. Процесс приема оплаты от физических лиц тоже можно упростить, если использовать QR-коды.

Минусы СБП

Работает не во всех банках. Если ваш банк не подключен к системе быстрых платежей, вы не сможете воспользоваться ей. Даже если банк стал участником СБП, он может не подключить конкретную услугу, необходимую вам — тогда придется искать альтернативу и открывать расчетный счет в другом банке.

Подходит не всем. Если взаимодействуете с контрагентами, счета которых открыты в банках, не подключенных к СБП, воспользоваться системой тоже не получится. Для бизнеса это работает так же, как для физических лиц: обе стороны сделки должны иметь счета в банках, участвующих в СБП.

Пока непонятно, что с документами. Центробанк и банки, подключенные к СБП, пока не дают инструкций, как работать с переводами между компаниями и индивидуальными предпринимателями. Также непонятно, нужно ли будет проверять контрагента, как в случае со стандартными операциями. Поэтому пока не получится создать единый алгоритм приема оплаты и отправления денежных средств.

Благодаря плюсам СБП пользуется популярностью у компаний. О своем опыте «ПланФакту» рассказала Елена Копышева, менеджер по развитию в «Ресо-гарантия»:

«У нас давно можно оплатить любой полис через систему быстрых платежей. Это удобно для клиента и экономит деньги нам, потому что комиссию возвращает банк. А обработка платежа быстрее, чем по обычному QR-коду.

Пока мы принимаем только платежи от физических лиц»

Как бизнесу подключить и настроить систему быстрых платежей

Сначала удостоверьтесь, что ваш банк оказывает необходимые услуги в СБП — например, разрешает перевод между ИП и юрлицами. Если все хорошо, обращайтесь в банк: к онлайн-консультанту или в ближайшее отделение. Вам расскажут, что нужно для заключения договора.

Когда подпишете договор с банком, он предоставит ваш идентификатор и необходимое программное обеспечение. Обычно функционал расположен в личном кабинете предпринимателя: в веб-версии или мобильном приложении банка для бизнеса. Там сможете переводить средства контрагентам и смотреть историю зачислений на ваш расчетный счет, как обычно.

Никакой дополнительной настройки не понадобится. Подключаетесь к системе — получаете софт для работы и можете совершать операции.

Инструкция, как переводить деньги через систему быстрых платежей

Пока банки не заявляют о своем желании подключить услуги переводов через СБП для бизнеса и не предоставляют инструкций о совершении переводов. С учетом специфики сервиса можно предположить, что операции будут совершаться так же, как между физическими лицами.

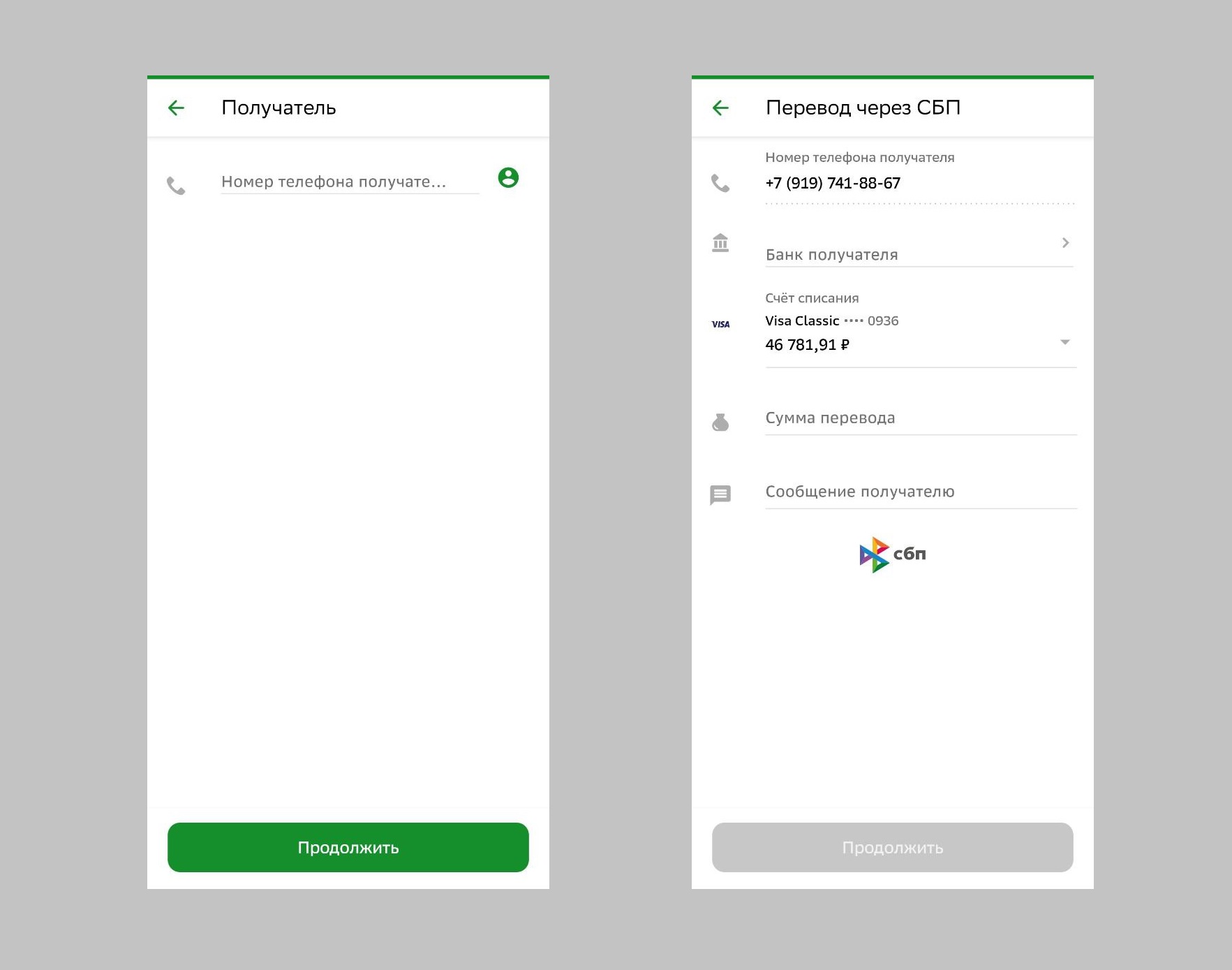

Принцип операции схож во всех банках. В «Сбере» это работает так:

- Выбираете из списка сервисов СБП.

- Указываете идентификатор получателя (номер телефона, если отправляете деньги частному лицу).

- Указываете сумму перевода.

Иногда дополнительно нужно указать банк получателя, если СБП не нашла идентификатор в существующей базе. По желанию можно оставить комментарий к переводу, такой же, как при стандартной операции.

Так выглядит процесс перевода денег физлицу через СБП в «Сбере»

Для бизнеса будет предусмотрен схожий порядок переводов. В качестве идентификатора планируют использовать Merchant ID — уникальный набор символов. Его будут присваивать каждой компании и каждому индивидуальному предпринимателю при заключении договора с банком.

Скорее всего, для переводов между ИП и юрлицами также внедрят дополнительные поля. В них нужно будет указывать назначение платежа, чтобы можно было соотнести его с конкретным договором.

Как сделать возврат в системе быстрых платежей

Если нужно вернуть деньги, можно сделать это без заполнения платежных поручений. Все делается в личном кабинете СБП или приложении вашего банка. Доступны два вида возвратов:

- полный, когда вся сумма отправляется назад на счет покупателя или контрагента;

- частичный, когда возвращаете деньги только за часть товаров.

В обоих случаях механика схожа — находите в истории операцию, по которой нужно оформить возврат, открываете информацию о ней и возвращаете средства.

Что нужно знать о системе быстрых платежей: коротко о главном

- Пока через СБП можно принимать оплату от физических лиц. С января 2022 года можно будет работать с бизнесом: переводить деньги компаниям и ИП и принимать оплату от них на расчетный счет.

- СБП доступна только клиентам банка, подключенного к ней. Также важно, чтобы контрагент тоже имел счет в банке-участнике системы, без этого ничего не получится.

- Комиссии для B2B — всего до 3 рублей за операцию. Предварительный лимит — не более 600 000 рублей за одну транзакцию.

- Деньги в системе СБП поступают на счет мгновенно. Не нужно заполнять множество документов и ждать, как при стандартных переводах.

- Переводить средства бизнесу можно будет по идентификатору: Merchant ID. Его будет выдавать банк при заключении договора на оказание услуг в системе быстрых платежей.