Как при помощи финмодели оценить эффективность стартапа

- 20.09.24

- 6357

- Читать ≈ 11 минут

Финмодель инвестиционного проекта показывает, будет стартап прибыльным или принесет убытки, поэтому расчет финмодели нужно делать до запуска бизнеса. В статье рассказываем, что такое финансовая модель, как по образцу построить финансовую модель стартапа и использовать ее после начала работы компании.

Содержание статьи

1. Что такое финансовая модель и зачем нужна стартапу

2. Особенности финмодели стартапа

3. Как составить финмодель стартапа

4. Что дальше делать с финмоделью

5. Что делать, если нет времени разрабатывать финансовую модель

6. Главное о финмоделях для стартапа

Что такое финансовая модель и зачем нужна стартапу

Финмодель — это документ, в котором указаны все прогнозируемые основные показатели бизнеса, например, ежемесячные доходы и расходы предприятия, а также срок окупаемости проекта.

Благодаря финансовой модели владелец стартапа сможет оценить риски перед запуском бизнеса и поймет, будет ли он выгоден. Если начать стартап без финансового планирования и расчета всех показателей, можно впустую потратить собственные средства или деньги инвестора.

Читайте в блоге ПланФакта, как финансовая модель помогла селлеру найти варианты роста прибыли.

Особенности финмодели стартапа

Пока стартап не запущен, у предпринимателя нет своих бизнес-цифр, на которые можно ориентироваться при создании финансовой модели. Чтобы сформировать примерные данные по доходам, расходам, количеству клиентов и другим показателям, необходимо исследовать рынок и конкурентов.

С собранной информацией можно рассчитать три сценария финмодели бизнеса: оптимистичный, реалистичный и пессимистичный. Прогнозы помогут понять, сколько денег и на какое время нужно инвестировать в компанию, чтобы она прошла точку безубыточности — границу, когда доходы начнут превышать расходы.

Допустим, при расчете финмодели, у стартапа в первый месяц расходы будут превышать доходы на 100 000 рублей. Начиная со второго месяца число клиентов начнет расти из-за узнаваемости бренда от рекламы, а доходы постепенно увеличиваться. Со второго месяца расходы будут превышать доходы только на 70 000 рублей, с третьего — на 40 000 рублей, с четвертого — на 10 000 рублей. Начиная с пятого месяца бизнес пройдет точку безубыточности, и компания станет прибыльной. Сумма необходимых вложений в стартап будет равна: 100 000 + 70 000 + 40 000 + 10 000 = 220 000 рублей.

При запуске стартапа лучше ориентироваться на пессимистичный сценарий. Этот вариант покажет самый долгий срок, который нужно пройти бизнесу, пока компания не выйдет в плюс.

Как составить финмодель стартапа

Финмодель составляют в табличной форме, например, в эксель. Скачайте бесплатный шаблон финансовой модели. По нашему образцу покажем, как ее заполнить.

Допустим, стартап занимается продажей товаров через свой сайт.

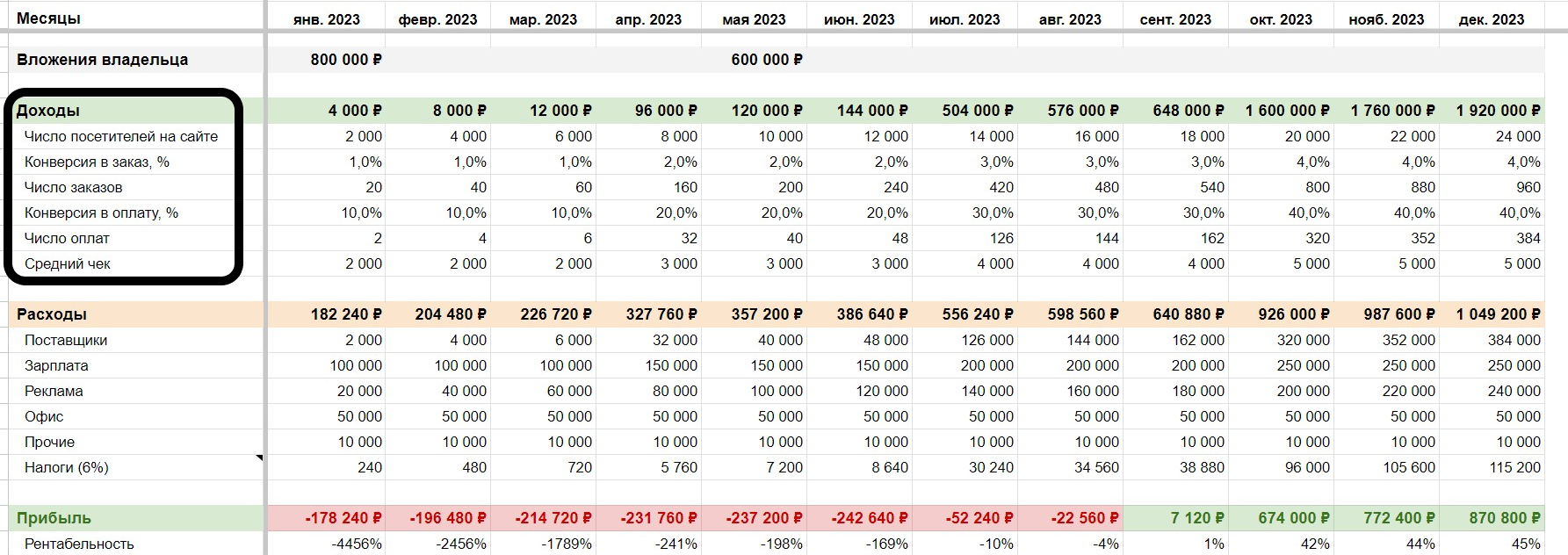

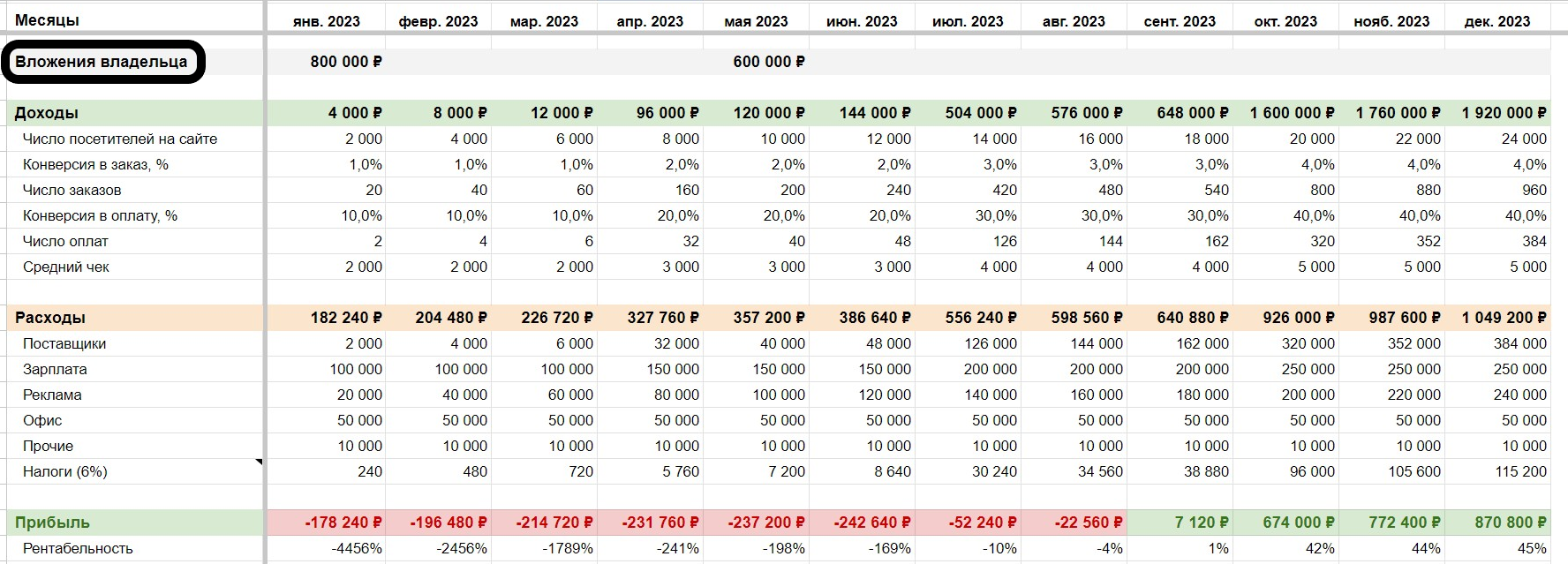

Сначала в таблице нужно заполнить информацию из раздела с прогнозируемыми доходами. Необходимо указать число посетителей на сайте, количество заказов, процент конверсии в заказ от численности гостей онлайн-страницы, количество оплат и их процент от числа заказов, а также средний чек.

В примере видно, что численность посетителей на сайте будет расти каждый месяц на 2000 человек, например, из-за ежемесячного увеличения расходов на рекламу. Каждый квартал конверсия в заказ прогнозируется к росту на 1% из-за постепенного улучшения сайта, например, за счет добавления новой продающей информации о товарах и улучшения призывов к действию на кнопках. Конверсия в оплату по прогнозу планируется расти на 10% ежеквартально из-за дополнительного информирования потенциального клиента о сделанном заказе через различные каналы связи: писем по e-mail и сообщений в мессенджерах. Средний чек по прогнозам должен быть выше на 1000 рублей через каждые три месяца после налаживания процесса допродаж других товаров клиентам.

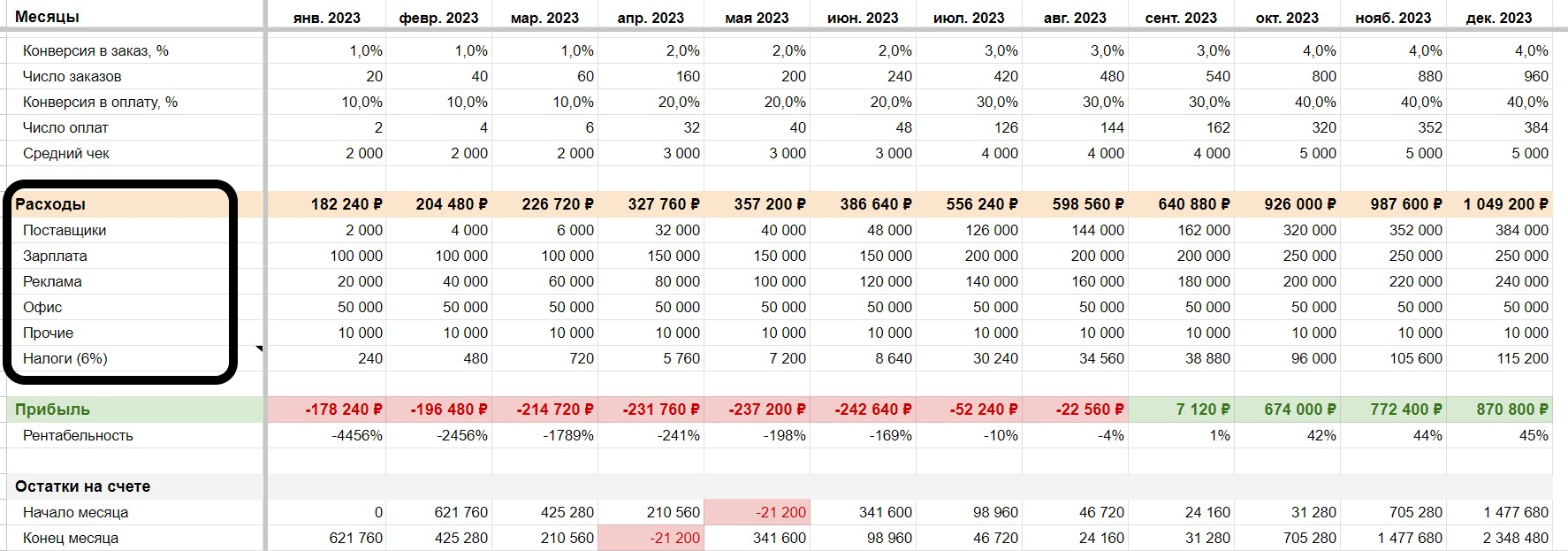

В расходах необходимо указать суммы, которые стартап потратит на поставщиков, зарплату сотрудникам, рекламу, аренду офиса, налоги и другие траты.

На иллюстрации расходы на поставщиков планируются из расчета 1 000 рублей за каждого покупателя. По прогнозу, таргетированная реклама обойдётся в 10 рублей за посетителя. Сумма на зарплату сотрудникам увеличивается на 50 000 рублей в каждом квартале, чтобы мотивировать работников, а траты на офис и прочие расходы остаются неизменны. В финмодели владельцем стартапа является ИП, который работает на упрощенной системе налогообложения и платит 6% налогов со своих доходов. Например, за январь предприниматель должен заплатить: 4 000 × 6% = 240 рублей.

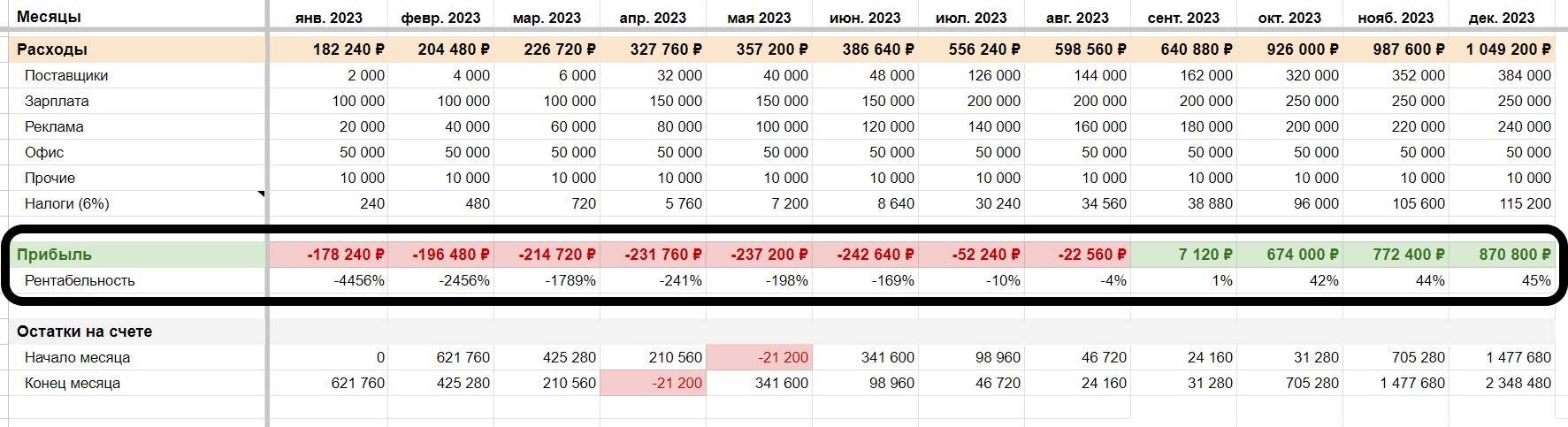

На основе введенной информации по доходам и расходам финмодель покажет, как будет меняться прибыль компании каждый месяц, и через какое время проект выйдет в плюс. Кроме того, если сложить отрицательные данные по прибыли, можно понять, сколько денег нужно проинвестировать в проект.

На примере видно, что стартап станет выгодным в сентябре. Для этого в него необходимо вложить около 1,4 млн рублей: 178 240 + 196 480 + 214 720 + 231 760 + 237 200 + 242 640 + 52 240 + 22 560 = 1 375 840 ₽.

В финмодели сумма инвестиций разбита на два этапа: на старте бизнеса в проект вложено 800 000 рублей, а затем в мае еще 600 000 рублей, чтобы у компании не было кассового разрыва.

В финмодели сумма инвестиций разбита на два этапа: на старте бизнеса в проект вложено 800 000 рублей, а затем в мае еще 600 000 рублей, чтобы у компании не было кассового разрыва.

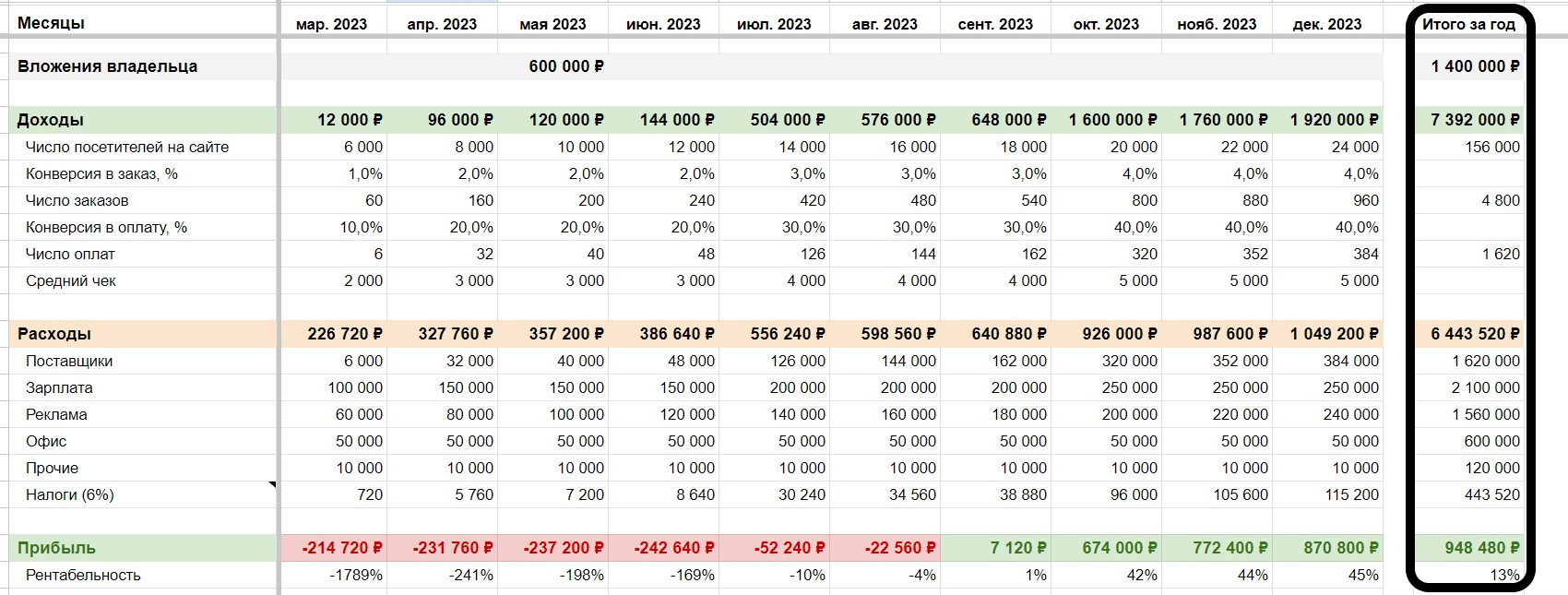

Когда все данные есть в таблице, финансовая модель считает основные показатели за год — общую сумму вложений, доходы, расходы, прибыль, а также рентабельность стартапа.

Когда все данные есть в таблице, финансовая модель считает основные показатели за год — общую сумму вложений, доходы, расходы, прибыль, а также рентабельность стартапа.

Что дальше делать с финмоделью

Актуализировать данные. По мере работы стартапа в таблицу нужно регулярно вносить новую информацию, чтобы финмодель показывала обновленный прогноз развития бизнеса.

Тестировать гипотезы. Документ можно использовать, чтобы понять, принесут ли дополнительную прибыль новые расходы.

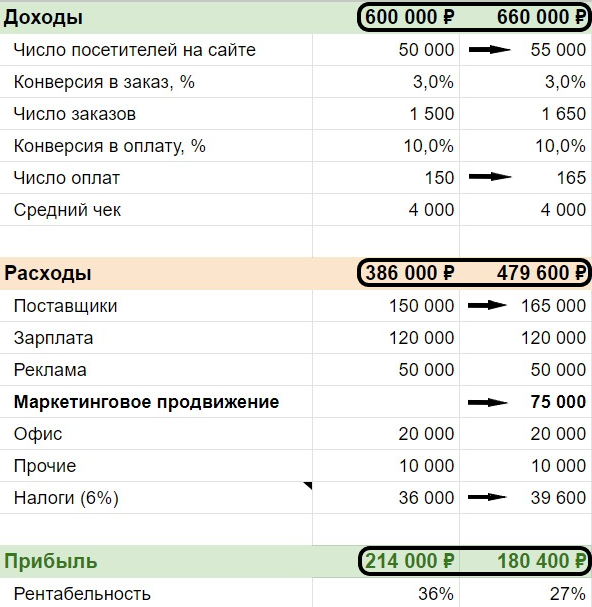

Допустим, предприниматель хочет вложить 75 000 рублей в маркетинговое продвижение своего сайта. В месяц доход компании составляет 600 000 рублей, а расходы — 386 000 рублей. За этот период на сайт заходит 50 000 посетителей. По прогнозу с дополнительной рекламы на платформу стартапа придет 5 000 новых потенциальных клиентов.

Чтобы понять, какой будет финансовый результат от дополнительного вложения, предпринимателю нужно создать новую колонку в финмодели. Затем скопировать в нее исходные данные с предыдущего месяца, обновить прогнозируемую информацию о посетителях и добавить в расходы строку с маркетинговым продвижением.

Документ покажет, что число покупателей увеличится, а доход станет больше. Но итоговая прибыль будет меньше из-за трат не только на дополнительную рекламу, но и на поставщиков и налоги. В результате расходы на маркетинговое продвижение не окупятся.

Что делать, если нет времени разрабатывать финансовую модель

Самостоятельно составить финансовую модель для стартапа, которая будет работать, непросто. Хотя вы всегда можете воспользоваться нашим бесплатным шаблоном. Он поможет базово увидеть распределение доходов и расходов, найти слабые месте и точки роста.

Но если хочется более точных расчетов, обращайтесь к финансовым экспертам ПланФакта, которые уже помогли наладить учет для 1650 бизнесов. Эксперт разработает документ с учетом специфики стартапа, входных данных и множества факторов, например, тенденций рынка, макроэкономических показателей и сценарных прогнозов.

Детальная финмодель увеличит шансы стартапа привлечь инвестора, который захочет вложиться в бизнес.

Главное о финмоделях для стартапа

Финмодель — это документ, в котором прописывают все финансовые показатели стартапа, например, прогнозируемые доходы и расходы, а также сумму необходимых вложений до момента получения бизнесом прибыли.

Финмодель нужно разрабатывать до запуска компании, чтобы заранее понять, будет ли предприятие прибыльным.

Для построения финансовой модели стартапа необходимо ориентироваться на исследование рынка и показатели конкурентов.

Финансовую модель делают в таблице, например, в excel.

В финмодель нужно вносить данные о прогнозируемых доходах компании, например, ежемесячное число покупателей и средний чек, а также статьи расходов: аренду офиса, зарплату сотрудникам, налоги и другие траты.

После старта бизнеса нужно регулярно обновлять данные в финмодели, чтобы видеть обновленный прогноз развития стартапа на несколько месяцев вперед.