Финансовая устойчивость бизнеса

- 11.06.24

- 9410

- Читать ≈ 12 минут

Содержание статьи

1. Что дает анализ финансовой устойчивости

2. Этапы анализа финансовой устойчивости

3. Основные показатели финансовой устойчивости

4. Результаты анализа

5. Вывод

Финансовая устойчивость — это способность компании своевременно и в полном объеме рассчитываться по своим обязательствам. В статье рассказали об основных коэффициентах, которые применяются для анализа финансовой устойчивости.

Что дает анализ финансовой устойчивости

Если у организации будут проблемы с платежами, то она не сможет нормально работать. А если такая ситуация возникает регулярно, то это может привести к банкротству.

Анализ финансовой устойчивости поможет вовремя заметить проблему и принять меры для исправления ситуации. Таким образом обеспечивается безопасность бизнеса с точки зрения возможной утраты платежеспособности.

Этапы анализа финансовой устойчивости

Анализ финансовой устойчивости предприятия состоит из четырех этапов.

Постановка задачи. Это может быть изучение только текущего периода, сравнение показателей с планом, исследование в динамике за несколько периодов, сопоставление с данными конкурентов.

Оценка исходных данных, которые характеризуют финансовое положение бизнеса.

Информация для проведения анализа должна быть полноценной и достоверной. Как правило, финансовый анализ проводят по данным бухгалтерской отчетности. Отчетность должна быть утверждена в установленном порядке, а если она подлежит аудиторской проверке — пройти такую проверку. Используемые отчеты должны охватывать проверяемый период, либо несколько периодов, если речь идет об исследовании в динамике.

Выбор методов с учетом задачи и имеющихся исходных данных. К основным методам анализа финансовой устойчивости относятся:

- Горизонтальный анализ — сопоставление показателей по строкам отчетов с аналогичными данными за предыдущие периоды.

- Вертикальный анализ — определение структуры отчета.

- Расчет финансовых коэффициентов, о которых подробно расскажем далее.

- Факторный анализ — выявление причин изменения показателей и степени их влияния.

- Сравнительный анализ — сопоставление показателей с планом, нормативными значениями, прошлыми периодами, данными других компаний.

Проведение анализа и выводы по его результатам. Желательно проводить анализ финансовой устойчивости не реже, чем раз в год. Если организация формирует бухгалтерскую отчетность чаще, то целесообразно анализировать каждый отчет.

Основные показатели финансовой устойчивости

Все базовые коэффициенты финансовой устойчивости предприятия рассчитывают на основании данных бухгалтерского баланса (форма №1) и отчета о финансовых результатах (форма № 2). Далее везде в формулах будем указывать «строка такая-то формы № ___».

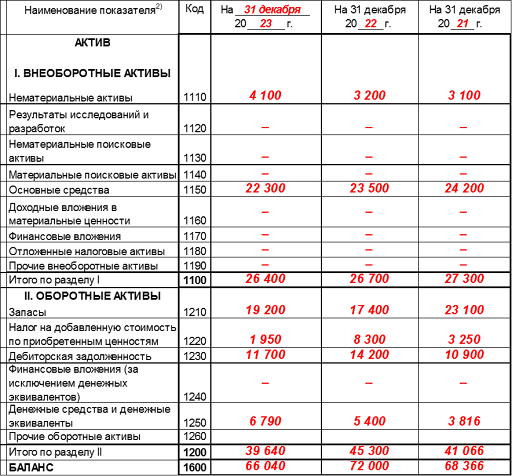

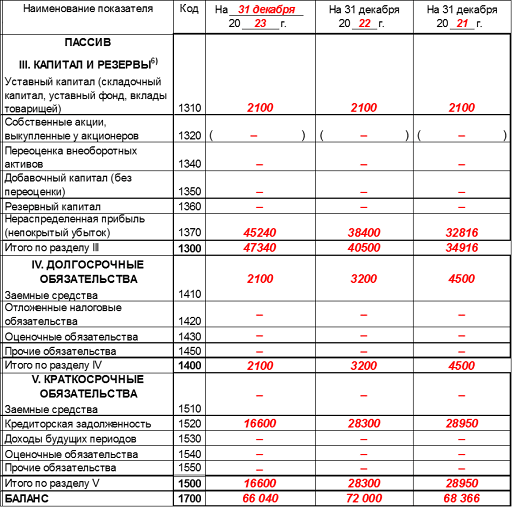

Пример баланса с условными цифрами:

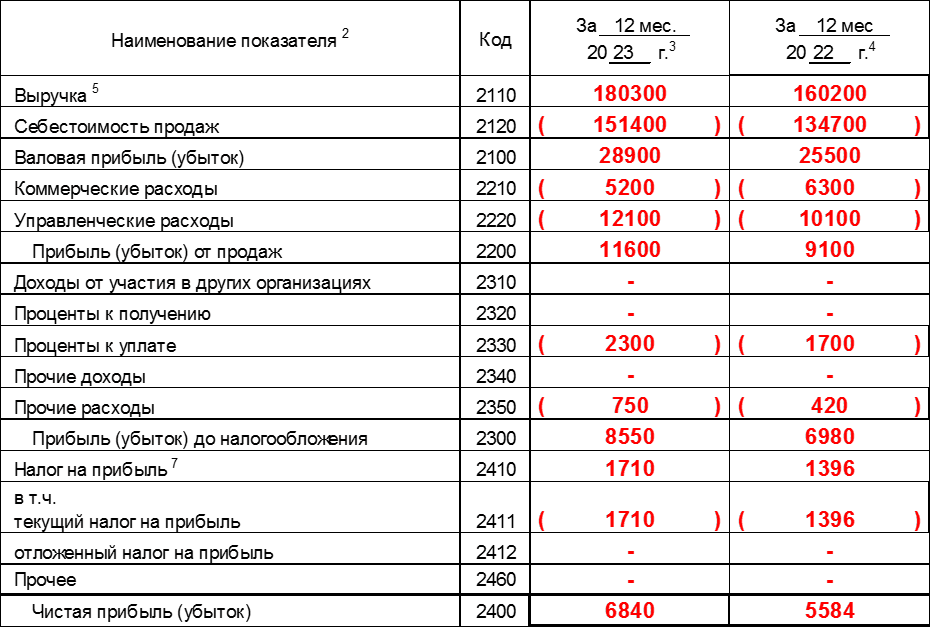

Пример отчета о финансовых результатах с условными цифрами:

Коэффициент автономии (независимости)

Коэффициент автономии (КА) — это отношение собственного капитала (СК) к активам баланса (А).

Коэффициент автономии показывает, в какой степени деятельность организации финансируется за счет собственных ресурсов.

КА = СК / А = стр. 1300 ф. № 1 / стр. 1600 ф. № 1

Для нашего примера по состоянию на 31.12.2023:

КА = 47340 тыс. руб. / 66 040 тыс. руб. = 0,72

Нормативное значение КА — примерно от 0,3 до 0,7. Но здесь важно учитывать особенности бизнеса.

Например, торговые компании нередко активно используют кредитные деньги и приобретают товары с отсрочкой платежа. Если товар пользуется спросом и его можно быстро реализовать, то организация будет без проблем рассчитываться с поставщиками и кредиторами. При этом КА может быть достаточно низким. Но уменьшать его ниже 0,3 все-таки нежелательно, иначе даже при малых сроках оборачиваемости средств могут возникнуть проблемы с платежами.

Другое дело — промышленное предприятие, особенно с длительным циклом производства. Здесь между вложением средств и получением выручки могут пройти месяцы, а иногда — и годы. Поэтому такой компании лучше повысить долю собственных средств, чтобы при необходимости был резерв для покрытия платежных разрывов.

Но слишком повышать КА (более 0,7) тоже нецелесообразно. В этом случае организация лишает себя возможности дополнительного развития за счет заемных ресурсов.

Коэффициент соотношения заемных и собственных средств

Коэффициент соотношения заемных и собственных средств (КСЗСС) показывает, сколько заемных средств (ЗС) использует предприятие на 1 рубль собственного капитала. Заемные средства — это сумма долгосрочных обязательств (ДО) и краткосрочных обязательств (КО).

Здесь и далее под заемными средствами или обязательствами мы будем понимать не только задолженность по кредитам и займам, но и все остальные долги организации. Например, это текущие задолженности перед поставщиками, по зарплате, налогам и т.п.

К долгосрочными относятся обязательства, до исполнения которых на отчетную дату осталось более года, а краткосрочные — это обязательства, которые нужно погасить менее, чем через год:

КСЗСС = ЗС / СК = (ДО + КО) / СК = (стр. 1400 ф. № 1 + стр. 1500 ф. № 1) / стр. 1300 ф. № 1

Для нашего примера по состоянию на 31.12.2023:

КСЗСС = (2 100 тыс. руб. + 16 600 тыс. руб.) / 47 340 тыс. руб. = 0,40

Норматив КСЗСС — меньше 1. Чем ниже этот показатель, тем меньше компания зависит от внешних источников финансирования. Однако слишком занижать КСЗСС тоже нежелательно — в этом случае предприятие лишается потенциального дополнительного дохода от использования привлеченных средств.

Коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости (КФУ) — это отношение собственного капитала (СК) и долгосрочных обязательств (ДО) к общей сумме пассивов (П).

КФУ = (СК + ДО) / П = (стр. 1300 ф. № 1 + стр. 1400 ф. № 1) / стр. 1700 ф. № 1

Для нашего примера по состоянию на 31.12.2023:

КФУ = (47 340 тыс. руб. + 2 100 тыс. руб.) / 66 040 тыс. руб. = 0,75

КФУ показывает в какой степени деятельность организации профинансирована за счет самых надежных источников.

Нормативное значение КФУ — примерно от 0,7 до 0,9.

Предприятия с коротким периодом оборота средств могут задействовать больше краткосрочных источников и без проблем работать с КФУ около 0,7. При повышении КФУ выше 0,9 организация может потерять потенциальный доход от использования краткосрочных источников финансирования.

Коэффициент маневренности собственного оборотного капитала

Коэффициент маневренности (КМ) — это отношение собственных оборотных средств предприятия (СОС) к собственному капиталу (СК). Собственные оборотные средства — это разность между собственным капиталом (СК) и внеоборотными активами (ВА). Другими словами, это та часть оборотных активов, которая покрывается за счет собственных средств организации.

КМ = СОС / СК = (СК – ВА) / СК = (стр. 1300 ф. № 1 – стр. 1100 ф. № 1) / стр. 1300 ф. № 1

Для нашего примера по состоянию на 31.12.2023:

КМ = (47 340 тыс. руб. – 26 400 тыс. руб.) / 47 340 тыс. руб. = 0,44

Норматив для КМ — примерно 0,3 – 0,6. Показатель ниже 0,3 характеризует предприятие, как слишком зависимое от заемных средств.

Коэффициент краткосрочной задолженности

Коэффициент краткосрочной задолженности (ККЗ) — это отношение краткосрочных обязательств (КО) организации ко всей сумме ее долгов.

ККЗ = КО / (КО + ДО) = стр. 1500 ф. № 1 / (стр. 1500 ф. № 1 + стр. 1400 ф. № 1)

Для нашего примера по состоянию на 31.12.2023:

ККЗ = 16600 / (16600 + 2100) = 0,89

Норматив для ККЗ — примерно 0,3 — 0,7. Более низкий ККЗ говорит о том, что предприятие не в полной мере использует возможности для привлечения краткосрочных заемных ресурсов. При превышении значения 0,7 у организации могут возникнуть проблемы с погашением текущих долгов.

Степень платежеспособности организации по текущим обязательствам

Степень платежеспособности компании по текущим обязательствам (СП) рассчитывается, как отношение краткосрочных обязательств (КО) к среднемесячной выручке (В):

СП = КО / Вср. = стр. 1500 ф. № 1 / (стр. 2100 ф. № 2 / 12)

Для нашего примера по состоянию на 31.12.2023:

СП = 16 600 тыс. руб. / (180 300 тыс. руб. / 12 мес.) = 1,1 мес.

Если речь идет об отчетности за год, то показатель выручки нужно разделить на 12, как показано выше. Если анализируют отчет за другой период (квартал, полугодие и т.п.), то следует использовать цифру, равную количеству месяцев в периоде.

СП показывает за сколько месяцев при сложившемся уровне доходов организация сможет рассчитаться по текущим обязательствам.

Норматив для этого показателя — менее 3 месяцев. При меньших значениях у предприятия могут возникнуть проблемы с погашением текущих долгов.

Результаты анализа

Представим результаты анализа в виде таблицы.

Из таблицы видно, что большинство показателей финансовой устойчивости компании в течение анализируемого периода улучшаются и на 31.12.2023 находятся в пределах нормы.

Исключение — коэффициент краткосрочной задолженности, который в течение всех трех лет превышает норматив. Также нужно обратить внимание и на то, что коэффициент автономии на 31.12.2023 достиг верхней границы нормы.

Таким образом, с одной стороны компания не в полной мере пользуется заемными ресурсами, а с другой — у нее превышен норматив по текущим долгам. В такой ситуации целесообразно обратить внимание на привлечение долгосрочных заемных средств.

Вывод

Показатели финансовой устойчивости дают возможность оценить, способна ли компании рассчитаться по своим обязательствам в полном объеме и в установленные сроки.

Чтобы получить полное представление о финансовом положении организации, лучше рассмотреть не один-два, а несколько коэффициентов.

При сравнении финансовых коэффициентов с нормативами нужно учитывать специфику конкретного бизнеса, в частности — длительность периода оборота средств.