Как посчитать налог на прибыль компаний

- 15.07.24

- 72083

- Читать ≈ 11 минут

Налоговый кодекс РФ устанавливает обязанность по уплате налога на прибыль организаций только для юридических лиц. Расскажем, когда и как платить налог на прибыль с примерами льготных ставок по регионам.

Содержание статьи

1. Кто платит налог на прибыль

2. Ставки налога на прибыль

3. Как рассчитать налоговую базу

4. Когда нужно платить налог на прибыль

5. Что в итоге

Кто платит налог на прибыль

При регистрации в качестве юридического лица компания выбирает систему налогообложения. Налог на прибыль уплачивают организации, выбравшие общую систему налогообложения. В число налогоплательщиков входят:

- российские организации;

- представительства иностранных компаний.

Государство оказывает поддержку компаниям-разработчикам инновационных проектов в сфере науки и технологий, в частности, для участников Сколково.

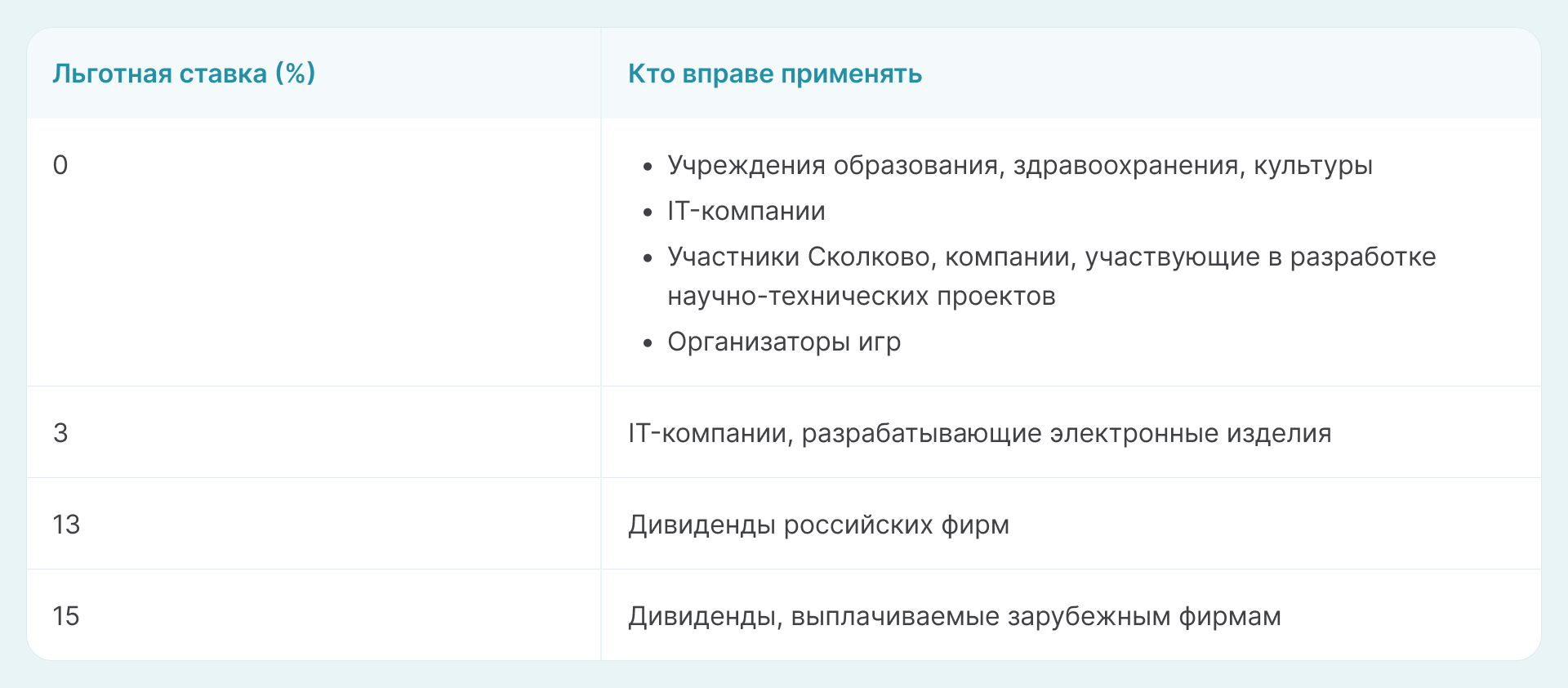

Отдельные сферы деятельности позволяют уплачивать налог на прибыль по льготным ставкам:

1. Медицинские и образовательные учреждения. Для применения льготной ставки организация должна быть включена в перечень, утвержденный в постановлении правительства № 917 от 10 ноября 2011 года и иметь лицензию. Имеются ограничения по квалификации специалистов — наличие сертификатов не менее, чем у 50% персонала. Доходы от льготной деятельности должны быть не менее 90%. Налоговый кодекс позволяет пользоваться льготами государственным, муниципальным и коммерческим организациям здравоохранения и образования.

2. Сельхозпроизводители. Здесь объем дохода от выращивания, переработки и продажи сельскохозяйственной продукции не может быть ниже 70%.

3. Сфера социального обслуживания. Право на применение льготы имеют организации, оказывающие услуги из перечня услуг, утвержденного в постановлении правительства № 638 от 26 июня 2015 года. От налогоплательщика требуется регистрация в реестре поставщиков соцуслуг. В штате налогоплательщика должно быть не менее 15 человек, а выручка от оказания услуг — не менее 90%. Законодательство требует использовать векселя и инструменты срочных сделок.

4. Добыча углеводородного сырья на новом морском месторождении. Это касается месторождений в российской части Каспийского моря.

5. ИТ-компании. Для применения льготы требуется получить госрегистрацию и зарегистрироваться в реестре российских разработчиков. Также имеются ограничения по численности сотрудников — не менее 7 человек, по доле доходов от ИТ-деятельности — не менее 90%.

6. Участники особых экономический зон (ОЭСЗ). Это касается технико-внедренческой, туристско-рекреационной зон.

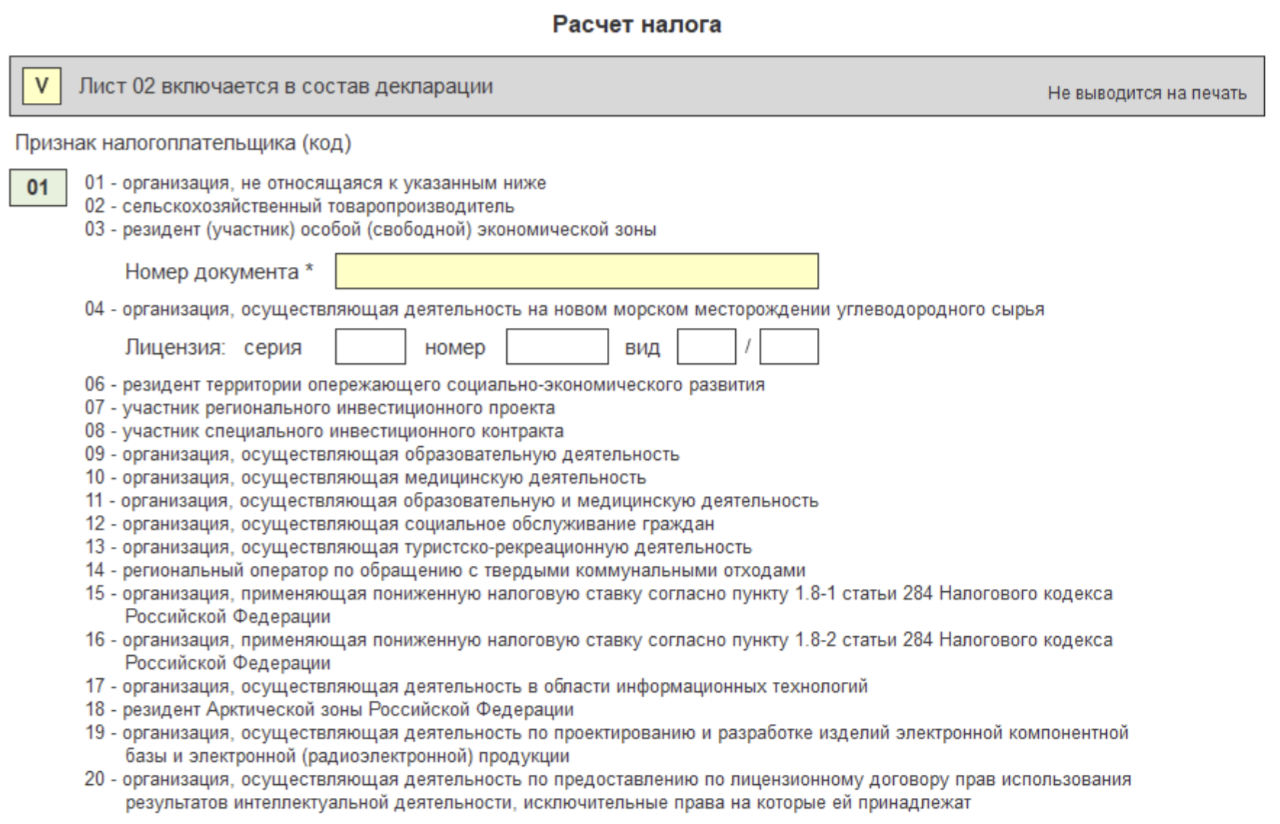

Организации, пользующиеся льготами, не освобождены от сдачи декларации по налогу на прибыль. В отчете указывается код признака налогоплательщика — это позволяет применить льготную ставку.

Ставки налога на прибыль

В пункте 1 статьи 284 Налогового Кодекса приведена общая ставка по налогу на прибыль — 20%. Она делится между бюджетами:

3% — в бюджет РФ;

17% — в бюджеты регионов.

Пример: ООО «Лабиринт» уплачивает налог на прибыль с применением общей ставки. За 2023 год налогооблагаемая база компании составила 100 тыс. рублей. Бухгалтер рассчитал налог на прибыль:

В бюджет РФ — 100 000 * 3% = 3 000 рублей;

В бюджет региона — 100 000 * 17% = 17 000 рублей.

Для налогоплательщиков, осуществляющих деятельность в отдельных отраслях, установлено право на льготы.

Большая часть налога на прибыль уплачивается в бюджет региона. В отдельных регионах установлены льготные ставки.

Москва установила льготы по отдельным видам деятельности от 0 до 13,5%, закрепив их положениями в местных законодательных актах:

- Ставка 0% закреплена для резидентов особых экономических зон (Закон г. Москва № 37 от 23 ноября 2016 года, далее Закон № 37), для инвесторов, вкладывающих деньги в модернизацию и освоение производства местных предприятий (Закон г. Москва № 22 от 12 июля 2917 года, далее Закон № 22).

- Ставка 10% — для участников местных инвестиционных проектов, включенных в Перечень (Закон № 22).

- Ставка 13,5% — для организаций инвалидов. Относятся общественные организации с количеством членов-инвалидов не менее 80% (Закон № 12 от 5 марта 2003 года), для предприятий нефтяной отрасли (Закон № 26 от 7 мая 2014 года), УК спец. инвестиционных проектов (Закон № 37), для якорных резидентов технопарков (Закон № 52 от 7 октября 2015 года).

Ленинградская область предусматривает льготные ставки от 0 до 13,5%:

- Для участников инвестиционных проектов

- Для операторов по обращению с твердыми отходами

- Для резидентов ТОР

- Для предприятий, расположенных на территории ОЭЗ

- Для общественных организаций инвалидов

- Для трейдеров с государственной поддержкой.

прибыли в бизнесе

Разработан финансовыми экспертами ПланФакта

Как рассчитать налоговую базу

Для расчета налога на прибыль применяется формула:

Сумма налога на прибыль = налоговая база × ставка.

Налогооблагаемая база рассчитывается, как разница между полученными доходами и произведенными расходами.

Согласно статье 248 налогового кодекса, в число доходов входят:

- Доходы от реализации — выручка от продажи продукции собственного производства, от перепродажи товаров, реализации имущественных прав.

- Внереализационные в виде неустоек, штрафов, дивидендов.

При формировании налогооблагаемой базы учитывается момент отгрузки.

Пример: ООО «Корунд» занимается изготовлением металлоконструкций. 8 июня 2024 года заказчику были отгружены ворота стоимостью 120 000 рублей, в том числе НДС — 20 000 рублей. При расчете налога на прибыль в расчет берется сумма 100 000 рублей и по сроку — июнь 2024.

В налогооблагаемую базу не находит сумма НДС.

В число расходов, согласно статье 252 налогового кодекса, входят расходы на производство и внереализационные. Первый вид делится на прямые и косвенные. Прямые включают в себя затраты на покупку материалов, сырья, на оплату энергоносителей, на зарплату производственных рабочих. В число косвенных расходов входят: покупка канцтоваров, оплата труда сотрудников управленческого персонала, содержание здания заводоуправления.

Торговые компании включают в число расходов затраты на покупку товаров, на транспортировку, а оплату труда сотрудников. Разделение расходов на прямые и косвенные находится в ведении налогоплательщика. Он закрепляет соответствующие перечни в учетной политике. Затраты подтверждаются документально и обосновывается их экономическая целесообразность.

Пример: салон красоты применяет общую систему налогообложения и уплачивает налог на прибыль. В апреле 2024 года были приобретены экзотические растения для размещения перед входом в салон. Здесь же установили лавочки, на которых клиенты дожидаются приема специалиста. Налогоплательщик может обосновать затраты тем, что, благодаря благоустройству территории увеличилась посещаемость салона.

В некоторых случаях налогоплательщику приходится отстаивать позицию в суде. Для этого приводятся цифры и факты.

Налогооблагаемую базу можно уменьшить на убытки прошлых лет. При этом нужно учитывать особенности:

- Убыток текущего периода нельзя уменьшить на убытки прошлых лет. Должна присутствовать прибыль.

- Максимальный размер уменьшения — 50% налогооблагаемой базы,

- С 2017 года нет ограничений по количеству предыдущих лет, в которых получен убыток.

- При переносе убытков соблюдается календарная последовательность.

Налогоплательщики обязаны хранить первичные документы по убыткам прошлых лет, чтобы подтвердить цифры, приведенные в декларации.

Когда нужно платить налог на прибыль

С введением единого налогового счета уплата налогов привязывается к 28 числу месяца после окончания налогового отчетного периода. Налогоплательщики выбирают для себя способ уплаты налога:

- Ежемесячно. В некоторых случаях это обязательно.

- Ежеквартально.

Для ежемесячных платежей устанавливается срок — 28 число следующего месяца, для ежеквартальных — 28 число первого месяца следующего квартала. Если 28 число совпадает с выходным или праздничным днем, срок переносится на первый день выхода на работу.

Налоговый период — год. Ежемесячно или ежеквартально уплачиваются авансовые платежи.

Что в итоге

Налог на прибыль уплачивают юридические лица, выбравшие общий режим налогообложения. Основные ставки установлены в налоговом кодексе, но регионы вправе предусматривать льготы. Налогооблагаемая база рассчитывается с учетом полученных доходов и произведенных расходов. Срок уплаты налога на прибыль привязывается к 28 числу следующего месяца или квартала.

Поможем рассчитать налог на прибыль компаний

Финансисты ПланФакта настроят прозрачную систему финансового учета, чтобы налог на прибыль считался правильно и вовремя. Найдут варианты сокращения налога на прибыль. Расскажут, как увеличить прибыль и сформировать подушку безопасности, чтобы всегда были деньги на необходимые расходы.

Работаем с любыми отраслями: торговля, строительство, производство, информационные технологии, услуги. Уже внедрили учет в 1650 компаниях.

Хотите узнать, как это работает? Запишитесь на бесплатную консультацию.