Как подготовить бизнес к налоговой реформе 2025 года

- 09.12.24

- 3969

- Читать ≈ 13 минут

С 1 января 2025 года для бизнеса поднимут ставки налога на прибыль, а также ИП и компаниям на УСН с доходом более 60 млн рублей в год придется платить НДС. О том, какие еще изменения будут от налоговой реформы, какие из-за нее есть риски для бизнеса и как предпринимателям подготовиться к налоговой реформе 2025 года, рассказываем в статье.

Какие изменения для бизнеса внесла налоговая реформа

Повысили налог на прибыль. Согласно пункту 50 статьи 2 № 176-ФЗ от 12 июля 2024 года с 1 января 2025 года ставка налога на прибыль для организаций будет 25%, а для IT-компаний — 5%.

При этом регионы России могут понижать ставку налога на прибыль фирмам, которые по закону № 478-ФЗ от 4 августа 2023 года есть в реестре малых технологических компаний.

Изменили лимиты по УСН. С 1 января 2025 года бизнес может применять упрощенный налоговый режим, если у ИП или компании:

- Остаточная стоимость основных средств составляет не более 200 млн рублей — пункт 73 статьи 2 № 176-ФЗ.

- Годовой доход не превышает 450 млн рублей — пункт 74 статьи 2 № 176-ФЗ.

Чтобы перейти на УСН, доход компании должен быть не более 337,5 млн рублей за девять месяцев предыдущего года — пункт 73 статьи 2 № 176-ФЗ.

Добавили уплату НДС для бизнеса на УСН. Это регламентировано пунктом 72 статьи 2 № 176-ФЗ. При этом согласно пункту 1 статьи 2 № 176-ФЗ ИП и компании, у которых в 2024 году доход за год был менее 60 млн рублей, не обязаны платить налог на добавленную стоимость.

Бизнесы на УСН, у которых ежегодный доход больше 60 млн рублей, должны выбрать ставку НДС:

- Общую. В зависимости от вида деятельности — 10 или 20%.

- Специальную. Согласно пункту 5 статьи 2 № 176-ФЗ бизнес платит 5% НДС, если годовой доход ИП или компании составляет от 60 до 250 млн рублей, 7% — от 250 до 450 млн рублей.

Платить НДС по общей ставке будет выгодно, если у бизнеса много входящего НДС. Покажем на примере.

Допустим, ИП Батурин покупает инструменты у ООО «Сделай сам» и продает их в своих магазинах. За год доход бизнеса предпринимателя равен 150 млн рублей. На покупку товаров у «Сделай сам» ИП тратит 120 млн рублей.

Расчет НДС по общей ставке: (150 000 000 − 120 000 000) × 20% / 120% = 5 000 000 рублей.

Расчет НДС по ставке 5%: 150 000 000 × 5% / 105% = 7 142 858 рублей.

В методичке ФНС есть подробная информация о том, в каких случаях предприниматели и компании на «упрощенке» должны платить НДС. А в телеграм-канале ПланФакта найдете чек-лист по работе с НДС на УСН в 2025 году.

>29 000 раз

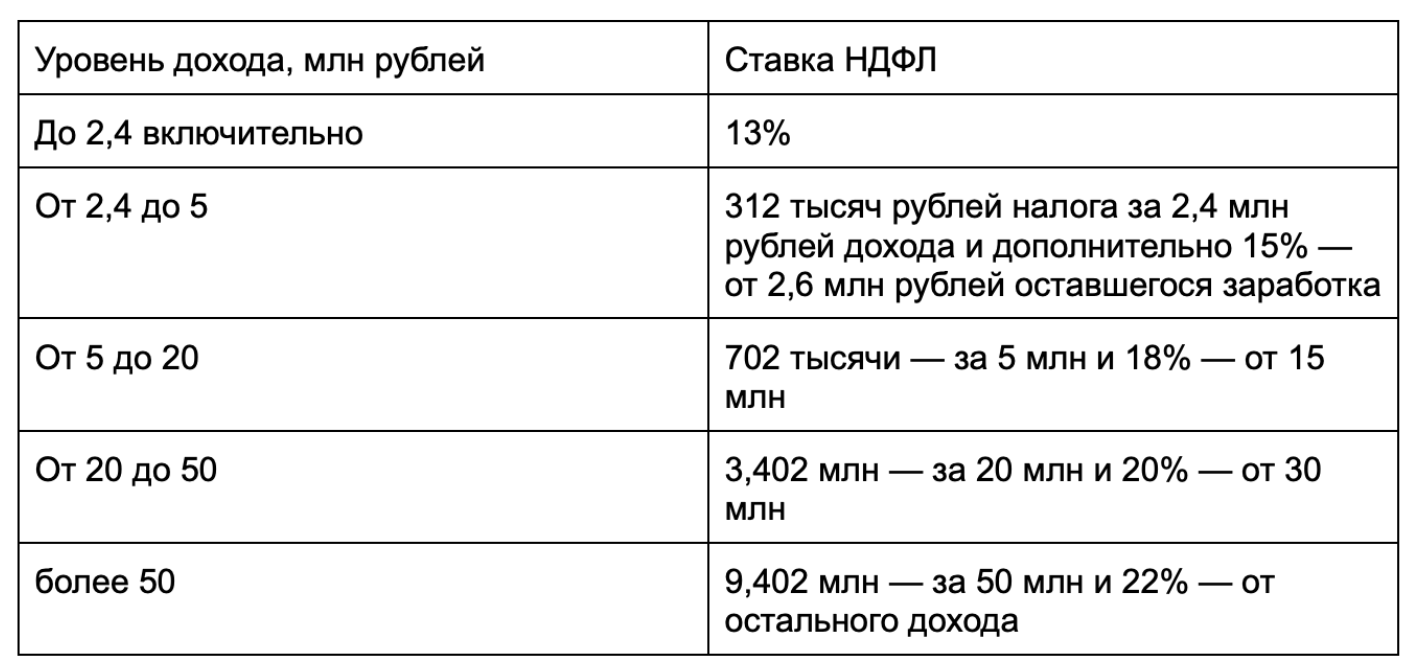

Ввели прогрессивную шкалу НДФЛ. Пункт 36 статьи 2 № 176-ФЗ вводит с 1 января 2025 года нарастающий НДФЛ в зависимости от дохода человека.

Внедрили налоговую амнистию. Согласно статье 6 закона № 176-ФЗ, если в 2025 или 2026 году бизнес откажется от дробления своих компаний, власти простят предпринимателям и организациям штрафы, пени и доначисленные налоги за 2022-2024 годы. Подробнее о налоговой амнистии читайте в статье ПланФакта.

Внедрили налоговую амнистию. Согласно статье 6 закона № 176-ФЗ, если в 2025 или 2026 году бизнес откажется от дробления своих компаний, власти простят предпринимателям и организациям штрафы, пени и доначисленные налоги за 2022-2024 годы. Подробнее о налоговой амнистии читайте в статье ПланФакта.

Какие есть риски для бизнеса от налоговой реформы

Может случиться кассовый разрыв из-за увеличения расходов на налоги. Бизнес на ОСН будет платить более высокий налог на прибыль, а ИП и компании на УСН с доходами свыше 60 млн рублей в год — НДС. Кроме того, часто предприниматели компенсируют своим сотрудникам НДФЛ — эта дополнительная налоговая нагрузка также ляжет на бизнес.

У бухгалтерии станет больше работы — повысится вероятность ошибок, которые могут привести к штрафам. Покажем на примере. Индивидуальные предприниматели и организации являются налоговыми агентами, поэтому согласно статье 24 НК РФ они платят налоги государству за сотрудника. Бухгалтерам в компаниях придется рассчитывать НДФЛ по работникам по новой прогрессивной шкале. Если специалист допустит ошибку при начислении налога, то ФНС оштрафует бизнес на 20% от суммы НДФЛ — статья 123 НК РФ.

Кроме решения бухгалтерских вопросов в компании нужно следить за финансовыми показателями бизнеса. Можно нанять в штат финансиста или доверить эту работу экспертам на аутсорсе. Например, специалисты ПланФакта внедрят финансовый учет под ключ:

- наладят планирование денег и прибыли, чтобы у бизнеса не было кассовых разрывов,

- автоматизируют внесение данных — подключат интеграции с банками, маркетплейсами и 1С,

- рассчитают дивиденды, которые можно вывести себе без ущерба для бизнеса,

- возьмут на себя работу по ведению финансового учета бизнеса.

Как предпринимателю подготовиться к налоговой реформе

Оптимизировать налоговую нагрузку. Основатель Samitov Consulting и налоговый эксперт Марат Самитов советует компаниям, которые находятся на общей системе налогообложения и имеют выручку за 9 месяцев 2024 года менее 337,5 млн рублей, перейти на УСН «Доходы минус расходы». Тогда фирмам нужно будет уплачивать только 15% налога на прибыль, а не 25%. А так как с 2025 года бизнес на УСН будет платить НДС, то для клиентов, которые ранее покупали у компании продукцию по цене с входящим НДС, переход партнера с ОСН на УСН никак не отразиться на работе. Компания, которая перейдет на УСН, и дальше сможет продавать клиентам свои товары с НДС.

Эксперт дает еще один совет, как можно снизить налог на прибыль — заключить договор о ДМС со страховой компанией. В документе страхователем должна быть организация, а выгодоприобретателями — сотрудники фирмы и их родственники. Затраты по ДМС можно включить в расходы на зарплату сотрудников. Из-за увеличения расходов уменьшится налогооблагаемая база, по которой нужно будет платить налог на прибыль.

Все советы Марата Самитова по подготовке бизнеса к налоговой реформе есть в вебинаре. Подписывайтесь на канал ПланФакта, чтобы не пропускать полезные видео, например, кейсы, в которых предприниматели рассказывают, какие ошибки они совершали в своих бизнесах.

Использовать региональные льготы для бизнеса. Одна из них — пониженные налоговые ставки для предпринимателей и компаний на УСН. Например, в Ленинградской области ставка налога на УСН «Доходы минус расходы» составляет 5%, а в Хабаровском крае — 8%. Информация по налоговым ставкам по УСН в разных регионах есть в списке Консультанта.

Заранее решить вопросы по НДС. Необходимо определиться до конца 2024 года, по какой ставке налога на добавленную стоимость бизнес будет работать с 2025 года и пересмотреть цены с учетом добавления к ним НДС.

Также нужно заранее решить проблемы, которые могут быть в переходном периоде. Например, некоторые компании заключат договоры в 2024 году, а исполнение по ним будет в 2025 году. Тогда могут возникнуть две ситуации:

- Отгрузка товара была в 2024 году, а оплата прошла в 2025 году — тогда платить НДС не нужно.

- Поставщик заплатил аванс в 2024 году, а товар отгрузили в 2025 году — придется платить НДС.

Марат Самитов разъясняет, что если клиент хочет внести предоплату в 2024 году, а компания планирует отгрузить продукцию или оказать услугу в 2025 году, то фирме-продавцу нужно добавить НДС к цене продукта, по которому покупатель собирается внести аванс. Если не включить в цену НДС в 2024 году, бизнесу придется платить налог на добавленную стоимость за свой счет в 2025 году.

Провести работу с контрагентами. Нужно подписать с партнерами допсоглашения, в которых указать, что цена повышается из-за НДС.

Марат Самитов советует обращаться к контрагентам за помощью во время переходного периода. Например, если ИП видит, что до конца 2024 года его бизнес немного выйдет за лимит 60 млн рублей, предприниматель может попросить клиентов перенести оплату на начало 2025 года. Тогда бизнесу не придется платить НДС с 2025 года.

Рассчитать финмодель. В финансовой модели нужно учесть увеличение расходов. Например, затраты вырастут из-за обновленной ставки налога на прибыль и если поставщики поднимут цены на товары и услуги на сумму НДС. Документ покажет, как с учетом новых расходов уменьшится прибыль компании и не будет ли из-за этого кассового разрыва. Воспользуйтесь бесплатным шаблоном от ПланФакта, чтобы рассчитать финмодель для своего бизнеса.

наладить финучет

Коротко

Налоговая реформа внесет с 1 января 2025 года изменения, которые повлияют на бизнес. Например, ставка налога на прибыль вырастет с 20 до 25%, начнет действовать прогрессивная шкала НДФЛ, ИП и компании на УСН с ежегодным доходом более 60 млн рублей будут платить НДС, бизнес сможет применять УСН, если у него годовой доход не будет превышать 450 млн рублей.

Если бизнесу не подготовиться к налоговым изменениям, у ИП и компаний может случиться кассовый разрыв из-за увеличения расходов от налогов. Также увеличится нагрузка на бухгалтерию, которая может привести к ошибкам в работе и штрафам от налоговой.

Чтобы подготовиться к изменениям в работе, бизнесу необходимо оптимизировать налоговую нагрузку, использовать региональные льготы, обсудить будущее сотрудничество с контрагентами, до конца 2024 года выбрать ставку НДС для бизнеса на УСН и построить финмодель с учетом новых прогнозируемых расходов.

Частые вопросы

Как повлияет на бизнес налоговая реформа 2025 года? Что измениться?

С 1 января 2025 года налоговая реформа вводит прогрессивную шкалу НДФЛ, увеличивает ставку налога на прибыль до 25%, повышает лимиты доходов до 450 млн рублей в год для бизнеса на УСН, а также добавляет необходимость платить НДС индивидуальным предпринимателям и компаниям с ежегодным доходом более 60 млн рублей, которые работают на упрощенной системе налогообложения.

Как налоговая реформа повлияет на УСН в 2025 году?

Бизнес может использовать УСН, если его годовой доход не будет превышать 450 млн рублей, а остаточная стоимость основных средств должна быть не более 200 млн рублей. Чтобы перейти на «упрощенку», у компании за девять месяцев предыдущего года доход должен быть не более 337,5 млн рублей.

Кроме того, бизнесу на УСН с годовым доходом более 60 млн рублей с 1 января 2025 года придется платить налог на добавленную стоимость.

Как налоговая реформа 2025 года изменит условия по НДС?

С 1 января 2025 года предприниматели на УСН должны будут платить налог на добавленную стоимость. Для этого им нужно выбрать ставку НДС:

- Cтандартную: 10 или 20% — в зависимости от вида деятельности.

- Cпециальную: 5 % — если доход бизнеса составляет от 60 до 250 млн рублей в год, 7% — при доходе от 250 до 450 млн рублей.